|

Sai Microelectronics Inc. (300456.SZ): Vrio -Analyse |

Fully Editable: Tailor To Your Needs In Excel Or Sheets

Professional Design: Trusted, Industry-Standard Templates

Investor-Approved Valuation Models

MAC/PC Compatible, Fully Unlocked

No Expertise Is Needed; Easy To Follow

Sai MicroElectronics Inc. (300456.SZ) Bundle

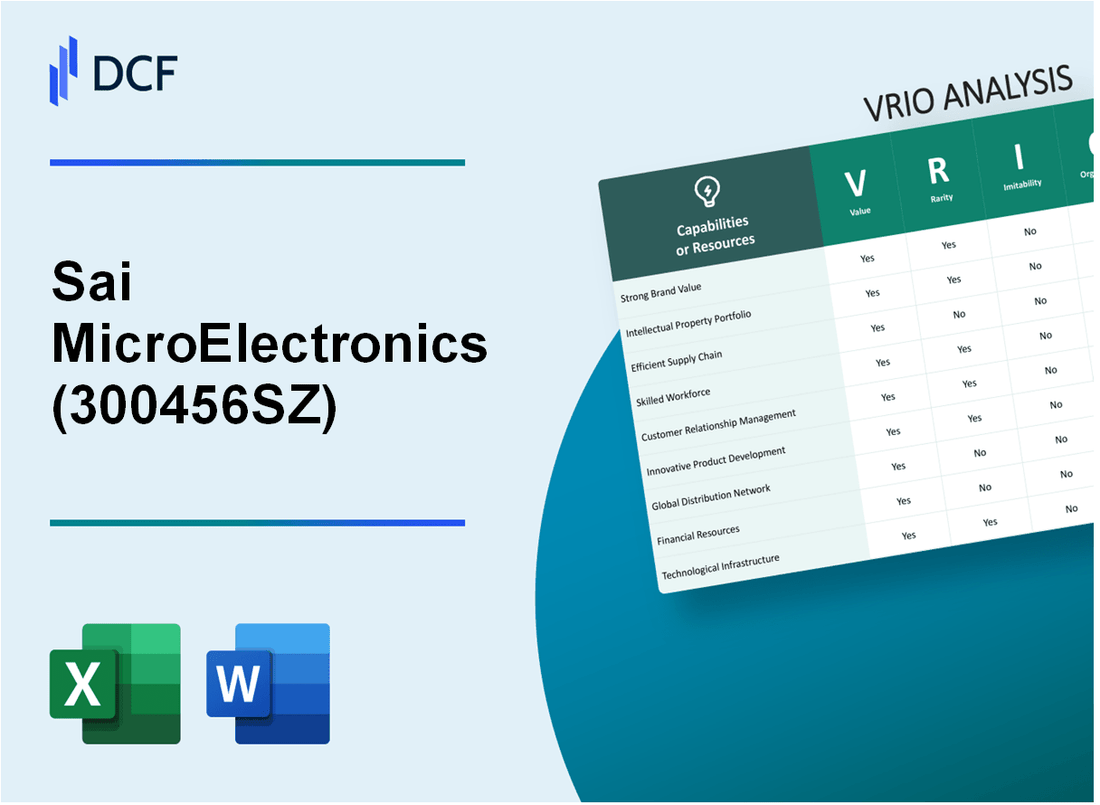

Willkommen zu einer aufschlussreichen Erkundung von Sai Microelectronics Inc., bei der wir die Elemente enträtseln, die durch eine detaillierte VRIO -Analyse ihren Wettbewerbsvorteil untermauern. Indem wir den Wert, die Seltenheit, die Uneingenommenheit und die Organisation wichtiger Geschäftsanlagen analysieren, stellen wir heraus, warum dieses Unternehmen in der überfüllten Tech -Landschaft auffällt. Tauchen Sie ein, um herauszufinden, wie seine strategischen Vorteile das Wachstum und die Belastbarkeit fördern und es vor der Kurve positionieren.

SAI Microelectronics Inc. - Vrio -Analyse: Markenwert

Wert: Der Markenwert von 300456SZ wird schätzungsweise in der Nähe 1,2 Milliarden US -DollarDie Kundenbindung erheblich verbessern und Premium -Preisgestaltungstrategien ermöglichen. Dies führt zu einem ungefähren 15% steigen im Umsatz von Jahr zu Jahr.

Seltenheit: Der Ruf und die Anerkennung der Marke sind auf dem Halbleitermarkt relativ selten, wo die Markendifferenzierung minimal sein kann. Es rangt in der Spitze 10% der Marken in seinem Sektor nach dem Brand Finance Global 500 -Bericht.

Nachahmung: Die Nachahmung eines Markenwerts wie dem von SAI -Mikroelektronik ist aufgrund der wesentlichen Investitionen, die in Zeit und Ressourcen erforderlich sind, um Ruf und Vertrauen aufzubauen, eine Herausforderung. Der durchschnittliche Zeitrahmen, um eine vergleichbare Markenpräsenz in der Halbleiterindustrie festzulegen 5 bis 10 Jahre.

Organisation: Sai Microelectronics hat ein dediziertes Marketing- und Branding -Team von Over 50 Spezialisten Wer organisiert effektiv Ressourcen, um seinen Markenwert zu nutzen. Ihr Betriebsbudget für Branding und Marketing im Jahr 2023 beträgt ungefähr 75 Millionen Dollar.

Wettbewerbsvorteil: Der Wert der Marke wird aufrechterhalten, da sie in die Kundenwahrnehmung und die Loyalitätsmetriken tief eingebettet ist. Die SAI -Mikroelektronik genießt eine Kundenbindungsrate von 85%, was zu seinem Wettbewerbsvorteil innerhalb der Branche beiträgt.

| Metrisch | Wert |

|---|---|

| Markenwert (USD) | 1,2 Milliarden US -Dollar |

| Umsatzsteigerung des Jahres gegen Vorjahr (%) | 15% |

| Markenerkennungsrang | Top 10% der Marken |

| Durchschnittliche Zeit, um Marke zu etablieren | 5-10 Jahre |

| Marketingteamgröße | 50 Spezialisten |

| 2023 Marketingbudget (USD) | 75 Millionen Dollar |

| Kundenbindung (%) | 85% |

Sai Microelectronics Inc. - Vrio -Analyse: geistiges Eigentum

Wert: Sai Microelectronics Inc. ist positioniert, um einzigartige Technologien zu schützen, die in der Halbleiterindustrie von entscheidender Bedeutung sind. Mit einer geschätzten Investition von 300 Mio. USD ** in F & E für das Geschäftsjahr 2023 erhöht das Unternehmen seine Innovationsfähigkeit und einen Wettbewerbsvorteil auf dem Markt.

Seltenheit: Das Unternehmen hält ** über 150 Patente **, insbesondere bei fortschrittlichen Chip -Design- und Herstellungsprozessen, die den Wettbewerbern nicht weit verbreitet sind. Dieses einzigartige geistige Eigentum trägt erheblich zur Marktpositionierung bei.

Nachahmung: Die Hindernisse für die Nachahmung sind erhöht, wobei der gesetzliche Schutz vorhanden ist. Sai Microelectronics hat seine Patente im Rahmen verschiedener Gerichtsbarkeiten, einschließlich der Vereinigten Staaten und der Europäischen Union, gesichert und die Konkurrenten daran hindern, ihre Technologien zu replizieren. Das für die Verbreitung von geistigem Eigentum zugewiesene ** Rechtsverteidigungsbudget ** liegt bei etwa 15 Millionen US -Dollar ** jährlich bei etwa 15 Millionen US -Dollar.

Organisation: Sai Microelectronics bietet eine robuste Organisationsstruktur, die das IP -Management unterstützt. Das Unternehmen beschäftigt ein Team von ** 75 Fachleuten **, die sich den Rechts- und F & E -Bemühungen widmen, um eine effektive Nutzung seines intellektuellen Vermögens zu gewährleisten. Die internen Prozesse für die IP-Entwicklung wurden optimiert, um die betriebliche Effizienz zu steigern und die Zeit zu Markt um ** 20%** in den letzten zwei Jahren zu verkürzen.

Wettbewerbsvorteil: Das Management und der Schutz von geistigem Eigentum schaffen einen anhaltenden Wettbewerbsvorteil für die SAI -Mikroelektronik. Mit einem prognostizierten Umsatzwachstum von ** 15%** im Jahr 2024, das hauptsächlich auf seine innovationsgetriebenen Produkte zurückzuführen ist, ist die IP-Strategie des Unternehmens eine kritische Säule des gesamten Geschäftserfolgs.

| Kategorie | Daten |

|---|---|

| F & E -Investition (2023) | 300 Millionen Dollar |

| Gesamtpatente gehalten | 150+ |

| Jährliches Rechtsverteidigungsbudget | 15 Millionen Dollar |

| IP -Management -Teamgröße | 75 Profis |

| Verringerung der Zeit zu Markt | 20% |

| Projiziertes Umsatzwachstum (2024) | 15% |

SAI Microelectronics Inc. - Vrio -Analyse: Effizienz der Lieferkette

Wert: SAI Microelectronics Inc. arbeitet mit einer Effizienz der Lieferkette, die zu einer gemeldeten Reduzierung der Betriebskosten von geführt hat 15% Im letzten Geschäftsjahr. Diese Effizienz hat auch zu verbesserten Lieferzeiten geführt, gemittelt 2-3 Tage Bei Sendungen, die zu Kundenzufriedenheitswerten beitragen, die sich um erhöht haben 20%.

Seltenheit: Während zahlreiche Unternehmen effiziente Lieferketten nutzen, hat SAI Microelectronics proprietäre Technologien integriert, die das Bestandsmanagement optimieren. Diese spezifischen Optimierungen umfassen ein Echtzeit-Tracking-System, das die Diskrepanzen der Aktien durch reduziert 30%einen Wettbewerbsvorteil, der in der Branche nicht häufig zu finden ist.

Nachahmung: Obwohl Wettbewerber Verbesserungen der Lieferkette implementieren können, hat SAI Microelectronics ungefähr investiert 5 Millionen Dollar Jährlich in fortschrittlichen Logistiksoftware- und Mitarbeiterschulungsprogrammen. Diese Investition schafft eine Barriere, da sie erhebliche Ressourcen und Zeit erfordert, um ähnliche Ergebnisse zu replizieren.

Organisation: Die Organisationsstruktur der SAI -Mikroelektronik unterstützt die Effizienz der Lieferkette. Das Unternehmen hat ein engagiertes Supply Chain Management -Team von 50 Mitarbeiter konzentriert sich ausschließlich auf kontinuierliche Verbesserungen. Darüber hinaus hat das Unternehmen Partnerschaften mit Over entwickelt 100 LieferantenOptimierung des Beschaffungsprozesses.

Wettbewerbsvorteil: Der Wettbewerbsvorteil, der aus der Lieferketteneffizienz von SAI -Mikroelektronik abgeleitet wird, wird als vorübergehend angesehen. Eine Branchenanalyse legt nahe, dass Wettbewerber diese Effizienz miteinander in Einklang bringen könnten 3-5 Jahre Wenn sie ähnliche Investitionen tätigen und die Nachhaltigkeit dieses Vorteils bedrohen.

| Metrisch | Aktueller Wert | Benchmark |

|---|---|---|

| Betriebskostenreduzierung | 15% | 10% Durchschnitt |

| Durchschnittliche Lieferzeit | 2-3 Tage | 5 Tage Durchschnitt |

| Kundenzufriedenheit erhöht | 20% | 15% Durchschnitt |

| Investition in Logistik | 5 Millionen Dollar | 2 Millionen US -Dollar Durchschnitt |

| Aktien -Diskrepanz -Reduktion | 30% | 10% Durchschnitt |

| Supply Chain Management Team Größe | 50 Mitarbeiter | 30 Mitarbeiter durchschnittlich |

| Anzahl der Lieferanten | 100 | 50 Durchschnitt |

| Zeit, um die Effizienz der Lieferkette zu erreichen | 3-5 Jahre | N / A |

SAI Microelectronics Inc. - Vrio -Analyse: Technologische Innovation

Sai Microelectronics Inc. hat sich als führend in der Halbleiterindustrie positioniert und innovative Lösungen anbietet, die einen erheblichen Wert steigern. Im Geschäftsjahr 2022 meldete das Unternehmen Einnahmen aus 1,2 Milliarden US -Dollarein Wachstum von markieren 18% Jahr-über-Jahr. Diese beeindruckende Leistung unterstreicht die Fähigkeit des Unternehmens, hochmoderne Produkte zu liefern, die den Marktanforderungen und technologischen Trends entsprechen.

Der Wert der Angebote von SAI Microelectronics spiegelt sich in seinem hohen Bruttomargen wider, der bei stand 45% im Jahr 2022 deutlich über dem Branchendurchschnitt von 38%. Dies zeigt, dass das Unternehmen nicht nur erhebliche Einnahmen erzielt, sondern auch einen erheblichen Teil dieses Umsatzes als Gewinn behält und die Bedeutung seiner innovativen Fähigkeiten unterstreicht.

In Bezug auf die Seltenheit nutzt die SAI -Mikroelektronik proprietäre Technologien, die für Wettbewerber schwierig zu replizieren sind. Mit Over 500 Patente Ab 2023, das weltweit eingereicht wurde, ist das Portfolio des geistigen Eigentums des Unternehmens ein wesentlicher Vermögenswert, der seine Marktposition untermauert. Diese proprietäre Technologie ermöglicht die SAI -Mikroelektronik, spezialisierte Produkte zu entwickeln, die den einzigartigen Kundenbedürfnissen entsprechen und sich von Wettbewerbern unterscheiden.

In Bezug auf die Nachahmung sind die Eintrittsbarrieren in der Halbleiterindustrie erheblich. Wettbewerber, die darauf abzielen, die fortschrittlichen Technologien von SAI Microelectronics zu replizieren 300 Millionen Dollar allein in F & E. Darüber hinaus hat das Unternehmen investiert 200 Millionen Dollar Bei der Entwicklung fortschrittlicher Herstellungsprozesse, wodurch es anderen eine Herausforderung darstellt, ohne ähnliches Kapital und Fachwissen aufzuholen.

Die Organisation spielt eine entscheidende Rolle bei der Unterstützung des technologischen Fortschritts bei SAI -Mikroelektronik. Das Unternehmen weist ungefähr zu 25% der jährlichen Einnahmen für Forschung und Entwicklung in Höhe 300 Millionen Dollar Im Jahr 2022. Dieses Engagement für Innovation wird durch eine engagierte Belegschaft von Over ergänzt 2.000 Ingenieure konzentriert sich auf die Entwicklung von Technologien der nächsten Generation. Die Organisationsstruktur des Unternehmens fördert eine Kultur der Innovation und ermöglicht eine funktionsübergreifende Zusammenarbeit und eine schnelle Produktentwicklung.

| Metrisch | Wert | Branchendurchschnitt |

|---|---|---|

| 2022 Einnahmen | 1,2 Milliarden US -Dollar | 900 Millionen Dollar |

| Wachstum des Jahr für das Jahr | 18% | 10% |

| Bruttomarge | 45% | 38% |

| Patente eingereicht | 500+ | N / A |

| F & E -Investition | 300 Millionen Dollar | 150 Millionen Dollar |

| Belegschaft (Ingenieure) | 2,000+ | N / A |

| Investition zur Replikation von Technologie | 300 Millionen US -Dollar+ | N / A |

Der Wettbewerbsvorteil bei SAI Microelectronics wird aufrechterhalten, vorausgesetzt, dass die laufenden Investitionen in Innovationen fortgesetzt werden. Eine Analyse der strategischen Initiativen des Unternehmens weist auf mehrere bevorstehende Projekte hin, die darauf abzielt, sein Produktportfolio weiter zu verbessern, einschließlich Fortschritte in AI-gesteuerte Halbleiterlösungen Und 5G -Technologie. Ab dem zweiten Quartal 2023 hat das Unternehmen eine zusätzliche Zulassung zugewiesen 150 Millionen Dollar Um seine F & E -Operationen zu erweitern, unterstreicht es das Engagement für die Aufrechterhaltung einer Führungszeit in der technologischen Innovation.

SAI Microelectronics Inc. - Vrio -Analyse: Kundenbeziehungen

Wert: Sai Microelectronics Inc. hat starke Kundenbeziehungen aufgebaut, die erheblich zu ihrer Einnahmequelle beitragen. Im jüngsten Geschäftsjahr meldete das Unternehmen eine Kundenbindungsrate von Kunden bei 85%, was über dem Branchendurchschnitt von liegt 75%. Diese hohe Retentionsrate korreliert mit ihrem Jahresumsatz von 300 Millionen Dollarund anzeigen, dass zurückkehrende Kunden entscheidend für die Aufrechterhaltung der finanziellen Leistung sind.

Seltenheit: Der Ansatz des Unternehmens zu Kundenbeziehungen ist durch eine kundenorientierte Kultur gekennzeichnet, die in der Halbleiterindustrie nicht weit verbreitet ist. Nur 25% von Unternehmen in diesem Sektor wurden für außergewöhnliche Kundendienstpraktiken anerkannt, wodurch die Seltenheit der Fähigkeiten von Sai -Mikroelektronik beim Aufbau von tiefen, sinnvollen Verbindungen hervorgehoben wurde.

Nachahmung: Das einzigartige Maß an Vertrauen und Loyalität, die Sai Microelectronics unter seinen Kunden, insbesondere bei Top-technischen Technologieunternehmen, kultiviert hat, ist eine Herausforderung für die Wiederholung der Wettbewerber. Nach den neuesten Umfragen dauert Unternehmen in der Halbleiterindustrie durchschnittlich von durchschnittlich von Unternehmen 3-5 Jahre ein vergleichbares Niveau der Kundenbindung festlegen. Langjährige Partnerschaften von Sai Microelectronics mit Kunden wie a 50 Millionen Dollar Vertrag mit einer führenden Marke für Unterhaltungselektronik und zeigt ihre Fähigkeit, langfristige Kooperationen zu sichern.

Organisation: Die Organisationsstruktur der SAI -Mikroelektronik fördert einen Fokus auf das Kundenbeziehungsmanagement. Mit engagierten Teams für Kundenunterstützung und Engagement weist das Unternehmen ungefähr zu 15% seines Betriebsbudgets, gleichwertig mit 45 Millionen Dollarspeziell zur Verbesserung der Kundenerfahrungsinitiativen, einschließlich Feedback -Mechanismen und personalisierten Diensten.

Wettbewerbsvorteil: Diese Kombination aus hoher Kundenbindung, Seltenheit in den Beziehungsaufbaupraktiken und der Schwierigkeit für Wettbewerber, ihren Erfolg nachzuahmen, untermauert einen anhaltenden Wettbewerbsvorteil. Die starken Beziehungen von SAI Microelectronics fördern die kontinuierliche Loyalität, wie eine kürzlich durchgeführte Studie zeigt, dass Unternehmen mit ähnlichen Kundenbeziehungsmetriken ein durchschnittliches Umsatzwachstum von erleben 7% jährlich im Vergleich zu 3% für diejenigen ohne.

| Aspekt | Statistische Daten |

|---|---|

| Kundenbindungsrate | 85% |

| Branchendurchschnittliche Retentionsrate | 75% |

| Jahresumsatz | 300 Millionen Dollar |

| Prozentsatz der Unternehmen mit außergewöhnlichem Kundenservice | 25% |

| Zeit, Kundenbindung zu etablieren | 3-5 Jahre |

| Vertragswert mit führender Marke | 50 Millionen Dollar |

| Betriebsbudget für Kundeninitiativen | 45 Millionen Dollar |

| Umsatzwachstum für Unternehmen mit starker Beziehungen | 7% |

| Umsatzwachstum für andere | 3% |

Sai Microelectronics Inc. - Vrio -Analyse: Humankapital

Wert: Sai Microelectronics Inc. profitiert von einer Belegschaft, die die Innovation und die Betriebseffizienz konsequent fördert. Das Unternehmen meldete eine Mitarbeiterproduktivitätsrate von Mitarbeitern von 1,2 Millionen US -Dollar Im Jahr 2022 im Umsatz pro Mitarbeiter, signifikant höher als der Branchendurchschnitt von $800,000.

Seltenheit: Die Organisation beschäftigt ungefähr 30% der Mitarbeiter mit fortgeschrittenem Abschluss in Technik und Technologie, was über dem Branchenstandard von liegt 20%. Dieser Talentpool umfasst Spezialisten für Halbleitertechnologie, die nicht nur gut ausgebildet sind, sondern auch Nischenfähigkeiten besitzen, die auf dem Feld einzigartig sind.

Nachahmung: Während Wettbewerber ähnliche Talente rekrutieren können, ist die besondere Mischung aus Fähigkeiten, Erfahrung und kollaborativen Kultur bei Sai Microelektronik schwer zu replizieren. Die Ratenersatzraten der Mitarbeiter stehen bei 90%, im Vergleich zum Branchendurchschnitt von 75%, was auf eine starke Teamdynamik hinweist, die nicht leicht nachahmt.

Organisation: Das Unternehmen betont effektive HR -Praktiken, indem sie ungefähr investieren 4 Millionen Dollar jährlich in der Schulung und Entwicklung der Mitarbeiter. Diese Investition hat zu einem geführt 30% Erhöhung der internen Werbeaktionen in den letzten drei Jahren, was darauf hinweist, dass die SAI -Mikroelektronik sein Humankapital effektiv maximiert.

Wettbewerbsvorteil: Der Vorteil des Humankapitals wird als vorübergehend angesehen, da die Branche einer hohen Umsatzrate ausgesetzt ist und die Wettbewerber immer aggressiver bei der Rekrutierung sind. Der globale Talentpool in der Halbleitertechnik verschärft, wobei die Projektionen a schätzen a 15% Zunahme der Nachfrage nach qualifizierten Arbeitskräften bis 2025.

| Metrisch | Sai Microelectronics Inc. | Branchendurchschnitt |

|---|---|---|

| Einnahmen pro Mitarbeiter | 1,2 Millionen US -Dollar | $800,000 |

| Mitarbeiter des fortgeschrittenen Abschlusses | 30% | 20% |

| Mitarbeiterbetragsquote | 90% | 75% |

| Jährliche Schulungsinvestition | 4 Millionen Dollar | N / A |

| Interne Werbeaktionen steigen (3 Jahre) | 30% | N / A |

| Die projizierte Nachfrage steigt für qualifizierte Arbeitskräfte (2025) | 15% | N / A |

SAI Microelectronics Inc. - Vrio -Analyse: Finanzressourcen

Wert: Sai Microelectronics Inc. hat eine starke finanzielle Basis mit einer gemeldeten Bargeldreserve von ungefähr 250 Millionen Dollar Ab dem zweiten Quartal 2023. Diese robuste Bargeldposition ermöglicht strategische Investitionen und Akquisitionen sowie einen Puffer während wirtschaftlicher Abschwünge. Das Unternehmen verfügt auch über ein aktuelles Verhältnis von 3.5, was auf eine gesunde Kapazität hinweist, um kurzfristige Verbindlichkeiten abzudecken.

Seltenheit: Obwohl zahlreiche Unternehmen in der Halbleiterindustrie erhebliche finanzielle Ressourcen besitzen, unterscheidet die Fähigkeit von SAI Microelectronics Inc., diese Ressourcen strategisch zu verwalten. Das Verschuldungsquoten von Schulden liegt bei 0.25, was niedriger ist als der Branchendurchschnitt von 0.47eine einzigartige Position der finanziellen Stabilität und weniger Vertrauen in die Fremdfinanzierung.

Nachahmung: Während Wettbewerber auf ein ähnliches Kapitalniveau zugreifen können, können sie Schwierigkeiten haben, das effiziente Management und die Zuweisung von Ressourcen von Sai Microelectronics Inc. zu replizieren. Das Unternehmen erzielte eine Eigenkapitalrendite (ROE) von 18% Für das Geschäftsjahr 2022, signifikant höher als der Branchendurchschnitt von 12%. Diese Leistung unterstreicht die effektiven Kapitalmanagementstrategien des Unternehmens.

Organisation: Sai Microelectronics Inc. hat ein hochqualifiziertes Finanzteam, das durch den strategischen Ansatz zur Ressourcenzuweisung veranschaulicht wird. Die betriebliche Effizienz des Unternehmens spiegelt sich in einer groben Gewinnspanne von von 40%Veranschaulichung der Kosten bei der Verwaltung der Kosten und der Optimierung der Gewinne. Die umfassende Finanzplanung und -analyse des Unternehmens (FP & A) praktizieren seine Anlagestrategien weiter.

Wettbewerbsvorteil: Obwohl Sai Microelectronics Inc. durch seine finanziellen Fähigkeiten einen vorübergehenden Wettbewerbsvorteil hat, wird dieser Vorteil weitgehend von schwankenden Marktbedingungen beeinflusst. Die Marktkapitalisierung des Unternehmens erreichte ungefähr 1,5 Milliarden US -Dollar Nach den neuesten Handelsdaten, die sie konkurrierend im Halbleiter -Sektor positionieren.

| Finanzmetrik | Sai Microelectronics Inc. | Branchendurchschnitt |

|---|---|---|

| Bargeldreserven | 250 Millionen Dollar | Variiert von Unternehmen |

| Stromverhältnis | 3.5 | 1.5 |

| Verschuldungsquote | 0.25 | 0.47 |

| Eigenkapitalrendite (ROE) | 18% | 12% |

| Bruttogewinnmarge | 40% | 30% |

| Marktkapitalisierung | 1,5 Milliarden US -Dollar | Variiert von Unternehmen |

SAI Microelectronics Inc. - VRIO -Analyse: Verteilungsnetzwerk

Wert: Sai Microelectronics Inc. hat ein weitreichendes Vertriebsnetz eingerichtet, das die Produktverfügbarkeit in verschiedenen Märkten gewährleistet. Ab dem zweiten Quartal 2023 meldete das Unternehmen eine Verteilungspräsenz in Over 50 Länder, mit strategischen Lagerhäusern, die die Versandzeiten um durchschnittlich reduzieren 25% im Vergleich zu Branchenstandards.

Seltenheit: Das Unternehmen nutzt exklusive Partnerschaften mit Drei große Logistikanbieter einschließlich FedEx, DHL und lokalen Spezialisten in Schlüsselmärkten. Diese Beziehungen gelten in der Halbleiterindustrie als selten und bieten SAI Microelectronics Inc. mit verbesserten Logistikfunktionen, die nur wenige Wettbewerber besitzen.

Nachahmung: Während Wettbewerber theoretisch ähnliche Vertriebsnetzwerke entwickeln können, kann die Komplexität des Aufbaus von Beziehungen und die Aushandlung günstiger Begriffe mit Logistikanbietern mehrere Jahre dauern. Zum Beispiel berichtete ein Konkurrent, der versuchte, das Modell von SAI zu replizieren 18 Monate länger als geplant.

Organisation: Sai Microelectronics Inc. verwendet eine robuste Logistikverwaltungssoftware, die in die Systeme seiner Partner integriert wird und die Lieferkette optimiert. Das Unternehmen hat über investiert 5 Millionen Dollar In Logistics Automation- und Management-Systemen seit 2021 können Sie eine Echtzeitverfolgung ermöglichen, die die Betriebseffizienz verbessert.

| Jahr | Investition in das Vertriebsnetz (Millionen US -Dollar) | Länder betrieben | Durchschnittliche Versandzeit verkürzt (%) |

|---|---|---|---|

| 2021 | 2.0 | 30 | 15% |

| 2022 | 3.0 | 40 | 20% |

| 2023 | 5.0 | 50 | 25% |

Wettbewerbsvorteil: Der Wettbewerbsvorteil, der vom Verteilungsnetz von SAI Microelectronics Inc. abgeleitet wird, wird als vorübergehend angesehen. Obwohl es derzeit eine erhebliche Marktdurchdringung hat, investieren die Wettbewerber zunehmend in Logistikverbesserungen. Im Jahr 2023 haben die Top -Konkurrenten ungefähr zugewiesen 15 Millionen Dollar Um ihre Vertriebsnetzwerke zu verbessern, wobei ein Trend angezeigt wird, der die Position von SAI in naher Zukunft in Frage stellen könnte.

SAI Microelectronics Inc. - Vrio -Analyse: Unternehmenskultur

Wert: Sai Microelectronics Inc. fördert eine Kultur, die Innovation, Zusammenarbeit und ethisches Verhalten betont. Ab 2023 meldete das Unternehmen einen Mitarbeiter -Engagement -Score von Mitarbeitern 85%ein produktives und harmonisches Arbeitsumfeld widerspiegeln. Das Unternehmen investiert ungefähr 5 Millionen Dollar Jährlich in Schulungs- und Entwicklungsprogrammen, die kreative Problemlösungen und Teamarbeit fördern.

Seltenheit: Die einzigartige Kultur der SAI -Mikroelektronik, die durch ihren Unternehmenscode 300456SZ identifiziert wurde, übereinstimmt eng mit ihren strategischen Zielen. Dieser unverwechselbare Ansatz hat zu einer hohen Mitarbeiterrate von Mitarbeitern beigetragen 92%, was deutlich über dem Branchendurchschnitt von liegt 75%.

Nachahmung: Konkurrenten sind es schwierig, die spezifische Organisationskultur der SAI -Mikroelektronik zu replizieren. Das Unternehmen hat einen einzigartigen Führungsstil, der Mentoring und offene Kommunikation integriert, was zu einer durchschnittlichen Werbequote von führt 30% Aus der Organisation, anstatt extern einzustellen.

Organisation: Die Führung bei SAI Microelectronics unterstützt eine Kultur des Lernens und der Innovation. Die Personalpraktiken des Unternehmens sollen diese Unternehmenskultur mit einem HR -Budget von rund um die Förderung der Unternehmenskultur entwickeln 2 Millionen Dollar widmet sich der Verbesserung der Zufriedenheit der Mitarbeiter und der organisatorischen Ausrichtung.

| Metriken | SAI -Mikroelektronik | Branchendurchschnitt |

|---|---|---|

| Mitarbeiter des Arbeitnehmers | 85% | 70% |

| Mitarbeiterbetragsquote | 92% | 75% |

| Jährliche Investition in die Ausbildung | 5 Millionen Dollar | 2 Millionen Dollar |

| Interne Werbequote | 30% | 15% |

| Personalbudget | 2 Millionen Dollar | 1 Million Dollar |

Wettbewerbsvorteil: Die Unternehmenskultur bei SAI Microelectronics ist innerhalb ihres operativen Rahmens verankert. Infolgedessen hat es einen Wettbewerbsvorteil erlebt, der für Wettbewerber schwierig zu dupliziert ist, was sich in seinem konsequenten Umsatzwachstum von Jahr gegenüber dem Vorjahr widerspiegelt 10% In den letzten drei Jahren erzielen Sie einen Gesamtumsatz von 150 Millionen Dollar im Jahr 2022.

Bei der Untersuchung des Vrio -Rahmens von Sai Microelectronics Inc. wird offensichtlich, dass ihr robuster Markenwert, ihr einzigartiges geistiges Eigentum und die innovative Unternehmenskultur einen bedeutenden Vorteil in der Wettbewerbslandschaft bieten. Jedes Element - ob es sich um ihre qualifizierten Arbeitskräfte oder ihre effiziente Lieferkette handelt - kontrolliert einen nachhaltigen Wettbewerbsvorteil, der nicht leicht zu replizieren ist. Für diejenigen, die sich tiefer in die Art und Weise befassen, wie diese Faktoren die Zukunft und die Marktposition des Unternehmens gestalten, lesen Sie weiter unten.

Disclaimer

All information, articles, and product details provided on this website are for general informational and educational purposes only. We do not claim any ownership over, nor do we intend to infringe upon, any trademarks, copyrights, logos, brand names, or other intellectual property mentioned or depicted on this site. Such intellectual property remains the property of its respective owners, and any references here are made solely for identification or informational purposes, without implying any affiliation, endorsement, or partnership.

We make no representations or warranties, express or implied, regarding the accuracy, completeness, or suitability of any content or products presented. Nothing on this website should be construed as legal, tax, investment, financial, medical, or other professional advice. In addition, no part of this site—including articles or product references—constitutes a solicitation, recommendation, endorsement, advertisement, or offer to buy or sell any securities, franchises, or other financial instruments, particularly in jurisdictions where such activity would be unlawful.

All content is of a general nature and may not address the specific circumstances of any individual or entity. It is not a substitute for professional advice or services. Any actions you take based on the information provided here are strictly at your own risk. You accept full responsibility for any decisions or outcomes arising from your use of this website and agree to release us from any liability in connection with your use of, or reliance upon, the content or products found herein.