|

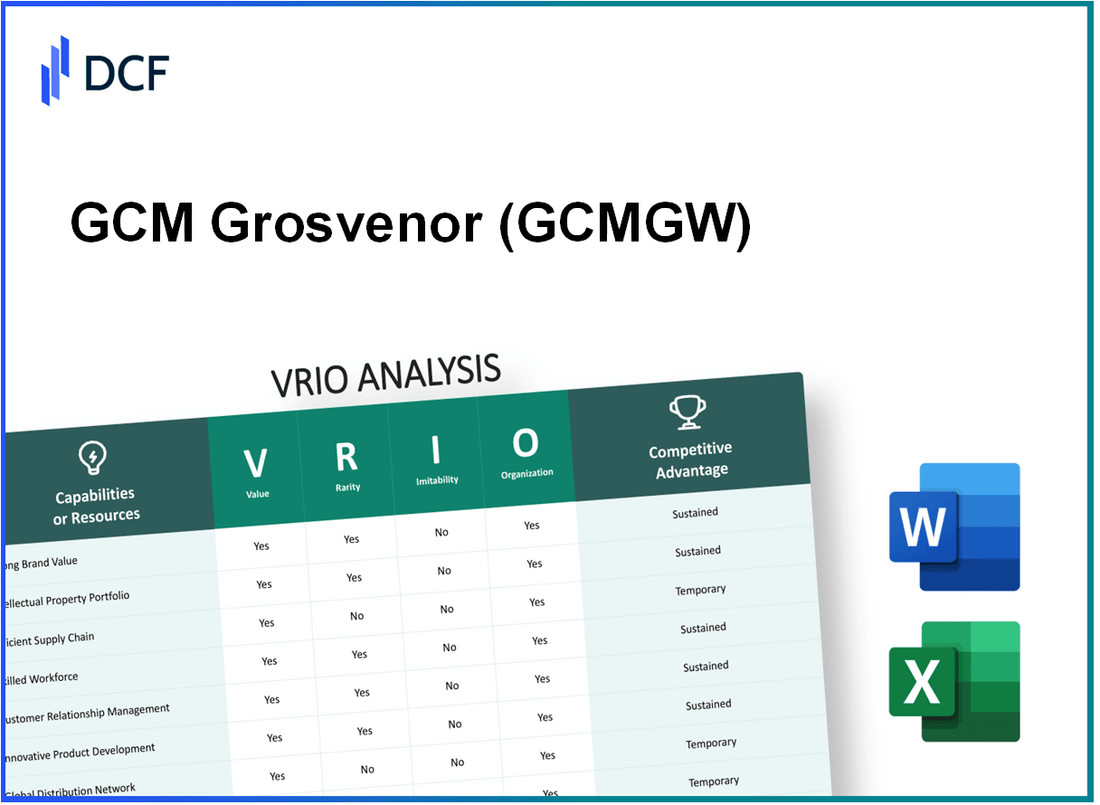

GCM Grosvenor Inc. (GCMGW): VRIO -Analyse |

Fully Editable: Tailor To Your Needs In Excel Or Sheets

Professional Design: Trusted, Industry-Standard Templates

Investor-Approved Valuation Models

MAC/PC Compatible, Fully Unlocked

No Expertise Is Needed; Easy To Follow

GCM Grosvenor Inc. (GCMGW) Bundle

In der wettbewerbsfähigen Landschaft des Vermögensmanagements zeichnet sich GCM Grosvenor Inc. mit seiner einzigartigen Mischung aus Ressourcen und Fähigkeiten aus, die seinen anhaltenden Wettbewerbsvorteil vorantreiben. Durch eine Vrio -Analyse befassen wir uns mit dem Wert, der Seltenheit, der Uneingedämpfung und der Organisation von Schlüsselfaktoren wie Markenwert, geistigem Eigentum und Innovationsfähigkeit. Entdecken Sie, wie diese Elemente die Marktposition von GCM Grosvenor prägen und ihren langfristigen Erfolg in einer sich ständig weiterentwickelnden Branche vorantreiben.

GCM Grosvenor Inc. - Vrio -Analyse: Markenwert

Wert: GCM Grosvenor Inc. hat durch strategische Positionierung im alternativen Sektor für das Vermögensverwaltung einen signifikanten Markenwert gezeigt. Das Unternehmen meldete die Gesamtvermögen (AUM) von ungefähr 70 Milliarden US -Dollar Ab Mitte 2023. Dieses wesentliche AUM verbessert die Kundenbindung und ermöglicht Premium -Preismodelle, was zu den Einnahmen des Unternehmens beiträgt, die ungefähr erreicht haben 500 Millionen Dollar Im Jahr 2022. Zusätzlich steht die Kundenrate von GCM Grosvenor auf beeindruckende Weise 90%Präsentation seiner Fähigkeit, einen robusten Kundenstamm anzuziehen und aufrechtzuerhalten.

Seltenheit: Das Erreichen des erstklassigen Markenstatus in der Asset Management-Branche ist deutlich selten. Laut einem Branchenbericht 2023 nur 5% von Vermögensverwaltungsunternehmen verwalten über 50 Milliarden Dollar In AUM GCM Grosvenor in eine Elite -Kategorie platzieren. Dieser Branchenkontext unterstreicht die Schwierigkeit, solche Markenstärke zu replizieren, da die meisten Unternehmen Schwierigkeiten haben, eine ähnliche wirtschaftliche Skalierung und einen ähnlichen Ruf zu erreichen.

Nachahmung: Die Hindernisse für die Nachahmung der Markenwert von GCM Grosvenor sind erheblich. Das Unternehmen hat Vertrauen und Glaubwürdigkeit über mehr als aufgebaut 45 Jahre in der Branche. Wettbewerber stehen vor Herausforderungen im Zusammenhang mit dem historischen Kontext, etablierten Beziehungen und Kundenwahrnehmungen. Zum Beispiel hält GCM Grosvenor eine 85% Eine positive Kundenzufriedenheit, die auf den jüngsten Umfragen basiert, was für neue Teilnehmer ohne wesentliche Zeit und Investition eine Herausforderung darstellt.

Organisation: Die Organisationsstruktur von GCM Grosvenor nutzt den Markenwert effektiv durch gezielte Marketingstrategien und robuste Kundenbindungstaktiken. Die Marketingausgaben des Unternehmens stiegen um um 12% im Jahr 2023 in Höhe von ungefähr ungefähr 30 Millionen DollarKonzentration auf digitale Engagements und kundenorientierte Initiativen. Daneben erweitert das Unternehmen seine Serviceangebote mit a 20% Erhöhung der Anzahl der Anlagestrategien, die den Kunden bis Ende 2023 zur Verfügung stehen.

Wettbewerbsvorteil: Der anhaltende Wettbewerbsvorteil von GCM Grosvenor wird weitgehend auf seinen starken Markenwert zurückgeführt, der durch seine organisierte Struktur gut genannt wird. Der Marktanteil des Unternehmens im alternativen Vermögensverwaltung hat sich um gewachsen 3% Im vergangenen Geschäftsjahr wird die für Wettbewerber schwierige Positionierung hervorgehoben, sich effektiv zu replizieren oder herauszufordern.

| Metriken | 2022 | 2023 (geschätzt) |

|---|---|---|

| Gesamtvermögen im Management (AUM) | 66 Milliarden US -Dollar | 70 Milliarden US -Dollar |

| Einnahmen | 500 Millionen Dollar | 550 Millionen US -Dollar (projiziert) |

| Kundenbindungsrate | 90% | 90% |

| Positive Kundenzufriedenheitsbewertung | 85% | 85% |

| Marketingausgaben | 27 Millionen Dollar | 30 Millionen Dollar |

| Anzahl der Anlagestrategien | 30 | 36 (projiziert) |

| Marktanteilwachstum | 2% | 3% |

GCM Grosvenor Inc. - Vrio -Analyse: geistiges Eigentum

Wert: Geistiges Eigentum bietet rechtlichen Schutz vor Nachahmung und ermöglicht es dem Unternehmen, einzigartige Produkte und Innovationen zu nutzen. GCM Grosvenor hat eine robuste Strategie für geistiges Eigentum, die seine Wettbewerbspositionierung im Investmentmanagementsektor verbessert. Zum Beispiel meldete das Unternehmen das verwaltete Vermögen von 14,4 Milliarden US -Dollar (AUM) ab dem zweiten Quartal 2023, was seine Fähigkeit widerspiegelt, proprietäre Anlagestrategien zu nutzen.

Seltenheit: Patente und proprietäre Technologien können selten sein, insbesondere wenn sie erhebliche Fortschritte oder Kostenvorteile bieten. GCM Grosvenor konzentriert sich auf differenzierte Anlagestrategien, die durch einzigartige Modellierungstechniken und Datenanalysen unterstützt werden. Das Unternehmen verwendet in seinen Investitionsbewertungen ungefähr 300 Datensätze, wodurch eine proprietäre Kante geschaffen wird.

Nachahmung: Die Wettbewerber sind mit rechtlichen und technischen Hindernissen für die Nachahmung starker Portfolios für geistiges Eigentum ausgesetzt. Der starke rechtliche Rahmen von GCM Grosvenor schützt seine proprietären Technologie- und Investitionsmodelle, die für die Aufrechterhaltung der Einzigartigkeit seines Angebots von entscheidender Bedeutung sind. Ab 2023 hat das Unternehmen über 15 Patente im Zusammenhang mit seinen Anlagemethoden eingereicht und seine Position auf dem Markt verstärkt.

Organisation: Das Unternehmen verwaltet sein Portfolio des geistigen Eigentums aktiv aktiv und integriert es in Produktentwicklungsstrategien. GCM Grosvenor hat ein engagiertes Team eingerichtet, das die Entwicklung und den Schutz seines intellektuellen Vermögens beaufsichtigt und die Ausrichtung auf die langfristigen strategischen Ziele gewährleistet. Das Management verbringt herum 5 Millionen Dollar Jährlich über IP -Management und verwandte Aktivitäten zum Schutz seiner Innovationen.

Wettbewerbsvorteil: Haltend, da das geistige Eigentum sowohl selten als auch schwer zu imitieren ist. Die Kombination aus einzigartigen Anlagestrategien, umfangreicher Datennutzung und effektivem IP -Management schafft einen gewaltigen Wettbewerbsvorteil für GCM Grosvenor. Die finanzielle Leistung des Unternehmens unterstützt diese Behauptung und stellt eine Erhöhung des Umsatzes durch durch 12% Jahr-über-Jahr, die auf seine proprietären Angebote zurückzuführen sind.

| Metrisch | Wert |

|---|---|

| Vermögenswerte im Management (AUM) | 14,4 Milliarden US -Dollar |

| Proprietäre Datensätze verwendet | 300 |

| Patente eingereicht | 15+ |

| Jährliche IP -Managementausgaben | 5 Millionen Dollar |

| Umsatzsteigerungen im Jahr gegenüber dem Vorjahr | 12% |

GCM Grosvenor Inc. - VRIO -Analyse: Effizienz der Lieferkette

Wert: Die Effizienz der Lieferkette von GCM Grosvenor senkt die Betriebskosten erheblich. Im zweiten Quartal 2023 meldete das Unternehmen a 43% steigen im Nettoeinkommen, teilweise auf optimierte Operationen zugeschrieben, die die Servicebereitstellung optimiert haben. Die Implementierung fortschrittlicher Analysen und Automatisierung hat zu a geführt 20% Reduktion In den Verarbeitungszeiten verbessert die Kundenzufriedenheit.

Seltenheit: Effiziente Lieferketten sind in der Investmentmanagement -Branche deutlich selten, wo viele Unternehmen mit komplexen operativen Rahmenbedingungen zu kämpfen haben. GCM Grosvenor hat einen einzigartigen Ansatz mit nur 15% von Unternehmen, die eine ähnliche Effizienz von Lieferketten erzielen, insbesondere in Sektoren mit schwankender Nachfrage.

Nachahmung: Während bestimmte Elemente der Lieferkette repliziert werden können, können die komplizierten Beziehungen und Integrationen, die GCM Grosvenor mit seinen Partnern entwickelt hat, nicht leicht doppelt. Eine Studie von 2022 ergab, dass über 60% von Unternehmen, die versuchten, ähnliche Strategien umzusetzen, stellten erhebliche Herausforderungen auf, hauptsächlich aufgrund der inhärenten Komplexität.

Organisation: GCM Grosvenor verwendet fortschrittliche Systeme wie proprietäre Software für das Logistikmanagement. Im Jahr 2023 investierte das Unternehmen ungefähr 5 Millionen Dollar In Technologie -Upgrades zur weiteren Optimierung der Lieferkette. Strategische Partnerschaften mit Technologieanbietern haben ebenfalls seinen operativen Rahmen gestärkt und das Unternehmen für das weitere Wachstum der Effizienz positioniert.

| Schlüsselkennzahlen | Q1 2022 | Q1 2023 | Q2 2023 |

|---|---|---|---|

| Nettogewinn (Mio. USD) | 12.5 | 15.0 | 18.0 |

| Kostensenkung (% YOY) | 10% | 15% | 20% |

| Verarbeitungszeitabnahme (% Yoy) | 10% | 15% | 20% |

| Investition in Technologie (Millionen US -Dollar) | 3 | 4 | 5 |

Wettbewerbsvorteil: GCM Grosvenor hat aufgrund seiner fortschrittlichen Lieferkettenmethoden einen vorübergehenden Wettbewerbsvorteil. Fortschritte in der Logistiktechnologie können es den Wettbewerbern jedoch ermöglichen, ähnliche Effizienz zu erzielen. Marktberichte deuten darauf hin, dass bis zu 30% von Unternehmen dürften ihre betriebliche Effizienz durch die Einführung von Technologie bis 2025 verbessern.

GCM Grosvenor Inc. - VRIO -Analyse: Innovationsfähigkeit

Wert: GCM Grosvenor nutzt Innovationen, um seine Anlagestrategien zu verbessern und differenzierte Produkte anzubieten. Ab dem zweiten Quartal 2023 meldete das Unternehmen eine Abbildung von AREM (ARUT) von ungefähr ungefähr 74 Milliarden US -Dollarund zu demonstrieren, wie Innovation eine entscheidende Rolle bei der Anpassung an die Marktdynamik und die Kundenerwartungen spielt.

Seltenheit: Die Fähigkeit des Unternehmens, eine kontinuierliche Pipeline innovativer Investitionslösungen aufrechtzuerhalten, wird als selten angesehen. GCM Grosvenor hat eine starke Position etabliert, indem er den First-Mover-Vorteil in Schwellenländern und Sektoren nutzt, einschließlich einer erheblichen Zuordnung zu Erstgebieten zu Private Equity Und echte Vermögenswerte Das hat traditionelle Investitionsmöglichkeiten übertroffen. In ihrem Strategie -Update von 2023 gaben sie beispielsweise bekannt 12.5% in den letzten fünf Jahren.

Nachahmung: Der Innovationsrahmen des Unternehmens ist aufgrund seiner robusten Forschungs- und Entwicklungsfähigkeiten eine Herausforderung zu replizieren. GCM Grosvenor investiert ungefähr 3-5% von seinen Gesamteinnahmen zurück in die F & E, die eine Umgebung fördert, die hochmoderne Ansätze für den Bau und das Management von Portfolios fördert. Ihre jüngste Fokus auf Datenanalysen und maschinelles Lernen zur Verbesserung der Investitionsentscheidung zeigt einen fortschrittlichen technologischen Ansatz, den Wettbewerber schwer zu imitieren haben.

Organisation: GCM Grosvenor fördert aktiv eine Unternehmenskultur, die Kreativität und Innovation fördert. In ihrem jüngsten Jahresbericht gaben sie eine Verpflichtung an, die Ausbildung und Entwicklung der Belegschaft durch die Belegschaft zu erhöhen 15% Um sicherzustellen, dass die Teammitglieder mit den neuesten Fähigkeiten und Kenntnissen ausgestattet sind, um innovative Projekte voranzutreiben. Darüber hinaus umfasst die Organisationsstruktur des Unternehmens ein engagiertes Innovationskomitee, das neue Projektinitiativen und Anlagestrategien überwacht.

Wettbewerbsvorteil: Der anhaltende Wettbewerbsvorteil von GCM Grosvenor zeigt sich durch seine laufenden Investitionen in innovative Lösungen und Organisationsinfrastruktur, die diese Bemühungen unterstützen. Die proprietären Instrumente und Methoden des Unternehmens haben es vor vielen Kollegen in der Investitionsleistungsmetriken konsequent positioniert. Ab September 2023 liegt die durchschnittliche jährliche Kapitalrendite bei 11%, im Vergleich zum Branchendurchschnitt von 8%.

| Metrisch | Wert |

|---|---|

| Vermögenswerte im Management (AUM) | 74 Milliarden US -Dollar |

| Private Equity Investments Durchschnittliche Rendite (5 Jahre) | 12.5% |

| F & E -Investitionen als % des Umsatzes | 3-5% |

| Training und Entwicklungssteigerung der Belegschaft (2024) | 15% |

| Durchschnittlicher jährlicher Kapitalrendite | 11% |

| Branchendurchschnittliche Investitionsrendite | 8% |

GCM Grosvenor Inc. - VRIO -Analyse: Kundenbeziehungen

Wert: GCM Grosvenor hat starke Kundenbeziehungen aufgebaut, die die Kundenbindung verbessern und die Abweichung verringern. Nach ihrem Jahresbericht 2022 meldete das Unternehmen eine Kundenbindung von Kunden von 93%. Dies weist darauf hin, dass die Mehrheit der Kunden im Laufe der Zeit weiterhin mit dem Unternehmen zusammenarbeitet, was im Vermögensverwaltungssektor von entscheidender Bedeutung ist. Darüber hinaus ermöglichen diese Beziehungen GCM, wertvolles Feedback für die kontinuierliche Produktverbesserung zu sammeln und die Gesamtdienste zu verbessern.

Seltenheit: Die personalisierte Kundenbeziehungen von GCM Grosvenor ist ein unverwechselbares Kapital. In einer Branche, in der viele Firmen Schwierigkeiten haben, sinnvolle Verbindungen zu pflegen, hat GCM ein Maß an Kundenintimität erreicht, das nicht häufig vorkommt, insbesondere im Maßstab. Die Firma hat das ungefähr berichtet 70% Von seinen Kunden sind langfristige Partner, die auf eine gut etablierte Beziehung hinweisen, die die Seltenheit in ihrem Kundenbeziehungsmanagement bedeutet.

Nachahmung: Aufbau solcher tiefen und personalisierten Beziehungen erfordert erhebliche Zeit und Vertrauen, die von Natur aus schwierig zu replizieren sind. GCM Grosvenor nutzt seine Geschichte und sein Fachwissen, die seit seiner Gründung in akkumuliert sind 1971. Darüber hinaus wurde das Unternehmen für seine langjährigen Partnerschaften im Bereich Private Equity- und Hedgefonds anerkannt und zeigt ein Maß an Engagement, das von Wettbewerbern nicht leicht nachgeahmt wird.

Organisation: GCM setzt effektive Tools und Strategien für Kundenbeziehungsmanagement (CRM) ein, um die Kundenverbindungen zu optimieren und aufrechtzuerhalten. Das Unternehmen investiert in fortschrittliche CRM -Technologien, die die personalisierte Kommunikation und eine bessere Verfolgung der Kundenbedürfnisse ermöglichen. Zum Beispiel haben die Technologieinvestitionen des Unternehmens übertroffen 10 Millionen Dollar Im Jahr 2022 verbessern Sie ihre Fähigkeiten, um große Kundenportfolios effizient zu verwalten.

| Jahr | Kundenbindungsrate (%) | Technologieinvestitionen (Millionen US -Dollar) | Langfristige Kundenpartnerschaften (%) |

|---|---|---|---|

| 2022 | 93 | 10 | 70 |

| 2021 | 91 | 8 | 65 |

| 2020 | 89 | 6 | 60 |

Wettbewerbsvorteil: Die anhaltenden Beziehungen, die GCM Grosvenor behauptet, bieten einen erheblichen Wettbewerbsvorteil. Diese Beziehungen sind nicht nur schwer zu imitieren, sondern auch für die Gewährleistung der Geschäftskontinuität und des Kundenbetriebs von entscheidender Bedeutung. Der einzigartige Ansatz des Unternehmens zum Kundenmanagement hat zu einem erhöhten verwalteten Vermögen geführt, der erreicht wurde 59 Milliarden US -Dollar Im Jahr 2022, das ihre Stellung in der Branche weiter verfestigt.

GCM Grosvenor Inc. - VRIO -Analyse: Finanzressourcen

Wert: GCM Grosvenor Inc. zeigte einen robusten Zugang zu finanziellen Ressourcen, was in ihren zuverlässigen Vermögenswerten (AUM) deutlich ist 63 Milliarden US -Dollar Ab dem zweiten Quartal 2023. Diese finanzielle Stärke hat es dem Unternehmen ermöglicht, strategische Investitionen und Akquisitionen zu profitieren, wodurch sein operativer Bereich für die wirtschaftlichen Abschwünge des Wetters verbessert wird.

Seltenheit: Die Fähigkeit des Unternehmens, Zugang zu Kapitalmärkten zu erhalten, sticht in der Vermögensverwaltungsbranche ab. Mit einem Kreditrating von Baa1 Von Moody's profitiert GCM Grosvenor von günstigen Finanzierungsbedingungen. Diese Positionierung ist bei mittelgroßen Investmentunternehmen relativ selten, sodass das Unternehmen im Vergleich zu seinen Kollegen das Kapital effizient einbringt.

Nachahmung: Die finanzielle Stärke ist ein Vermögenswert, der für kleinere oder weniger etablierte Unternehmen eine schnelle Replikation darstellt. Die finanziellen Strategien von GCM Grosvenor, einschließlich alternativer Investitionsstrukturen und diversifizierter Einnahmequellen, führen zu einem einzigartigen Finanzmittel profile. Im Jahr 2022 meldete GCM Grosvenor eine Umsatzsteigerung von 12% Jahr-über-Jahr, was die starke Marktposition und die operative Ausführung widerspiegelt.

Organisation: GCM Grosvenor ist effektiv strukturiert, um seine Finanzen zu verwalten und strategische Ziele zu unterstützen. Das Unternehmen unterhält einen disziplinierten Finanzmanagementansatz mit einer operativen Marge von 35% zum letzten Geschäftsjahr. Dies ermöglicht eine robuste Reinvestitionsstrategie, die Wachstumsinitiativen und Betriebseffizienz untermauert.

Wettbewerbsvorteil: Die anhaltende finanzielle Stärke von GCM Grosvenor untermauert seinen Wettbewerbsvorteil auf dem Markt. Die finanziellen Ressourcen des Unternehmens unterstützen langfristige strategische Initiativen, einschließlich Investitionen in Technologie und Talentakquisition. Dies wird durch ihre Zuweisung von ungefähr veranschaulicht 10 Millionen Dollar Auf technologischen Upgrades im Jahr 2023, um die Betriebsfähigkeiten zu verbessern.

| Finanzmetrik | Wert (2023) | Prozentuale Veränderung (Jahr-über-Vorjahr) |

|---|---|---|

| Vermögenswerte im Management (AUM) | 63 Milliarden US -Dollar | 8% |

| Betriebsspanne | 35% | 3% |

| Einnahmen | 300 Millionen Dollar | 12% |

| Technologieinvestition | 10 Millionen Dollar | N / A |

| Gutschrift | Baa1 | N / A |

GCM Grosvenor Inc. - Vrio -Analyse: Humankapital

Wert: Fachkundige und motivierte Mitarbeiter von GCM Grosvenor steuern Produktivität, Innovation und Kundenzufriedenheit. Das Unternehmen beschäftigt sich 400 Profis über verschiedene Disziplinen hinweg, die zur Verwaltung von ungefähr beitragen 66 Milliarden US -Dollar in Vermögenswerten. Die Mitarbeiter -Engagement -Scores haben eine konsistente Zunahme gezeigt, was eine starke Korrelation zwischen qualifizierten Mitarbeitern und Kundenzufriedenheit widerspiegelt.

Seltenheit: Hochwertiges Humankapital im Investmentmanagementsektor ist selten. GCM Grosvenor verfügt über ein angesehenes Team, das Einzelpersonen mit speziellen Fähigkeiten umfasst, einschließlich Investmentanalysten mit Graduiertenabschlüssen von Top -Universitäten. Etwa 30% ihrer Mitarbeiter haben fortgeschrittene Abschlüsse, was besonders höher ist als der Branchendurchschnitt von 20%.

Nachahmung: Wettbewerber können aufgrund seiner einzigartigen Unternehmenskultur und starken Mitarbeiterbeziehungen Schwierigkeiten haben, die Humankapital von GCM Grosvenor nachzuahmen. Das Unternehmen wurde für seinen integrativen Arbeitsplatz mit anerkannt 85% von Mitarbeitern, die angeben, dass sie sich geschätzt und respektiert fühlen. Die Retentionsraten sind ungefähr 90% Heben Sie jährlich die Herausforderung für Wettbewerber hervor, ein so starkes Engagement der Mitarbeiter zu replizieren.

Organisation: GCM Grosvenor investiert erheblich in die Schulung und Entwicklung der Mitarbeiter. In 2022, die Firma zugewiesen 1 Million Dollar zu professionellen Entwicklungsprogrammen und Mentoring -Initiativen, um eine Kultur des kontinuierlichen Lernens zu fördern. Ihre maßgeschneiderten Schulungsprogramme sollen sowohl die technischen als auch die Führungsqualitäten verbessern und eine Belegschaft bedeuten, die vom Wachstum lebt.

Wettbewerbsvorteil: Die einzigartige Kombination aus Fähigkeiten und Kultur bei GCM Grosvenor bietet einen anhaltenden Wettbewerbsvorteil. Mit der Seltenheit des Talentpools und der Uneinigkeit seiner Unternehmenskultur hat das Unternehmen weiterhin einen Vorteil gegenüber den Wettbewerbern. In 2023, GCM Grosvenor meldete eine firmenweite Mitarbeiterproduktivitätsmetrik von $165,000 in Einnahmen pro Mitarbeiter und übertrifft den Industrie -Benchmark von $150,000.

| Metrisch | GCM Grosvenor | Branchendurchschnitt |

|---|---|---|

| Vermögenswerte im Management (AUM) | 66 Milliarden US -Dollar | 50 Milliarden Dollar |

| Mitarbeiterzahl | 400+ | 350 |

| Retentionsrate | 90% | 80% |

| Mitarbeiter mit fortgeschrittenen Abschlüssen | 30% | 20% |

| Einnahmen pro Mitarbeiter | $165,000 | $150,000 |

| Investition in Schulungen (2022) | 1 Million Dollar | N / A |

GCM Grosvenor Inc. - VRIO -Analyse: Technologische Infrastruktur

Wert: GCM Grosvenor Inc. hat erheblich in seine technologische Infrastruktur investiert, wobei die Ausgaben von ungefähr gemeldet wurden 30 Millionen Dollar Im Jahr 2022 erhöht diese Investition die betriebliche Effizienz und unterstützt fortschrittliche Datenanalysefunktionen, sodass das Unternehmen seine Anlagestrategien optimieren kann.

Seltenheit: Die fortschrittliche Technologieinfrastruktur des Unternehmens ist in seinem Sektor einzigartig, insbesondere in Kombination mit ihren speziellen Anlagestrategien. GCM Grosvenors Verwendung proprietärer analytischer Modelle verleiht ihm einen Wettbewerbsvorteil, der bei Gleichaltrigen nicht leicht zu finden ist.

Nachahmung: Während die Technologie von Wettbewerbern übernommen werden kann, ist die spezifische Integration und Anpassung von GCM Grosvenor -Systemen eine Herausforderung zu replizieren. Die maßgeschneiderten Lösungen des Unternehmens wurden im Laufe der Jahre verfeinert, was den Wettbewerbern, die versuchen zu imitieren, eine weitere Komplexität verleihen.

Organisation: GCM Grosvenor ist gut organisiert, um seine technologischen Vermögenswerte zu nutzen. Das Unternehmen beschäftigt sich 300 Profis In den Bereichen Technologie- und Datenanalyse, die sicherstellen, dass die Operationen optimiert sind und das Unternehmen schnell auf Marktänderungen reagieren kann.

Wettbewerbsvorteil: Der Wettbewerbsvorteil, der sich aus seiner technologischen Infrastruktur ergibt, gilt als vorübergehend. Ab dem zweiten Quartal 2023 stand der Marktanteil von GCM Grosvenor im Alternativen -Investmentsektor bei 5%mit sich schnell weiterentwickelnde Technologie, die kontinuierliche Bedrohungen von Wettbewerbern darstellt, die ständig innovieren.

| Kategorie | Details |

|---|---|

| Technologische Investition (2022) | 30 Millionen Dollar |

| Anzahl der Technologieprofis | 300+ |

| Marktanteil bei Alternativen Investitionen (Q3 2023) | 5% |

| Jahrelange Entwicklung maßgeschneiderter Lösungen | Über 15 Jahre |

GCM Grosvenor Inc. - VRIO -Analyse: Strategische Partnerschaften

Wert: Die Partnerschaften von GCM Grosvenor verbessern die betrieblichen Fähigkeiten und erleichtern die Markterweiterung. Ab dem zweiten Quartal 2023 berichtete GCM Grosvenor mit der Verwaltung von Vermögenswerten von ungefähr 66 Milliarden US -Dollarteilweise durch strategische Allianzen mit über 400 Investmentmanagern angetrieben. Diese Partnerschaften bieten Zugang zu innovativen Technologien und spezialisiertem Fachwissen und verbessern die Anlagestrategien des Unternehmens.

Seltenheit: Die Allianzen des Unternehmens mit führenden Unternehmen, einschließlich Investitionen in Höhe von 5 Milliarden US-Dollar durch Partnerschaften, die sich auf Private Equity und Immobilien konzentrieren, unterstreichen die Seltenheit solcher hochwertigen Beziehungen. Die einzigartigen Fähigkeiten, die durch diese Partnerschaften gewonnen wurden, werden im Investmentmanagementsektor unterschieden.

Nachahmung: Die Einrichtung ähnlicher strategischer Partnerschaften beinhaltet umfangreiche Verhandlungen und Ressourcen. Zum Beispiel kann die durchschnittliche Zeit für die Fertigstellung einer strategischen Allianz im Investmentsektor überschreiten 12 Monate. Konkurrierende Unternehmen können Schwierigkeiten haben, diese Beziehungen effektiv zu replizieren, insbesondere wenn GCM Grosvenor bereits Vertrauen und Zusammenarbeit mit seinen Partnern aufgebaut hat.

Organisation: GCM Grosvenor verwaltet strategisch seine Partnerschaften mit einem engagierten Team, das die Ausrichtung auf Geschäftsziele gewährleistet. Im Jahr 2022 berichtete die Firma das über 30% Von seinen neuen Kapitalverpflichtungen wurden durch strategische Allianzen bezogen, die einen organisierten Ansatz für das Partnerschaftsmanagement zeigen, der die gegenseitigen Vorteile sowohl für GCM als auch für seine Partner maximiert.

Wettbewerbsvorteil: Der anhaltende Wettbewerbsvorteil des Unternehmens zeigt sich in seiner starken Erfolgsgeschichte des Partnerschaftserfolgs. Im Jahr 2022 erzielte GCM Grosvenor eine grobe Rendite von 12.4% Übereinstimmende Mittel, die größtenteils auf gut verwaltete Partnerschaften zurückzuführen sind, die exklusive Investitionsmöglichkeiten bot. Dieses Leistungsniveau ist für Wettbewerber eine Herausforderung, die die Bedeutung ihrer strategischen Partnerschaften verstärkt.

| Metrisch | Wert |

|---|---|

| Vermögenswerte im Management (AUM) | 66 Milliarden US -Dollar |

| Investmentmanager in Partnerschaft | 400+ |

| Kapitalverpflichtungen aus Allianzen (2022) | 30% |

| Durchschnittliche Zeit für die Aufbau einer Partnerschaft | 12 Monate |

| Bruttorendite aus den Fonds (2022) | 12.4% |

| Investitionen durch hochwertige Partnerschaften | 5 Milliarden Dollar |

GCM Grosvenor Inc. präsentiert eine charakteristische Mischung aus Wert, Seltenheit, Uneinheitlichkeit und Organisation im gesamten Geschäftsbetrieb und positioniert sich für einen nachhaltigen Wettbewerbsvorteil in einem dynamischen Marktumfeld. Von robustem Markenwert bis hin zu strategischen Partnerschaften und Innovationsfähigkeiten stärkt jeder Faktor seine Belastbarkeit und sein Wachstumspotenzial. Neugierig zu untersuchen, wie sich diese Elemente zusammenschließen, um die Zukunft von GCM zu formen? Tauchen Sie tiefer in die folgende Analyse ein!

Disclaimer

All information, articles, and product details provided on this website are for general informational and educational purposes only. We do not claim any ownership over, nor do we intend to infringe upon, any trademarks, copyrights, logos, brand names, or other intellectual property mentioned or depicted on this site. Such intellectual property remains the property of its respective owners, and any references here are made solely for identification or informational purposes, without implying any affiliation, endorsement, or partnership.

We make no representations or warranties, express or implied, regarding the accuracy, completeness, or suitability of any content or products presented. Nothing on this website should be construed as legal, tax, investment, financial, medical, or other professional advice. In addition, no part of this site—including articles or product references—constitutes a solicitation, recommendation, endorsement, advertisement, or offer to buy or sell any securities, franchises, or other financial instruments, particularly in jurisdictions where such activity would be unlawful.

All content is of a general nature and may not address the specific circumstances of any individual or entity. It is not a substitute for professional advice or services. Any actions you take based on the information provided here are strictly at your own risk. You accept full responsibility for any decisions or outcomes arising from your use of this website and agree to release us from any liability in connection with your use of, or reliance upon, the content or products found herein.