|

GimV NV (Gimb.br): Porters 5 Kräfteanalysen |

Fully Editable: Tailor To Your Needs In Excel Or Sheets

Professional Design: Trusted, Industry-Standard Templates

Investor-Approved Valuation Models

MAC/PC Compatible, Fully Unlocked

No Expertise Is Needed; Easy To Follow

Gimv NV (GIMB.BR) Bundle

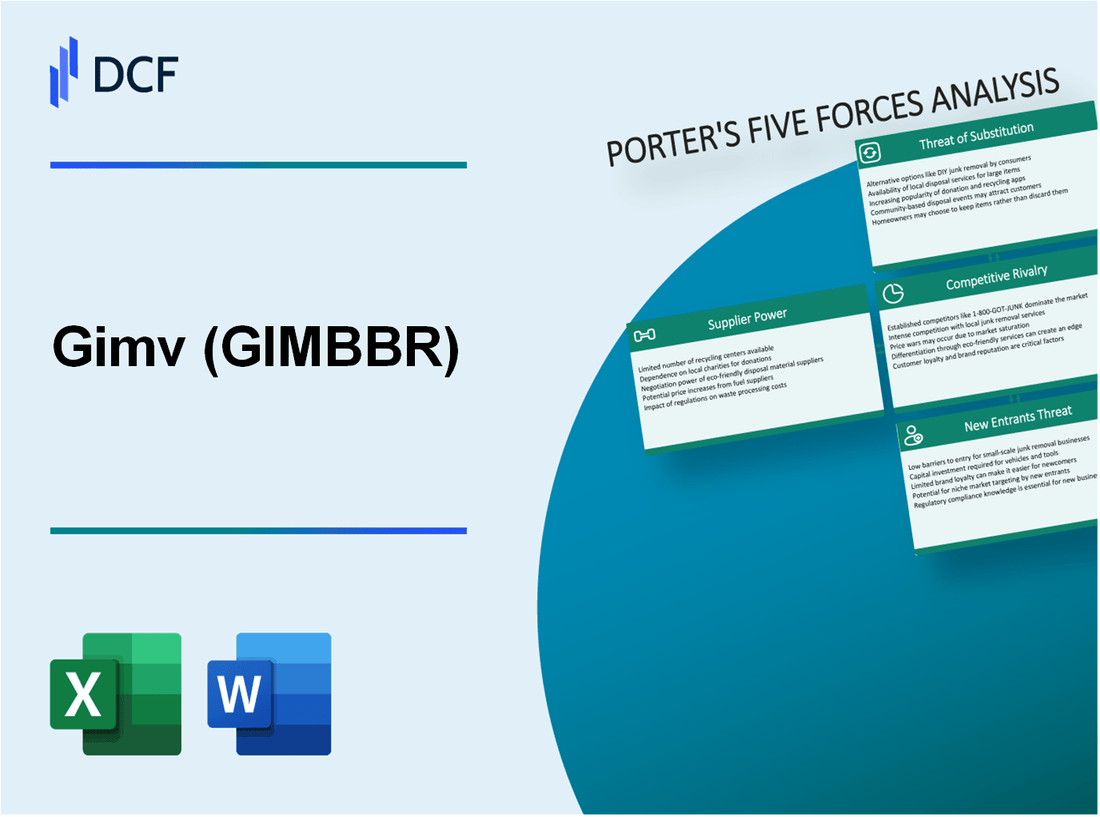

In der sich ständig weiterentwickelnden Landschaft des Geschäfts ist das Verständnis der Wettbewerbsdynamik in einer Branche von entscheidender Bedeutung für den Erfolg. GimV NV, ein bemerkenswerter Akteur im Investmentmanagement, navigiert in einem komplexen Zusammenspiel von Lieferanten- und Kundenverhandlungsmacht, intensiven Rivalität und externen Bedrohungen. Tauchen Sie in die Feinheiten von Michael Porters Fünf-Kräfte-Rahmen ein, um herauszufinden, wie diese Elemente die strategische Positionierung von GIMV und die langfristige Lebensfähigkeit auf dem Markt prägen.

GimV NV - Porters fünf Kräfte: Verhandlungskraft von Lieferanten

Die Verhandlungskraft von Lieferanten im Fall von GimV NV wird von mehreren kritischen Faktoren beeinflusst. Diese Faktoren können die Betriebskosten und die Preisstrategien der Portfolio -Unternehmen von GIMV NV erheblich beeinflussen.

Verschiedener Lieferantennetzwerk

GimV NV profitiert von einem vielfältigen Lieferantennetzwerk, das verschiedene Branchen wie Gesundheitswesen, Technologie und Konsumgüter umfasst. Diese Vielfalt verringert Risiken im Zusammenhang mit der Lieferantenkonzentration. Zum Beispiel im Jahr 2022 enthalten das Portfolio von GimV Over 40 Unternehmen In verschiedenen Sektoren können Sie eine wettbewerbsfähige Beschaffungsstrategie ermöglichen, die die Abhängigkeit von einem einzelnen Lieferanten verringert.

Spezialisierte Eingänge benötigt

Viele Unternehmen im Portfolio von GIMV benötigen spezielle Inputs, insbesondere im Bereich Technologie und Gesundheitswesen. Zum Beispiel mögen Unternehmen Oncoone Verlassen Sie sich auf einzigartige biologische Materialien und Technologien, die die Anzahl der verfügbaren Lieferanten einschränken können. Diese Spezialisierung kann zu erhöhten Kosten führen, wenn ein Lieferant die Preise erhöht, da Alternativen möglicherweise nicht den spezifischen Anforderungen entsprechen.

Nur wenige verfügbare Eingaben verfügbar

In mehreren Fällen verstärkt das Fehlen von Ersatzeingaben die Lieferantenleistung. In 2022, der Pharmasektor, der einen erheblichen Teil der Investitionen von GIMV umfasst, zeigte a a 13% Erhöhung der Preisgestaltung der Lieferanten aufgrund begrenzter Alternativen für spezialisierte Zutaten und Verbindungen. Diese Dynamik schränkt die Fähigkeit von GimV ein, bessere Begriffe zu verhandeln.

Hohe Schaltkosten

Das Umschalten der Kosten für bestimmte Lieferanten im Portfolio von GIMV ist hoch, insbesondere in Sektoren, in denen langfristige Beziehungen für den Erfolg von entscheidender Bedeutung sind. Ein bemerkenswertes Beispiel ist im verarbeitenden Gewerbe, in dem sich wechselnde Lieferanten häufig mit der Neukonfiguration von Produktionslinien Kosten im Zusammenhang mit der Rekonfiguration anregen. Solche Kosten können so viel darstellen wie 15-20% des operativen Budgets eines Unternehmens, die die allgemeine Rentabilität beeinflussen.

Die Vorwärtsintegrationspotential der Lieferanten

Lieferanten im Bereich Technologie und Gesundheitswesen zeigen Potenzial für die Vorwärtsintegration, was bedeutet, dass sie als Wettbewerber in den Markt eintreten können. Zum Beispiel können Unternehmen, die IT-Dienstleistungen anbieten, ihre Fähigkeiten nutzen, um Endbenutzerlösungen direkt bereitzustellen. Dieses Potenzial wurde durch einen Bericht in hervorgehoben 2023 Das schätzte die Bedrohung für die Vorwärtsintegration im Technologiesektor bei etwa 25%, was besonders bedeutsam ist und eine Bedrohung für die Portfoliounternehmen von GimV darstellt.

| Faktor | Aufprallebene | Industriebeispiel | Geschätzte Kostenauswirkungen |

|---|---|---|---|

| Verschiedener Lieferantennetzwerk | Medium | Gesundheitspflege | N / A |

| Spezialeingänge | Hoch | Oncoone (Biotech) | N / A |

| Nur wenige Ersatzeingänge | Hoch | Pharmazeutika | +13% |

| Hohe Schaltkosten | Medium | Herstellung | 15-20% |

| Vorwärtsintegrationspotential | Hoch | Technologie | +25% Bedrohung |

Insgesamt zeigt die Verhandlungskraft von Lieferanten in GimV NV ein komplexes Zusammenspiel von Faktoren, das ihre Geschäftstätigkeit und ihre finanzielle Leistung erheblich beeinflussen kann.

GimV NV - Porters fünf Kräfte: Verhandlungskraft der Kunden

Die Verhandlungskraft der Kunden für GIMV NV wird von mehreren Schlüsselfaktoren beeinflusst. Jedes dieser Elemente trägt zur allgemeinen Dynamik von Beziehungen zwischen Käufern und Lieferanten in der Private-Equity-Landschaft bei, in der GIMV arbeitet.

Kunden fordern Qualität und Innovation

Im Private -Equity -Sektor priorisieren Kunden zunehmend sowohl die Qualität in Managementpraktiken als auch innovative Wachstumsstrategien. Eine Umfrage ergab, dass ** 78%** der Anleger das Qualitätsmanagement bei ihren Investitionsentscheidungen priorisieren. Darüber hinaus betonte ** 63%** die Notwendigkeit innovativer Ansätze, um ein nachhaltiges Wachstum in Portfoliounternehmen zu erreichen.

Die Preissensitivität variiert je nach Segment

Die Preissensitivität der Stakeholder von GIMV ist nicht einheitlich und unterscheidet sich in den Marktsegmenten. Beispielsweise zeigen die Sektoren des Gesundheitswesens und der Technologie eine Preiselastizität der Nachfrage von rund ** 1,2 **, was auf eine höhere Empfindlichkeit im Vergleich zu Sektoren wie Konsumgütern hinweist, die näher an ** 0,8 ** schweben. Dies bedeutet, dass mit zunehmender Preise die technologische Nachfrage erheblich sinken könnte.

Vorhandensein von Käufern mit großem Volumen

GimV beteiligt sich mit mehreren institutionellen Investoren und Käufern mit großem Volumen. In einer kürzlich veröffentlichten Finanzierungsrunde hat GimV beispielsweise Investitionen von ** 10 großen institutionellen Partnern ** sichergestellt, die jeweils über ** € 10 Millionen ** beitrugen. Diese Konzentration von Investitionen kann zu einer höheren Verhandlungsmacht führen, da diese Institutionen aufgrund ihrer erheblichen Kapitalbeiträge für günstigere Bedingungen verhandeln können.

Verfügbarkeit alternativer Anbieter

Das Vorhandensein alternativer Private -Equity -Unternehmen ist ein entscheidender Faktor für die Kundenverhandlungsleistung. Der europäische Private -Equity -Markt hat ungefähr ** 1.500 aktive Unternehmen **, die um Finanzmittel konkurrieren, was eine robuste Wettbewerbslandschaft schafft. Da Anleger Zugang zu diversifizierten Optionen haben, ist der Druck auf GIMV, seine Dienstleistungen zu differenzieren und einen überlegenen Wert zu erhöhen.

Niedrige Umschaltkosten für Kunden

Das Umschalten der Kosten auf dem Private -Equity -Markt ist in der Regel niedrig und ermöglicht es den Anlegern, Fonds schnell zwischen Unternehmen zu verweisen. Jüngste Studien legen nahe, dass ** 45%** von Investoren in Betracht ziehen, ihre Investitionspartner alle ** 3 Jahre ** oder weniger zu wechseln, wenn die Leistungsmetriken nicht erfüllt sind. Diese Fluidität zeigt eine starke Fähigkeit für Kunden, eine bessere Rendite oder ein Engagement an anderer Stelle zu suchen, wenn sie eine Unzulänglichkeit in GimVs Angeboten wahrnehmen.

| Faktor | Details | Statistiken |

|---|---|---|

| Qualität und Innovation | Investoren priorisieren die Qualität und Innovation des Managements. | 78% der Nachfragequalität; 63% nach Innovation. |

| Preissensitivität | Variiert signifikant nach Sektor. | Gesundheits-/Tech -Elastizität: 1.2; Konsumgüter: 0,8. |

| Käufer mit großem Volumen | Engagement mit erheblichen institutionellen Anlegern. | 10 Partner, die jeweils über 10 Millionen Euro beitragen. |

| Alternative Anbieter | Zahlreiche konkurrierende Private -Equity -Firmen. | Ungefähr 1.500 aktive Unternehmen in Europa. |

| Kosten umschalten | Niedrige Umschaltkosten für Kunden. | 45% überlegen, alle 3 Jahre zu wechseln. |

Diese Faktoren veranschaulichen eine starke Verhandlungsmacht der Kunden im Private -Equity -Sektor und veranlassen GimV NV, das Angebot kontinuierlich zu verbessern und eine Wettbewerbsdifferenzierung aufrechtzuerhalten, um die Loyalität der Anleger zu sichern.

Gimv NV - Porters fünf Kräfte: Wettbewerbsrivalität

Die Investitionslandschaft, in der GimV NV tätig ist, zeichnet sich durch eine erhebliche Wettbewerbsrivalität aus, wobei zahlreiche Akteure um Marktanteile wetteifern.

Zahlreiche Wettbewerber auf dem Markt

Der europäische Private -Equity -Markt bietet viele aktive Akteure. Ab 2023 gibt es vorbei 1.400 Private -Equity -Firmen in ganz Europa. GimV NV, wobei die verwalteten Vermögenswerte insgesamt ungefähr sind 1,5 Milliarden €, konkurriert gegen etablierte Unternehmen wie APAX Partners, EQT Partners und CVC Capital Partners.

Langsames Industriewachstum

Der europäische Private -Equity -Markt hat eine zusammengesetzte jährliche Wachstumsrate (CAGR) von ungefähr erlebt 3.9% Von 2018 bis 2022. Prognosen für 2023 weisen jedoch auf eine potenzielle Stagnation mit einem erwarteten Wachstum von nur hin 1.2% aufgrund von Marktsättigung und wirtschaftlicher Unsicherheit.

Hohe Fixkosten führen zu einem Preiswettbewerb

Private -Equity -Unternehmen, darunter GIMV, stehen mit hohen Fixkosten im Zusammenhang mit der Beschaffung von Angeboten, der Durchführung von Sorgfaltspflichten und der Verwaltung von Portfoliounternehmen. Dies hat zu einem erhöhten Druck auf die Unternehmen auf niedrigere Gebühren geführt. Die durchschnittliche Verwaltungsgebühr in der Branche liegt in der Nähe 2% des engagierten Kapitals mit einer beträchtlichen Anzahl von Unternehmen, die anbieten 1.5% neue Investoren anziehen.

Die Produktdifferenzierung ist kritisch

GimV NV unterscheidet sich im Fokus auf Gesundheitswesen, Technologie und nachhaltige Investitionen. Das Unternehmen hat bemerkenswerte Investitionen getätigt, wie in Rocsole, die sich auf fortschrittliche Messtechnologie spezialisiert hat und sein Engagement für Innovation zeigt. Das Unternehmen unterhält ein Portfolio mit einem groben IRR von ungefähr 13% In den letzten zehn Jahren eine starke Leistung im Vergleich zu seinen Kollegen.

Starke Markenidentitäten

Die starke Markenidentität von GIMV wird durch seine konsequente Leistung und strategische Allianzen verstärkt. Ab 2023 rangierte die Firma an der Spitze 10% der Private -Equity -Firmen Basierend auf den Metriken zur Leistungsleistung von Fonds von Preqin mit einer Nettoinnenrendite (IRR) von rund um 11.5% in den letzten fünf Fonds. Diese starke Leistung trägt dazu bei, den Wettbewerbsvorteil von GIMV zu festigen, da Markenerkennung und Vertrauen von entscheidender Bedeutung sind, um Investoren anzuziehen.

| Metrisch | Wert |

|---|---|

| Anzahl der Private -Equity -Unternehmen in Europa | 1,400+ |

| GimV NV -Vermögenswerte im Management | 1,5 Milliarden € |

| Europäischer Private-Equity-Markt CAGR (2018-2022) | 3.9% |

| Erwartetes Marktwachstum im Jahr 2023 | 1.2% |

| Durchschnittliche Verwaltungsgebühr in der Branche | 2% |

| Gimv Gross IRR im letzten Jahrzehnt | 13% |

| GimV Net IRR über die letzten fünf Fonds | 11.5% |

| Top % der Private -Equity -Unternehmen basierend auf der Leistung | 10% |

Gimv NV - Porters fünf Kräfte: Bedrohung durch Ersatzstoffe

Die Bedrohung durch Ersatzstoffe für GIMV NV wird durch mehrere entscheidende Faktoren geprägt, die die Investitionslandschaft beeinflussen, insbesondere in Risikokapital- und Private -Equity -Sektoren.

Verfügbarkeit alternativer Technologien

Der Investitionsraum zeichnet sich zunehmend durch die Entstehung alternativer Technologien wie Fintech -Lösungen, Blockchain -Anwendungen und digitalen Plattformen aus. Nach a 2023 Bericht von Deloitteallein in Fintech erreichten Investitionen ungefähr ungefähr 53 Milliarden € Global im Jahr 2022 zeigt die Verschiebung zu technologiebetriebenen finanziellen Lösungen, die als Ersatz für traditionelle Risikokapitaldienste dienen können.

Ersatzstoffe mit besserer Leistung

Substitute, die überlegene Leistung zeigen, gewinnen häufig an Traktion. Zum Beispiel direkte Crowdfunding -Plattformen mögen Kickstarter Und Indiegogo sind attraktive Alternativen zu traditionellen Investitionsrouten. Eine erhebliche Zunahme des Fundraising auf diesen Plattformen zeigt diesen Trend, wobei Kickstarter über die Berichterstattung über 1,5 Milliarden € Seit der Gründung im Jahr 2009 aufgewachsen und das wachsende Verbrauchervertrauen in diese Alternativen widerspiegelt.

Wettbewerbspreise durch Ersatzstoffe

Die Preisgestaltung spielt eine entscheidende Rolle bei der Bedrohung durch Ersatzstoffe. Risikokapitalunternehmen berechnen in der Regel Gebühren, die sich aus der Abreichung von Gebühren aus der Abreichung von Gebühren aus der Abreichung eines Abschnitts von Unternehmen aus 1,5% bis 2,5% von Vermögenswerten, die jährlich verwaltet werden, neben den Leistungsgebühren, die bis zu erreichen sind 20%. Im Gegensatz dazu berechnen einige Crowdfunding -Plattformen so wenig wie 5% bis 10% Von den gesammelten Fonds, die sie zu einer attraktiveren Wahl für Startups für Kapital machen.

Einfacher Übergang zu Ersatzstoffen

Der Übergang zu Ersatzstoffe wie Peer-to-Peer-Kreditvergabe oder Crowdfunding-Crowdfunding ist für Unternehmen relativ einfach. Plattformen wie Finanzierungskreis Und Samen Erleichtern Sie schnelle Onboarding -Prozesse. Zum Beispiel meldete der Finanzierungskreis mehr als die Verarbeitung 12 Milliarden € In Darlehen seit dem Start wird betont, wie schnell Unternehmen alternative Finanzmittel mit minimalen Hindernissen sichern können.

Veränderung der Verbraucherpräferenzen

Das Verbraucherverhalten verlagert sich in Bezug auf mehr demokratisierte Formen des Investierens. Eine Umfrage von Statista zeigte das ungefähr an 60% von tausendjährigen Investoren bevorzugen alternative Investitionsansätze gegenüber traditionellen. Dieser Trend ist erheblich, da er sich auswirkt, wie GimV -NV und ähnliche Unternehmen ihre Strategien und Dienstleistungsangebote messen und die Bedrohung durch Ersatzstoffe weiter verstärken.

| Ersatztyp | Investitionsbetrag (2022) | Durchschnittliche Gebühren | Marktwachstumsrate |

|---|---|---|---|

| Fintech -Lösungen | 53 Milliarden € | Variiert (typisch 5% Zu 10%) | 20% CAGR |

| Crowdfunding -Plattformen | 1,5 Milliarden € (Kickstarter) | 5% - 10% | 15% CAGR |

| Peer-to-Peer-Kredite | 12 Milliarden € (Finanzierungskreis) | 1% - 2% | 25% CAGR |

Zusammenfassend ist die Gefahr von Ersatzstoffen für GIMV -NV ausgeprägt, angetrieben von verschiedenen Faktoren wie der Verfügbarkeit alternativer Technologien, der Wettbewerbspreise und der sich ändernden Verbraucherpräferenzen.

Gimv NV - Porters fünf Kräfte: Bedrohung durch Neueinsteiger

Das Risikokapital und die Private -Equity -Branche enthält erhebliche Hindernisse für Neueinsteiger, die einen Fuß fassen möchten. Gimv NV, eine belgische Investmentgesellschaft, veranschaulicht die Dynamik in diesem Bereich.

Hohe Eintrittsbarrieren aufgrund des Kapitalanforderungen

Der Eintritt in den Investitionssektor erfordert ein erhebliches Kapital. Zum Beispiel hatte GimV NV das Gesamtvermögen im Wert von ungefähr 1,3 Milliarden € Zum Ende des Geschäftsjahres 2022 müssten neue Unternehmen eine erhebliche finanzielle Unterstützung erfordern, um effektiv zu konkurrieren, was die Einstieg für kleinere Spieler herausfordert.

Starke Markenidentität benötigt

Eine gut etablierte Marke ist in dieser Branche von entscheidender Bedeutung. GimV hat sich fast einen Ruf gemacht 40 JahreVorstellung einer Geschichte erfolgreicher Investitionen. Neue Teilnehmer müssen stark in Branding und Marketing investieren, um Anerkennung zu erhalten, was kostenintensiv sein kann.

Regulatorische Herausforderungen und Einhaltung

Die Investitionsbranche ist eng reguliert. GIMV hält strenge Richtlinien ein, wie sie von der Financial Services and Markets Authority (FSMA) in Belgien festgelegt wurden. Die Einhaltung von Vorschriften erfordert häufig erhebliche Ressourcen. Firmen sind mit Kosten ausgesetzt €100,000 Zu 1 Million € Für erste Setups abhängig von der Gerichtsbarkeit und dem operativen Umfang.

Skaleneffekte notwendig

Unternehmen wie GimV profitieren von Skaleneffekten und ermöglichen es ihnen, effizienter und niedrigere Kosten zu betreiben. Zum Beispiel erreichte die Einnahmen von GimV ungefähr 124 Millionen € Im Geschäftsjahr 2022, um in einen Betriebsspanne von etwa etwa 36%. Neue Teilnehmer, die mangelnde Skala, können Schwierigkeiten haben, eine ähnliche Rentabilität zu erzielen und die Teilnahme am Markt weiter zu abschrecken.

Der Zugang zu Verteilungskanälen ist begrenzt

Etablierte Unternehmen haben starke Beziehungen zu Netzwerken und Vertriebskanälen, die für die Beschaffung von Angeboten und die Verwaltung von Investitionen von entscheidender Bedeutung sind. Die Partnerschaften und Kooperationen von GIMV bieten Wettbewerbsvorteile und erschweren Neuankömmlingen, diese Netzwerke zu durchdringen.

| Faktor | Details | Finanzielle Auswirkungen |

|---|---|---|

| Kapitalanforderungen | Das anfängliche Kapital muss Operationen festlegen | Potenzieller Bereich von 1 Million € Zu 5 Millionen € für kleine Firmen |

| Markenidentität | Etablierte Markenerkennung wirkt sich aus. Investor Trust wirkt sich aus | Neue Teilnehmer benötigen möglicherweise Investitionen über €200,000 zum Branding |

| Vorschriftenregulierung | Kosten für die Einhaltung der finanziellen Vorschriften | Einrichtungskosten reichen von €100,000 Zu 1 Million € |

| Skaleneffekte | Betriebseffizienz bei höheren Bänden erreicht | Einnahmen pro Mitarbeiter: €500,000 für etablierte Firmen |

| Zugriff auf Verteilungskanäle | Etablierte Netzwerke zur Beschaffung und Verwaltung von Investitionen | Neue Teilnehmer könnten mehrere Jahre dauern, um ähnliche Netzwerke zu erstellen |

Angesichts dieser Faktoren bleibt die Bedrohung durch Neueinsteiger im Betriebsumfeld von GimV NV niedrig und unterstreicht die Wettbewerbsvorteile etablierter Akteure im Investmentsektor.

Das Verständnis der Dynamik der fünf Kräfte von Porter in Bezug auf GIMV NV ist der Schlüssel für Anleger und Analysten, da sie die Wettbewerbslandschaft und den zugrunde liegenden Marktdruck hervorhebt. Durch die Beurteilung der Verhandlungsmacht von Lieferanten und Kunden, der Intensität der Rivalität, der Bedrohung durch Ersatzstoffe und die Herausforderungen, denen sich neue Teilnehmer gegenübersehen, können Stakeholder fundierte Entscheidungen treffen, die sich mit der strategischen Positionierung des Unternehmens in einem sich ständig weiterentwickelnden Marktumfeld übereinstimmen.

[right_small]Disclaimer

All information, articles, and product details provided on this website are for general informational and educational purposes only. We do not claim any ownership over, nor do we intend to infringe upon, any trademarks, copyrights, logos, brand names, or other intellectual property mentioned or depicted on this site. Such intellectual property remains the property of its respective owners, and any references here are made solely for identification or informational purposes, without implying any affiliation, endorsement, or partnership.

We make no representations or warranties, express or implied, regarding the accuracy, completeness, or suitability of any content or products presented. Nothing on this website should be construed as legal, tax, investment, financial, medical, or other professional advice. In addition, no part of this site—including articles or product references—constitutes a solicitation, recommendation, endorsement, advertisement, or offer to buy or sell any securities, franchises, or other financial instruments, particularly in jurisdictions where such activity would be unlawful.

All content is of a general nature and may not address the specific circumstances of any individual or entity. It is not a substitute for professional advice or services. Any actions you take based on the information provided here are strictly at your own risk. You accept full responsibility for any decisions or outcomes arising from your use of this website and agree to release us from any liability in connection with your use of, or reliance upon, the content or products found herein.