|

Manorama Industries Limited (Manorama.NS): Porters 5 Kräfteanalysen |

Fully Editable: Tailor To Your Needs In Excel Or Sheets

Professional Design: Trusted, Industry-Standard Templates

Investor-Approved Valuation Models

MAC/PC Compatible, Fully Unlocked

No Expertise Is Needed; Easy To Follow

Manorama Industries Limited (MANORAMA.NS) Bundle

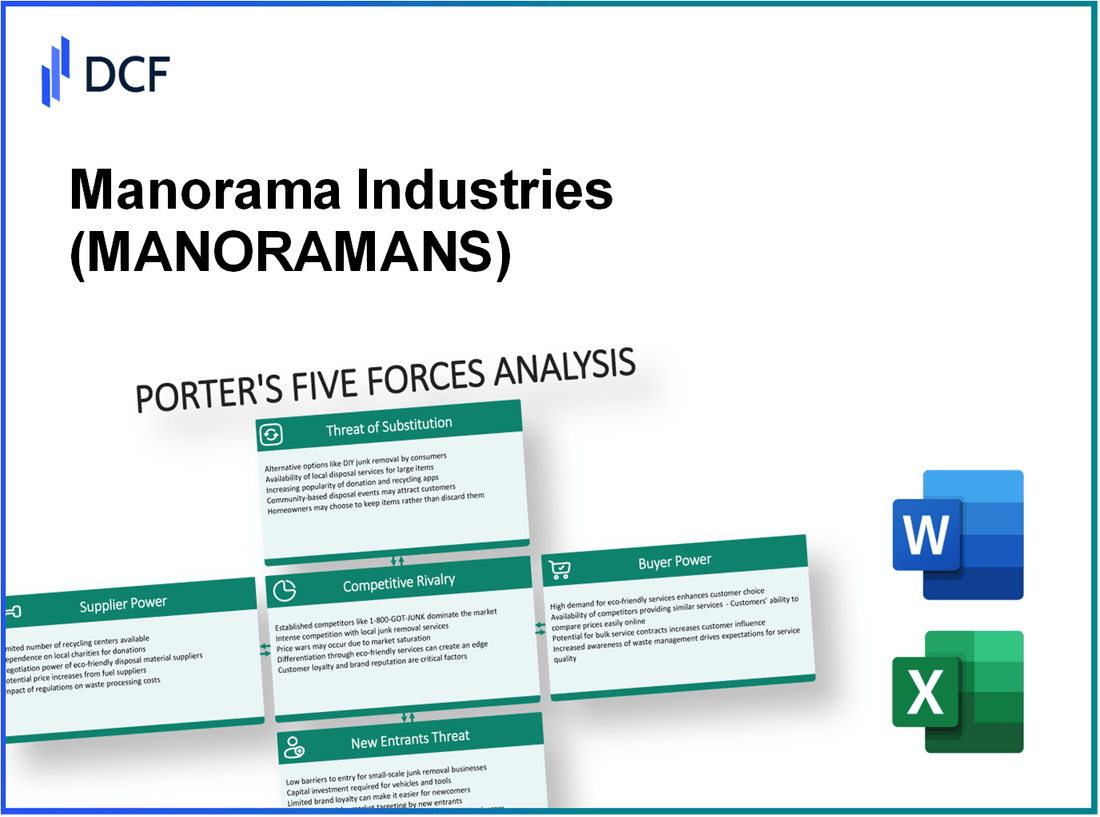

Das Verständnis der Wettbewerbslandschaft eines Unternehmens ist entscheidend, und Manorama Industries Limited ist keine Ausnahme. Durch die Nutzung von Michael Porters Fünf -Kräfte -Rahmen können wir die Feinheiten der Lieferantenverhandlung, des Kundeneinflusses, der Wettbewerbsrivalität, der Ersatzdrohungen und den Herausforderungen neuer Teilnehmer aufdecken. Jede Kraft enthält Schichten von Chancen und Risiken und prägt die strategischen Entscheidungen dieses dynamischen Unternehmens. Tauchen Sie tiefer, um zu untersuchen, wie diese Faktoren interagieren, um die Marktposition von Manorama Industries zu definieren.

Manorama Industries Limited - Porters fünf Kräfte: Verhandlungsmacht von Lieferanten

Die Verhandlungsmacht von Lieferanten für Manorama Industries Limited wird von mehreren Schlüsselfaktoren beeinflusst, die die Dynamik der Branche beeinflussen.

Wenige Schlüssellieferanten für Rohstoffe

Manorama Industries Limited ist auf eine begrenzte Anzahl von Lieferanten für seine primären Rohstoffe angewiesen, was die Lieferantenleistung erheblich verbessern kann. Zum jetzigen Berichten bewertet das Unternehmen ungefähr ungefähr 75% seiner Rohstoffe von fünf Hauptanbietern. Die Konzentration von Lieferanten auf diese Weise verleiht ihnen einen erhöhten Hebel gegenüber Preisen und Begriffen.

Hohe Schaltkosten für alternative Lieferanten

Die mit wechselnden Lieferanten verbundenen Schaltkosten sind für Manorama Industries besonders hoch. Das Unternehmen verbringt herum £ 500 Millionen jährlich auf Rohstoffen. Der Übergang zu alternativen Lieferanten würde nicht nur logistische Ausgaben entstehen, sondern auch potenzielle Qualitätssicherungsprüfungen und -Zertifizierungsprozesse beinhalten 15% jährliche Beschaffungskosten.

Lieferanten können vorwärts integriert werden

Mehrere Lieferanten in der Branche erwägen von Strategien für die Integration von Forwards, die es ihnen ermöglichen würden, mehr Wert zu erzielen, indem sie direkt an Kunden liefern. Dieser Trend ist erheblich, wenn man das ist 20% von Lieferanten haben Interesse daran bekundet, ihre Geschäftstätigkeit in die Fertigung zu erweitern oder in den nächsten fünf Jahren direkt den Endmarkt zu erreichen.

Qualität der Inputs, die für den Erfolg der Branche von entscheidender Bedeutung sind

Die Qualität der Rohstoffe ist für die Produktionsprozesse bei Manorama Industries von entscheidender Bedeutung. In Branchen, in denen die Produktqualität den Markterfolg bestimmen kann, wie Verpackungen und Spezialchemikalien, bieten Lieferanten, die qualitativ hochwertige Inputs bieten, erhebliche Verhandlungsleistung. Das Unternehmen meldete eine Kundenzufriedenheitsbewertung von 92% In jüngsten Umfragen, die auf die kritische Natur von Qualitätseingaben hinweisen, die von ausgewählten Lieferanten zu einer Prämie bezogen werden.

| Faktor | Beschreibung | Auswirkungen auf die Verhandlungsleistung |

|---|---|---|

| Lieferantenkonzentration | Abhängigkeit von wenigen Lieferanten für Rohstoffe | Hoch |

| Jährliche Rohstoffausgaben | Jahresausgaben für Rohstoffe | £ 500 Millionen |

| Kostenschätzung umschalten | Kosten für die Wechslung von Lieferanten | 15% der Beschaffungskosten |

| Lieferanteninteresse an der Vorwärtsintegration | Lieferanten, die Direktverkäufe eingeben möchten | 20% der Lieferanten |

| Kundenzufriedenheit | Qualitätsauswirkungen auf die Wahrnehmung der Kunden | 92% |

Insgesamt stellt die Verhandlungsmacht der Lieferanten eine bedeutende Herausforderung für Manorama Industries Limited dar, wobei die mehrfache Dynamik im Spiel ist, die die Kostenstrukturen und die betriebliche Flexibilität beeinflussen könnten. Die Abhängigkeit von einer konzentrierten Lieferantenbasis in Verbindung mit hohen Umschaltkostenpositionen in einer stärkeren Verhandlungsposition, wobei die Bedeutung strategischer Lieferantenbeziehungen und potenzielle Investitionen in die Diversifizierung der Lieferkette betont werden.

Manorama Industries Limited - Porters fünf Kräfte: Verhandlungsmacht der Kunden

Die Dynamik der Verhandlungsmacht von Kunden spielt eine wichtige Rolle in der operativen Strategie von Manorama Industries Limited und beeinflusst die Preisgestaltung und Marktangebote. Das Verständnis dieser Kraft liefert ein klareres Bild der Wettbewerbslandschaft, in der das Unternehmen tätig ist.

Verschiedener Kundenstamm reduziert die Abhängigkeit

Manorama Industries Limited hat strategisch einen vielfältigen Kundenstamm gepflegt, der Sektoren wie Lebensmittelverarbeitung, Arzneimittel und Kosmetika umfasst. Diese Diversifizierung minimiert die Abhängigkeit von einem einzelnen Kundensegment. Nach dem jüngsten Jahresbericht vertreten die Top 10 Kunden nur 15% des Gesamtumsatzes, was auf eine breite Kundenverteilung hinweist, die das Risiko mindert.

Die wachsende Nachfrage erhöht die Kundenoptionen

Die Marktnachfrage nach Produkten, die von Manorama Industries hergestellt wurden, nimmt stetig zu. Zum Beispiel wird die weltweite Nachfrage nach Verpackungsmaterialien voraussichtlich in einem CAGR von wachsen 4.7% aus 2021 Zu 2026. Diese aufstrebende Nachfrage führt zu mehr Optionen für Kunden und verbessert ihre Kaufkraft und den Einfluss auf Preisstrategien.

Die Preissensitivität variiert zwischen den Kundensegmenten

Verschiedene Kundensegmente weisen unterschiedliche Preissensitivität auf. Im Bereich der Lebensmittelverarbeitung ist die Preisempfindlichkeit aufgrund der Wettbewerbslandschaft besonders hoch. Umgekehrt können Kunden auf spezialisierten Pharmamärkten eine geringere Preissensibilität aufweisen. Daten aus jüngsten Marktstudien zeigen, dass Preisschwankungen von 5-10% Kann sich erheblich auf die Kaufentscheidungen für preisempfindliche Segmente auswirken, was zu Verschiebungen der Nachfragemuster führt.

Die Verfügbarkeit von Alternativen ermöglicht Kunden

Das Vorhandensein zahlreicher alternativer Lieferanten und Produkte verstärkt die Verhandlungskraft der Kunden. Der Wettbewerb zwischen Lieferanten auf dem Rohstoffmarkt bedeutet, dass Kunden problemlos wechseln können, wenn Manorama Industries ihre Qualitäts- oder Preiserwartungen nicht entspricht. Eine aktuelle Analyse zeigt, dass es vorbei gibt 50 Wettbewerber im Segment der Verpackungsmaterialien, die die einfache Schaltlieferanten hervorheben.

| Kundensegment | Umsatzbeitrag (%) | Preissensitivitätsniveau | Anzahl der Konkurrenten |

|---|---|---|---|

| Lebensmittelverarbeitung | 40 | Hoch | 30 |

| Pharmazeutika | 25 | Medium | 15 |

| Kosmetika | 20 | Niedrig | 10 |

| Andere | 15 | Variiert | Über 50 |

Diese Tabelle spiegelt die Verteilung der Einnahmen in verschiedenen Kundensegmenten wider und veranschaulicht, wie jeder zu einer allgemeinen finanziellen Leistung beiträgt und gleichzeitig die Variation der Preissensitivität und des Wettbewerbs in jedem Sektor hervorhebt. Der vielfältige Kundenstamm und die hohe Anzahl von Wettbewerbern stärken Kunden gemeinsam und beeinflussen die Preisstrategien und die operativen Entscheidungen von Manorama Industries.

Manorama Industries Limited - Porters fünf Kräfte: Wettbewerbsrivalität

In der Landschaft von Manorama Industries Limited, einem bemerkenswerten Akteur im Verpackungssektor, ist die Wettbewerbsrivalität eine kritische treibende Kraft, die die Betriebsstrategie und die Marktpositionierung beeinflusst. Die folgende Analyse zeigt wichtige Aspekte der Wettbewerbsdynamik des Unternehmens.

Mehrere Spieler, die auf dem Markt antreten

Die Verpackungsindustrie in Indien verfügt über zahlreiche starke Wettbewerber. Zu den wichtigsten Spielern gehören Uflex Ltd., Essel Propack Ltd. und Huhtamaki PPL Ltd. im FY 2022, UFLEX berichtete über einen Umsatz von Einnahmen von £ 7.173 crore, was seine bedeutende Marktpräsenz bezeichnet. Essel Propacks Einnahmen für das Jahr waren ungefähr £ 2.396 crorewährend Huhtamaki PPL erreichte £ 2.157 crore im Umsatz. Diese Konzentration führender Unternehmen trägt zu einem robusten Wettbewerb bei und zwingende Unternehmen, um wettbewerbsfähige Preise zu innovieren und aufrechtzuerhalten.

Langsames Wachstum der Branche verstärkt den Wettbewerb

Die Gesamtwachstumsrate der Verpackungsbranche in Indien wird ungefähr ungefähr projiziert 5-6% CAGR von 2022 bis 2027, im Vergleich zu den Vorjahren relativ gering. Diese Stagnation erhöht den Wettbewerbsdruck, da die Teilnehmer um Marktanteile in einem begrenzten Wachstumsumfeld wetteifern. Manorama Industries mit seinem Einkommen von £ 500 crore Im Geschäftsjahr 2022 steht vor steigenden Herausforderungen bei der Aufrechterhaltung der Marktpositionierung im Bereich langsamer Branchenwachstum.

Es gibt eine signifikante Produktdifferenzierung

Die Produktdifferenzierung spielt eine entscheidende Rolle im Verpackungssegment, das durch unterschiedliche Materialien, Designs und Anwendungen gekennzeichnet ist. Manorama Industries hat in innovative Verpackungslösungen investiert, die zu seinem einzigartigen Wertversprechen beitragen. Zum Beispiel unterscheidet die Spezialität des Unternehmens in flexibler Verpackung sie von starre Verpackungskonkurrenten. Die Marktanalyse zeigt, dass Unternehmen mit differenzierten Produkten eine höhere Marge erreichen können, wobei die durchschnittlichen Bruttomargen bei etwa 25-30% in der Branche.

Hohe Ausstiegsbarrieren für etablierte Unternehmen

Etablierte Unternehmen innerhalb der Verpackungsbranche stehen vor erheblichen Ausstiegsbarrieren, vor allem aufgrund der hohen Fixkosten, die mit Produktionsanlagen, Technologieinvestitionen und Branding verbunden sind. Zum Beispiel können Kapitalinvestitionen in Produktionseinheiten auf die Höhe erreichen £ 150 crore pro Einrichtung. Darüber hinaus werden Unternehmen häufig in langfristige Verträge mit Kunden verbunden, wodurch Ausstiegsentscheidungen komplex und kostspielig werden. Infolgedessen führt diese Dynamik zu einer fest verankerten Wettbewerbslandschaft, da sich Unternehmen trotz der Herausforderungen weniger wahrscheinlich zurückziehen.

| Unternehmen | Einnahmen (FY 2022) | Marktanteil (%) | Bruttomarge (%) |

|---|---|---|---|

| Manorama Industries Limited | £ 500 crore | 2.5% | 25% |

| Uflex Ltd. | £ 7.173 crore | 27% | 30% |

| Essel Propack Ltd. | £ 2.396 crore | 15% | 28% |

| Huhtamaki ppl Ltd. | £ 2.157 crore | 14% | 27% |

Zusammenfassend lässt sich sagen, dass die Wettbewerbsrivalität im Verpackungssektor sowohl Herausforderungen als auch Chancen für Manorama Industries Limited darstellt. Mit zahlreichen wichtigen Akteuren, einem langsamen Branchenwachstum, einem hohen Maß an Produktdifferenzierung und erheblichen Ausstiegsbarrieren muss das Unternehmen kontinuierlich innovieren und strategisieren, um seinen Wettbewerbsvorteil aufrechtzuerhalten.

Manorama Industries Limited - Porters fünf Kräfte: Bedrohung durch Ersatzstoffe

Die Bedrohung durch Ersatzstoffe ist ein wesentlicher Faktor für die Marktdynamik von Manorama Industries Limited, insbesondere im Zusammenhang mit seinen Produktangeboten in der Verpackungs- und Lebensmittelverarbeitungssektoren.

Verschiedene alternative Produkte erhältlich

Manorama Industries produziert eine Reihe von Produkten, darunter flexible Verpackungsmaterialien, die sich aus verschiedenen Alternativen konkurrieren. Gemeinsame Ersatzstoffe sind:

- Papierverpackung

- Glasbehälter

- Metalldosen

- Biologisch abbaubare Materialien

- Plastische Alternativen (wie Kunststoffe auf Pflanzenbasis)

Schaltkosten für Ersatzstoffe relativ niedrig

Die Kosten für Verbraucher, die nach Ersatzprodukten suchen, reichen erheblich. Beispielsweise betragen die durchschnittlichen Kosten für den Umschalten auf biologisch abbaubare Verpackungen von herkömmlichem Kunststoff ungefähr 15%-20% höher, aber die Gesamtübergangskosten können minimal sein und im Durchschnitt umgeben sein 0,10 bis 0,50 USD pro Einheit. Diese niedrigen Schaltkosten ermutigen den Verbrauchern, Ersatz in Betracht zu ziehen, insbesondere wenn die Preise schwanken.

Ersatzstoffe mit besserer Leistung stellen ein Risiko dar

Viele Ersatzstoffe bieten verbesserte Leistungsmerkmale. Beispielsweise gewinnen biologisch abbaubare Verpackungsoptionen aufgrund ihrer Nachhaltigkeitsvorteile an Traktion. Im Jahr 2022 wurde der biologisch abbaubare Verpackungsmarkt ungefähr bewertet 11 Milliarden Dollar und wird erwartet, dass sie in einem CAGR von wachsen wird 16.5% Bis 2027. Verbesserte Merkmale dieser Ersatzstoffe, wie z. B. eine bessere Haltbarkeit und verringerte Umwelteinflüsse, stellen ein wettbewerbsfähiges Risiko für die Manorama -Industrie dar.

Verbraucherpräferenzen können sich leicht verschieben

Verbraucherpräferenzen bevorzugen zunehmend nachhaltige und umweltfreundliche Optionen, insbesondere bei jüngeren demografischen Daten. Eine im Jahr 2023 durchgeführte Umfrage ergab das 72% Verbraucher sind bereit, mehr für nachhaltige Verpackungen zu bezahlen. Diese Verschiebung zeigt, dass die Manorama -Industrie wachsam sein muss, um ihre Produktlinien anzupassen, um sich an die sich entwickelnden Verbraucherpräferenzen anzupassen, um das von Ersatz ausgestattete Risiko zu mildern.

| Alternatives Produkt | Marktwert (2022) | Erwartet CAGR (%) | Preisdifferenz (im Vergleich zu traditionellem) |

|---|---|---|---|

| Biologisch abbaubare Verpackungen | 11 Milliarden Dollar | 16.5% | 15% -20% höher |

| Papierverpackung | 25 Milliarden Dollar | 3% | 5% -10% höher |

| Glasbehälter | 30 Milliarden US -Dollar | 4% | 10% -15% höher |

| Metalldosen | 18 Milliarden Dollar | 2.5% | 10% -20% höher |

Manorama Industries Limited - Porters fünf Streitkräfte: Bedrohung durch neue Teilnehmer

Die Bedrohung durch neue Marktteilnehmer wird von mehreren Faktoren beeinflusst, die feststellen, inwieweit neue Unternehmen erfolgreich in eine Branche eintreten können. Für Manorama Industries Limited umfassen diese Faktoren hohe Kapitalanforderungen, Skaleneffekte, Markentreue und regulatorische Hürden.

Hohe Kapitalanforderungen für den Markteintritt

Ein Betritt in die Branche, in der Manorama tätig ist, erfordert häufig erhebliche Erstinvestitionen. Laut Branchenberichten kann die Start eines Produktionsanlagens eine überschreitende Investitionen erfordern £ 5 crore (ca. 600.000 $). Dieser Betrag deckt Maschinen, Infrastruktur und anfängliches Betriebskapital ab.

Skaleneffekte profitieren etablierte Spieler

Etablierte Spieler wie Manorama Industries können aufgrund ihres Betriebsumfangs zu niedrigeren Durchschnittskosten produzieren. Zum Beispiel berichtete Manorama über eine Produktionskapazität von 100.000 Tonnen jährlich im Jahr 2022, was niedrigere Fixkosten pro Einheit ermöglicht. Im Gegensatz dazu beginnen neue Teilnehmer in der Regel in einem viel kleineren Maßstab, was zu höheren Kosten für die Einheiten und zu einem niedrigeren Wettbewerbsvorteil führt.

Starke Markentreue der aktuellen Kunden

Markentreue ist ein erhebliches Hindernis für den Eintritt in den Markt. Manorama Industries hat eine starke Markenpräsenz kultiviert, insbesondere im Segment zur Lebensmittelverarbeitung. Ihr Marktanteil in bestimmten Kategorien wie Reismühlenprodukten liegt in der Nähe 15%, was starke Verbraucherpräferenz und Loyalität widerspiegelt. Umfragen zeigen das an 70% Kunden bevorzugen aus hochwertigen Gründen etablierte Marken und schaffen eine erhebliche Hürde für Neuankömmlinge.

Regulatorische Anforderungen können als Hindernisse dienen

Neue Teilnehmer stehen vor zahlreichen regulatorischen Herausforderungen, die ihren Einstieg in die Branche behindern können. Zum Beispiel kann das Erhalten der erforderlichen Lizenzen und die Einhaltung von Sicherheits- und Qualitätsstandards zeitaufwändig und kostspielig sein. Die Einhaltung der Vorschriften im Rahmen der Indiensbehörde für Lebensmittelsicherheit und Standards von Indien (FSSAI) kann bis zu 6 Monate und Kosten für Kosten von reichen von 50.000 bis £ 2.00.000 (ca. 600 bis 2.400 US -Dollar) und schafft eine erhebliche Barriere für neue Wettbewerber.

| Faktor | Details | Auswirkungen |

|---|---|---|

| Kapitalanforderungen | Erstinvestition von mehr als 5 Mrd. GBP | Hohe Eintrittsbarriere |

| Skaleneffekte | Produktionskapazität von 100.000 Tonnen jährlich | Niedrigere Kosten für etablierte Spieler |

| Markentreue | Marktanteil von 15%, 70% Kundenpräferenz für etablierte Marken | Erhebliche Verbraucherbindung |

| Regulatorische Anforderungen | Die Compliance für die Lizenzierung kann bis zu 6 Monate dauern | Zeit- und Kostenbelastung bei neuen Teilnehmern |

Die kumulativen Auswirkungen dieser Barrieren deuten darauf hin, dass die Bedrohung durch Neueinsteiger auf dem Markt für Manorama Industries Limited relativ niedrig bleibt. Die Teilnehmer müssten erhebliche finanzielle, operative und regulatorische Herausforderungen bewältigen, um effektiv zu konkurrieren.

Das Verständnis der Dynamik von Porters fünf Kräften innerhalb von Manorama Industries Limited zeigt das komplizierte Zusammenspiel zwischen Lieferanten, Kunden, Wettbewerb, Ersatz und neuen Teilnehmern, die jeweils die strategische Landschaft des Unternehmens prägen. Während sich diese Kräfte entwickeln, diktieren sie nicht nur die wettbewerbsfähige Haltung des Unternehmens, sondern heben auch die kritischen Bereiche für Investitionen und Innovationen hervor, die ihren langfristigen Erfolg in einem anspruchsvollen Markt sichern können.

[right_small]Disclaimer

All information, articles, and product details provided on this website are for general informational and educational purposes only. We do not claim any ownership over, nor do we intend to infringe upon, any trademarks, copyrights, logos, brand names, or other intellectual property mentioned or depicted on this site. Such intellectual property remains the property of its respective owners, and any references here are made solely for identification or informational purposes, without implying any affiliation, endorsement, or partnership.

We make no representations or warranties, express or implied, regarding the accuracy, completeness, or suitability of any content or products presented. Nothing on this website should be construed as legal, tax, investment, financial, medical, or other professional advice. In addition, no part of this site—including articles or product references—constitutes a solicitation, recommendation, endorsement, advertisement, or offer to buy or sell any securities, franchises, or other financial instruments, particularly in jurisdictions where such activity would be unlawful.

All content is of a general nature and may not address the specific circumstances of any individual or entity. It is not a substitute for professional advice or services. Any actions you take based on the information provided here are strictly at your own risk. You accept full responsibility for any decisions or outcomes arising from your use of this website and agree to release us from any liability in connection with your use of, or reliance upon, the content or products found herein.