|

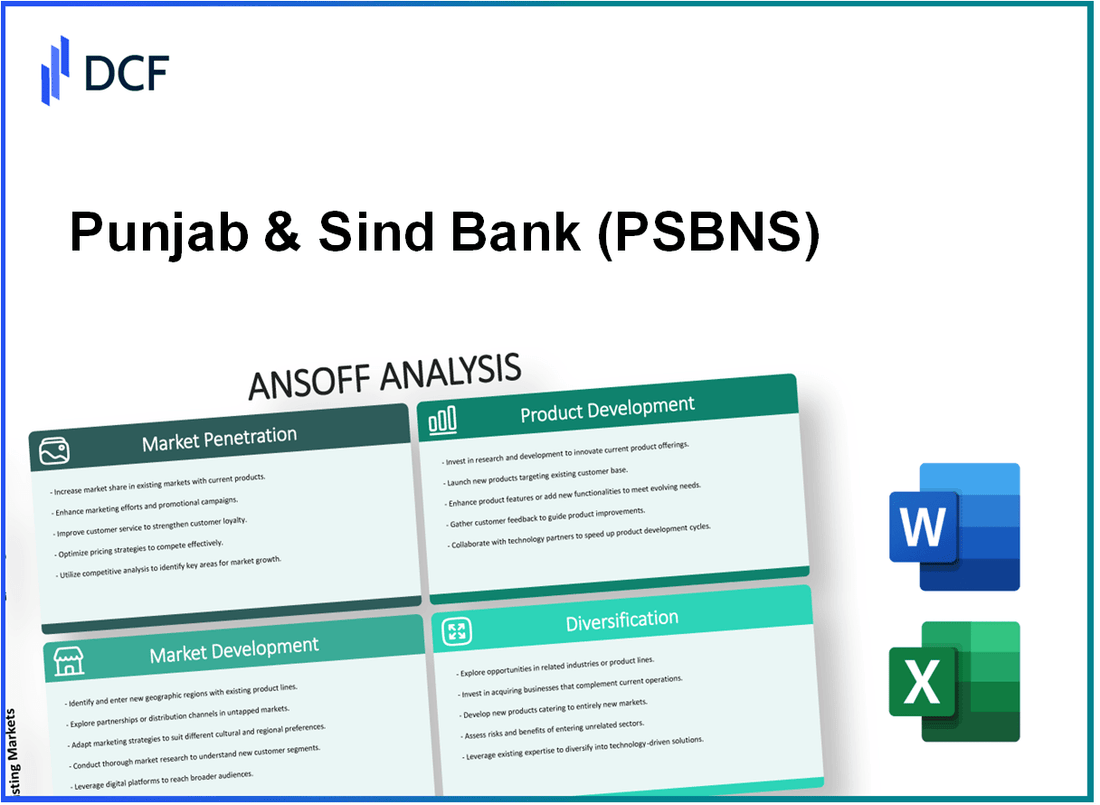

Punjab & Sind Bank (PSB.NS): Ansoff -Matrix |

Fully Editable: Tailor To Your Needs In Excel Or Sheets

Professional Design: Trusted, Industry-Standard Templates

Investor-Approved Valuation Models

MAC/PC Compatible, Fully Unlocked

No Expertise Is Needed; Easy To Follow

Punjab & Sind Bank (PSB.NS) Bundle

Die Ansoff-Matrix ist ein leistungsstarkes strategisches Tool, das Entscheidungsträgern, Unternehmern und Geschäftsmanagern hilft, sich mit Wachstumschancen zu befassen. Für die Punjab & Sind Bank kann die Nutzung dieses Rahmens die Wege beleuchten, um die Marktdurchdringung zu verbessern, neue Märkte zu erkunden, innovative Produkte zu entwickeln oder sogar Angebote zu diversifizieren. Neugierig, wie diese Strategien das Wachstum der Bank vorantreiben können? Tauchen Sie in die folgenden Details ein, um umsetzbare Erkenntnisse aufzudecken, die auf dieses dynamische Finanzinstitut zugeschnitten sind.

Punjab & Sind Bank - Ansoff -Matrix: Marktdurchdringung

Erhöhen Sie den Marktanteil bestehender Produkte in aktuellen Märkten

Ab März 2023 meldete die Punjab & Sind Bank eine Gesamtvermögensbasis von 1,48 Billionen Pfund. Die Bruttovorschüsse der Bank beliefen sich auf 76.588 Mrd. GBP mit einem Marktanteil von ca. 0,73% im indischen Bankensektor. Die Bank zielt darauf ab, ihren Marktanteil zu erhöhen, indem sie ihr Filialled -Network- und Digital Banking -Fähigkeiten verbessern, um mehr Kunden anzulocken und vorhandene Produkte zu fördern.

Verbessern Sie die Marketingbemühungen, um neue Kunden aus Wettbewerbern zu gewinnen

Die Punjab & Sind Bank startete im Jahr 2023 gezielte Marketingkampagnen und konzentrierte 35% gegenüber dem Jahr. Das Marketingbudget der Bank hat zugenommen durch 15% auf £ 150 crore für das Geschäftsjahr 2023-2024. Die gezielte Öffentlichkeitsarbeit zielt darauf ab, Kunden von konkurrierenden Banken zu gewinnen, insbesondere von Wettbewerbern des Privatsektors.

Implementieren von Treueprogrammen, um bestehende Kunden zu behalten

Die Bank führte im Dezember 2022 ein neues Treueprogramm ein, das darauf abzielte, bestehende Kunden zu behalten. Im ersten Quartal der Umsetzung hat sich das Programm Berichten zufolge an 1 Million Kunden, die sich darauf konzentrieren, Kunden für die Aufrechterhaltung höherer durchschnittlicher Guthaben zu belohnen, was zu a führt 25% Erhöhung der Retentionsraten im Vergleich zum früheren Periode.

Optimieren Sie die Preisstrategien, um wettbewerbsfähiger zu sein

Als Reaktion auf den Wettbewerbsdruck hat die Punjab & Sind Bank ihre Zinssätze auf Sparkonten an eingestellt 3.5% Ab Juni 2023 übereinstimmen sich selbst mit Wettbewerbern wie der SBI und der HDFC Bank, die ähnliche Zinsen anbieten. Die Anpassung zielte darauf ab, Einlagen anzuziehen und gleichzeitig wettbewerbsfähige Kredite zu gewährleisten, wobei die Wohnungsbaudarlehenszinsen auf ein Minimum von überarbeitet werden 7.00%.

Verstärkung den Verkaufsförderungen, um das kurzfristige Verkaufsvolumen zu steigern

Für das Quartal im Juli bis September 2023 initiierte die Punjab & Sind Bank nur wenige Werbeangebote, einschließlich Zugeständnisse für die Bearbeitungsgebühren für persönliche und heimische Darlehen. Diese Werbeaktionen führten zu einem 20% Erhöhung der Darlehensauszahlungen im Vergleich zum Vorquartal, wobei die Gesamtdarlehensauszahlungen 18.000 Mrd. GBP erreichten.

| Initiative | Details | Auswirkungen |

|---|---|---|

| Marktanteil | Aktueller Marktanteil: 0,73% | Targeting auf einen Marktanteil von 1% bis 2025 |

| Marketingbudget | Erhöhte sich auf £ 150 crore | Konzentrieren Sie sich darauf, neue Kunden durch Kampagnen zu gewinnen |

| Treueprogramm | Engagierte 1 Million Kunden | 25% Anstieg der Retentionsraten |

| Zinssätze | Sparkonto -Rate: 3,5% | Ausgerichtet mit Konkurrenten, um Einlagen anzuziehen |

| Darlehensförderungen | Zugeständnisse zu Verarbeitungsgebühren eingeleitet | 20% Erhöhung der Darlehensauszahlungen |

Punjab & Sind Bank - Ansoff Matrix: Marktentwicklung

Identifizieren und abzielen Sie neue geografische Märkte über aktuelle Standorte hinaus

Die Punjab & Sind Bank ist hauptsächlich in Indien tätig, möchte jedoch zunehmend ihre Dienstleistungen auf internationale Märkte ausbauen. Ab März 2023 hatte die Bank ein Netzwerk von 1,600 Zweige in Indien und planen, Regionen in Südostasien und im Nahen Osten zu betreten, identifizierten sich für ihre wachsende Nachfrage nach Bankdienstleistungen. Die jüngsten regulatorischen Änderungen haben es indischen Banken ermöglicht, Filialen im Ausland einzurichten, was dies zu einer günstigen Zeit für die Punjab & Sind Bank machte, um diese neuen Wege zu erkunden.

Entdecken Sie demografische Segmente, die derzeit nicht von der Bank bedient werden

Die Bank zielt darauf ab, die unterversorgten Bevölkerungssegmente, insbesondere in ländlichen und semi-städtischen Gebieten, zu nutzen. Nach dem 2021 Volkszählung Indiens, etwa 65% der indischen Bevölkerung wohnt in ländlichen Gebieten. Die Punjab & Sind Bank hat ein Projekt mit dem Titel "Financial Inclusion Drive" initiiert, das darauf abzielt 200 Millionen Individuen. Der Fokus der Bank auf Programme für Finanzkompetenz wird erwartet, dass sie das Kundenbindung durch die Kundenbindung verbessert 30% bis 2024.

Passen Sie Marketingbotschaften an, um neue Kundenbasis anzusprechen

Um mit neuen Kundenbasis in Resonanz zu kommen, hat die Punjab & Sind Bank ihre Marketingstrategie überarbeitet. Die Bank meldete a 20% Zunahme der Ausgaben für digitales Marketing im Geschäftsjahr 2022 und konzentriert sich auf soziale Medien und lokale Werbekampagnen. Das neue Messaging betont die Unterstützung der Community und personalisierte Dienstleistungen, die sich bei der Steigerung der Kundenanfragen nach als effektiv erwiesen haben 15% in gezielten Regionen.

Legen Sie Partnerschaften mit lokalen Unternehmen in neuen Regionen ein

Die Bank hat strategische Partnerschaften mit lokalen Unternehmen entwickelt, um ihren Markteintritt zu verbessern. Im Geschäftsjahr 2023 hat sich die Punjab & Sind Bank mit Over zusammengetan 50 Lokale Genossenschaftsgesellschaften zur Erleichterung der Mikrokoloen und der landwirtschaftlichen Finanzierung in ländlichen Gebieten. Diese Zusammenarbeit soll generieren £ 500 crore In neuen Darlehen für unterversorgte Landwirte bis Ende 2024, wodurch ein doppelter Vorteil der Unterstützung der Community und der Kundenakquise geschaffen wird.

Verwenden Sie digitale Kanäle, um ein breiteres Publikum zu erreichen

Die digitale Transformation war ein zentraler Bestandteil der Wachstumsstrategie der Punjab & Sind Bank. Die Bank berichtete, dass sie im Geschäftsjahr 2022 eine erlebte 45% Erhöhung der Einführung seiner Mobile -Banking -App, die sich jetzt auszeichnet 5 Millionen Downloads. Darüber hinaus erreichten die Online -Kundentransaktionen ungefähr £ 1.200 crore im ersten Quartal 2023, das einen wachsenden Trend zu digitalen Banklösungen widerspiegelt und so die Bank ermöglicht, ein breiteres Publikum zu erreichen.

| Metrisch | FJ 2022 | Projiziertes FY 2024 |

|---|---|---|

| Zweige in Indien | 1,600 | 2,000 (Projiziert) |

| Finanzielle Eingliederungsziel | N / A | 200 Millionen Individuen |

| Erhöhung der Ausgaben für digitales Marketing | 20% | Prognostiziert 30% |

| Kundenanfragen steigen | 15% | Projiziert 25% |

| Partnerschaften mit lokalen Unternehmen | 50 | 100 (Projiziert) |

| Online -Kundentransaktionen | £ 1.200 crore | Projiziert £ 2.000 crore |

Punjab & Sind Bank - Ansoff Matrix: Produktentwicklung

Entwicklung und Einführung neuer Bankprodukte in bestehende Märkte

Die Punjab & Sind Bank hat proaktiv neue Bankprodukte entwickelt, die auf die Bedürfnisse ihrer derzeitigen Kundschaft zugeschnitten sind. Zum Beispiel startete die Bank im Jahr 2022 den "PSB UPI" -Dienst, der nahtlose digitale Transaktionen erleichterte. Ab März 2023 berichtete die Bank über 10 Millionen UPI -Transaktionen, was auf eine erhebliche Einführung auf dem bestehenden Markt hinweist.

Verbessern Sie vorhandene Dienste mit zusätzlichen Funktionen und Vorteilen

Die Bank hat ihre bestehenden Einzelhandelsdarlehensprodukte wie Wohnungsbaudarlehen und persönliche Kredite erweitert, indem sie Funktionen wie flexible Rückzahlungsoptionen und reduzierte Zinssätze eingeführt haben. Der durchschnittlicher Zinssatz für Hausdarlehen wurde an angepasst an angepasst 6.65% Im Jahr 2023, um es innerhalb des Sektors wettbewerbsfähig zu machen. Darüber hinaus ergab eine im Jahr 2023 durchgeführte Umfrage zur Kundenzufriedenheit 75% Kunden sind mit diesen Verbesserungen zufrieden.

Investieren Sie in Technologie, um innovative Banklösungen bereitzustellen

Die Punjab & Sind Bank investierte INR 500 crores Bei technologischen Fortschritten im Jahr 2022, wobei die digitale Infrastruktur erheblich verbessert wird. Die Mobile Banking -App der Bank verzeichnete eine Erhöhung des Benutzers von Benutzern 30% im Jahr 2023 im Vergleich zum Vorjahr, mehr als 1 Million monatliche Transaktionen.

Sammeln Sie Kundenfeedback, um Produktverbesserungen zu leiten

In Übereinstimmung mit ihrer Produktentwicklungsstrategie hat die Punjab & Sind Bank einen strukturierten Feedback -Mechanismus implementiert. Ab Juni 2023, 85% Das Kundenfeedback wurde über digitale Kanäle gesammelt, was zu laufenden Produktverbesserungen beitrug. Die Bank meldete das 60% Die Produktänderungen wurden direkt durch Kundenfeedback beeinflusst.

Erforschen Sie die Möglichkeiten, digitale Finanzdienstleistungen anzubieten

Die Punjab & Sind Bank hat digitale Finanzdienstleistungen ausgiebig erkundet. Sie haben Anfang 2023 einen Online -Account -Eröffnungsservice gestartet, der Over erreichte 150,000 Neue Konten wurden innerhalb der ersten drei Monate digital eröffnet. Darüber hinaus wird erwartet, dass das Segment Digital Loans der Bank um wachsen wird 25% Jährlich, getrieben von einer gestiegenen Nachfrage nach schnellen Darlehensauszahlungen.

| Produktentwicklungsinitiative | Details | Erwartete Wachstumseffekte |

|---|---|---|

| Neue Bankprodukte | Start des PSB UPI -Service | 10 Millionen UPI -Transaktionen bis März 2023 |

| Verbesserte Darlehensfunktionen | Erhöhter Zinssatz für Wohnungsbaudarlehen auf 6,65% | 75% Kundenzufriedenheit |

| Technologische Investition | INR 500 crores in Technologie investiert | 30% Anstieg der App -Nutzung |

| Kundenfeedback -Integration | 85% feedback digital gesammelt | 60% Produktverbesserungen basierend auf Feedback |

| Digitale Finanzdienstleistungen | Online -Konto Eröffnungsservice gestartet | 150.000 neue Konten im ersten Quartal 2023 |

Punjab & Sind Bank - Ansoff Matrix: Diversifizierung

Geben Sie völlig neue Märkte mit neuen Bankprodukten oder Dienstleistungen ein

Im Geschäftsjahr 2022-2023 meldete die Punjab & Sind Bank einen Nettogewinn von £ 598 croreseine Diversifizierungsstrategie widerspiegelt, die die Einführung neuer Bankenprodukte beinhaltete. Die Bank startete mehrere maßgeschneiderte Einsparungen und Darlehensprodukte für unterversorgte Sektoren, insbesondere mit Schwerpunkt auf kleinen und mittleren Unternehmen (KMU).

Berücksichtigen Sie Fusionen oder Akquisitionen, um Serviceangebote zu erweitern

Die Punjab & Sind Bank hat aktiv Partnerschaften und Fusionen in Betracht gezogen, um ihre Marktposition zu konsolidieren. Im Jahr 2020 war die Bank Teil der Initiative der indischen Regierung, Banken des öffentlichen Sektors zu konsolidieren. Dies bot die Möglichkeit, das Servicenangebot zu verbessern, wobei kombinierte Brutto -Fortschritte ungefähr erreicht wurden £ 4,5 lakh crores über die zusammengeführten Einheiten.

Entwickeln Sie nicht bankende Finanzdienstleistungen zur Erweiterung des Geschäftsbereichs

Die Bank hat ihr Segment nicht bankender Finanzdienstleistungen erweitert. Im Jahr 2023 wurde der Beitrag von nicht banken Finanzdienstleistungen zum Gesamtumsatz von etwa etwa gemeldet 15%. Dies schließt Dienstleistungen wie Versicherung, Vermögensverwaltung und Investmentfonds ein, die ein Wachstum von ungefähr verzeichnet haben 25% gegenüber dem Jahr.

Investieren Sie in Fintech -Innovationen, um die Einkommensströme zu diversifizieren

Die Punjab & Sind Bank hat erhebliche Investitionen in FinTech -Innovationen getätigt, was zu einer Erhöhung von zu einer Erhöhung von 30% in digitalen Transaktionen aus dem Vorjahr. Die Digital Banking User Basis der Bank wuchs zu Over 3 Millionen Kunden im Jahr 2022-2023, die zu einem nicht zinsen Einkommen beitragen, das auf stieg £ 450 crores.

Bilden strategische Allianzen zur Erforschung von Möglichkeiten der Industrie

Die Bank hat mit verschiedenen Fintech -Unternehmen strategische Allianzen gebildet, um ihre Servicebereitstellung zu verbessern. Im Jahr 2022 war es eine Partnerschaft mit einem führenden Zahlungsgateway -Anbieter, was zu einer Erhöhung von zu einer Erhöhung führte 40% In Zahlungsverarbeitungsgeschäften. Diese Allianz hat die Bank befähigt, E-Commerce- und Digital-Einzelhandelssektoren zu nutzen und ihren Kundenstamm erheblich zu erweitern.

| Jahr | Nettogewinn (£ crores) | Bruttovorschüsse (£ Lakh Crores) | Nicht-Banken-Finanzdienstleistungsbeitrag (%) | Wachstum digitaler Transaktionen (%) | Zahlungsverarbeitungstransaktionen Wachstum (%) |

|---|---|---|---|---|---|

| 2020 | 250 | 3.5 | 10 | N / A | N / A |

| 2021 | 420 | 4.0 | 12 | N / A | N / A |

| 2022 | 450 | 4.2 | 14 | 20 | 30 |

| 2023 | 598 | 4.5 | 15 | 30 | 40 |

Die ANSOFF-Matrix bietet die Punjab & Sind Bank einen leistungsstarken Rahmen für die Bewertung von Wachstumschancen und führt die Entscheidungsträger zu strategischen Initiativen, die die Marktpräsenz und Rentabilität der Marktversorgung verbessern können. Durch die Bewertung ihrer Optionen für Marktdurchdringung, Marktentwicklung, Produktentwicklung und Diversifizierung kann sich die Bank an die sich ändernden Kundenbedürfnisse anpassen und in einer sich schnell entwickelnden Finanzlandschaft wettbewerbsfähig bleiben.

Disclaimer

All information, articles, and product details provided on this website are for general informational and educational purposes only. We do not claim any ownership over, nor do we intend to infringe upon, any trademarks, copyrights, logos, brand names, or other intellectual property mentioned or depicted on this site. Such intellectual property remains the property of its respective owners, and any references here are made solely for identification or informational purposes, without implying any affiliation, endorsement, or partnership.

We make no representations or warranties, express or implied, regarding the accuracy, completeness, or suitability of any content or products presented. Nothing on this website should be construed as legal, tax, investment, financial, medical, or other professional advice. In addition, no part of this site—including articles or product references—constitutes a solicitation, recommendation, endorsement, advertisement, or offer to buy or sell any securities, franchises, or other financial instruments, particularly in jurisdictions where such activity would be unlawful.

All content is of a general nature and may not address the specific circumstances of any individual or entity. It is not a substitute for professional advice or services. Any actions you take based on the information provided here are strictly at your own risk. You accept full responsibility for any decisions or outcomes arising from your use of this website and agree to release us from any liability in connection with your use of, or reliance upon, the content or products found herein.