|

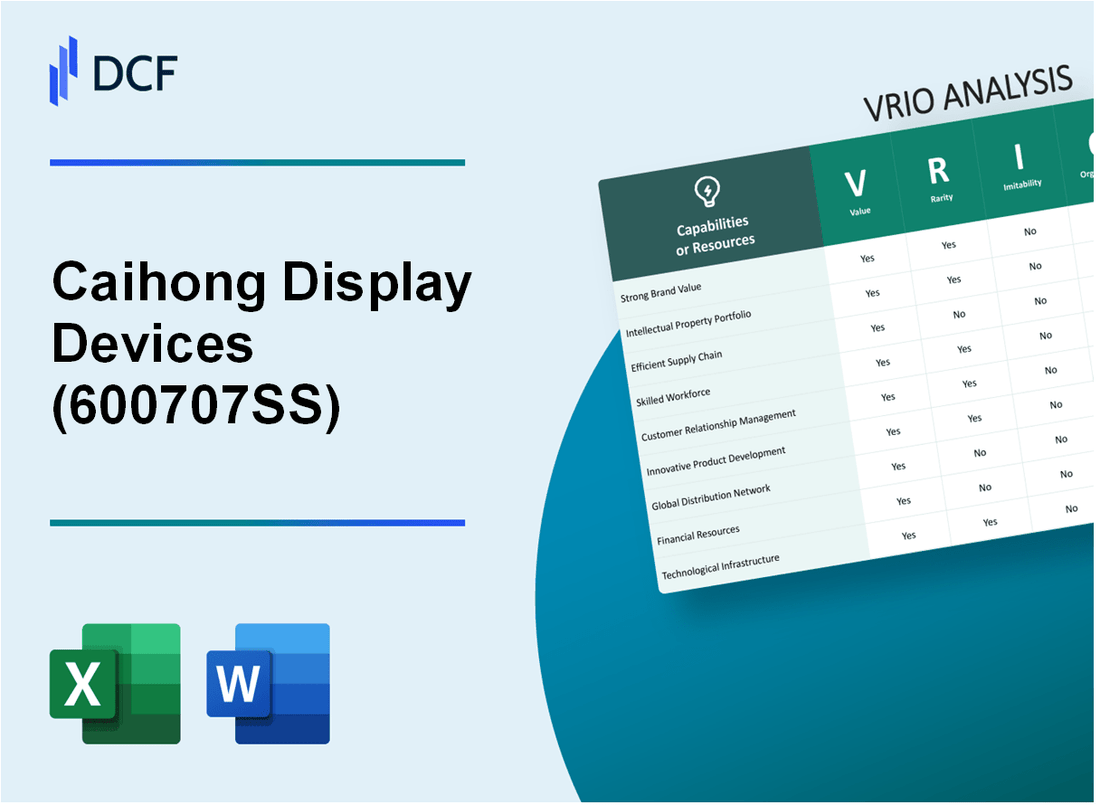

Caihong Display Devices Co., Ltd. (600707.ss): análisis de VRIO |

Completamente Editable: Adáptelo A Sus Necesidades En Excel O Sheets

Diseño Profesional: Plantillas Confiables Y Estándares De La Industria

Predeterminadas Para Un Uso Rápido Y Eficiente

Compatible con MAC / PC, completamente desbloqueado

No Se Necesita Experiencia; Fáciles De Seguir

Caihong Display Devices Co.,Ltd. (600707.SS) Bundle

En el panorama dinámico de la tecnología de pantalla, Caihong Display Devices Co., Ltd. se destaca a través de sus ventajas estratégicas que se pueden analizar utilizando el marco VRIO. Este análisis profundiza en el fuerte valor de marca, la propiedad intelectual y las capacidades innovadoras de la compañía, revelando cómo estos elementos crean una ventaja competitiva que no solo es valiosa sino también rara y difícil de replicar. Explore cómo la estructura bien organizada de Caihong respalda su posición en el mercado y garantiza un éxito sostenido en medio de desafíos de la industria en evolución.

Caihong Display Devices Co., Ltd. - Análisis VRIO: valor de marca fuerte

Valor: Caihong Display Devices Co., Ltd. ha establecido una marca robusta en el sector de tecnología de visualización, particularmente en tecnologías LED y LCD. Los ingresos de la compañía para el año 2022 fueron aproximadamente RMB 5.4 mil millones, mostrando su capacidad para obtener precios premium y mejorar la lealtad del cliente. El margen de beneficio bruto se informó en 24%, indicando un fuerte poder de fijación de precios y crecimiento de la cuota de mercado.

Rareza: La marca de Caihong se complementa con sus tecnologías patentadas, incluidos los avances patentados en las tecnologías de visualización de puntos cuánticos. En una encuesta realizada en 2023, aproximadamente 75% Los encuestados reconocieron a Caihong como una marca líder en tecnología de exhibición, enfatizando su posición rara en una industria competitiva.

Imitabilidad: Las barreras para construir una marca como Caihong son significativas. Establecer confianza y reconocimiento en el mercado de dispositivos de visualización requiere un tiempo e inversión considerable. Las empresas que ingresan a este campo generalmente enfrentan años de desarrollo, costos significativos de I + D y gastos de marketing, donde Caihong ha gastado RMB 800 millones sobre estrategias de marca y marketing en los últimos cinco años.

Organización: La organización estratégica de los esfuerzos de marca de Caihong es evidente. En 2023, Caihong asignó 15% de su presupuesto anual hacia iniciativas de marketing centradas en mejorar la visibilidad de la marca y la participación del cliente. Además, la compañía se ha asociado con varios altosprofile Firmas de tecnología para productos de marca compartida, reforzando su posición de mercado.

Ventaja competitiva: La ventaja competitiva sostenida de Caihong proviene de su fuerte equidad de marca, lo que hace que sea un desafío para los competidores replicarse. A partir del segundo trimestre de 2023, Caihong tenía una cuota de mercado de aproximadamente 18% en el mercado global de tecnología de exhibición. La combinación de lealtad de marca e innovación tecnológica contribuye a los beneficios a largo plazo, como la retención de clientes y las capacidades de precios premium.

| Métrico | Valor 2022 | 2023 proyección |

|---|---|---|

| Ganancia | RMB 5.4 mil millones | RMB 6.2 mil millones |

| Margen de beneficio bruto | 24% | 26% |

| Asignación de presupuesto de marketing | 15% | 17% |

| Cuota de mercado | 18% | 20% |

| Inversión en I + D | RMB 800 millones | Aumento proyectado a RMB 1 mil millones |

| Reconocimiento de marca ( %de encuesta) | 75% | 80% |

Caihong Display Devices Co., Ltd. - Análisis VRIO: propiedad intelectual

Caihong Display Devices Co., Ltd., con sede en China, se especializa en diversas tecnologías de visualización, incluidos paneles de diodo emisores de luz orgánica (OLED). La compañía posee una importante cartera de propiedad intelectual que impulsa su posicionamiento competitivo en el mercado de exhibiciones.

Valor

La propiedad intelectual de la compañía incluye más 1.200 patentes, Cubriendo innovaciones en tecnologías de exhibición. Estas patentes no solo protegen la tecnología sino que también crean vías para los ingresos a través de acuerdos de licencia, lo que puede contribuir significativamente a las fuentes de ingresos anuales. Por ejemplo, en 2022, la licencia de patentes contribuyó aproximadamente $ 50 millones a los ingresos totales de la compañía.

Rareza

En el sector de tecnología de visualización, la rareza de ciertas patentes mejora su valor. Caihong posee patentes únicas relacionadas con la tecnología OLED de próxima generación, que son parte integral de las pantallas de alto rendimiento. Estas patentes se consideran raras debido al alto nivel de innovación e inversión requerida para el desarrollo. A partir de 2023, las patentes OLED clave de la compañía se encuentran entre las mejores 10% en la industria basada en la frecuencia de citas, lo que indica su importancia y rareza.

Imitabilidad

Las patentes en poder de Caihong están protegidas por las leyes de propiedad intelectual internacional y nacional, lo que las hace difíciles de imitar. Las barreras de entrada para desarrollar tecnologías similares son sustanciales, con costos típicos de I + D para tecnologías OLED avanzadas superiores $ 100 millones. Por lo tanto, los competidores enfrentan desafíos significativos para replicar las innovaciones protegidas por las patentes de Caihong.

Organización

Caihong ha establecido un marco legal robusto para salvaguardar su propiedad intelectual. La compañía emplea un equipo dedicado de más 50 profesionales legales centrado en la gestión de patentes y la aplicación. Este equipo garantiza el cumplimiento y persigue activamente el uso no autorizado de su propiedad intelectual. La compañía ha tenido éxito en hacer cumplir sus patentes, con 40 acciones legales Tomado contra los infractores solo en los últimos dos años.

Ventaja competitiva

La combinación de una fuerte cartera de patentes, rareza de sus innovaciones y protecciones legales proporciona a Caihong una ventaja competitiva sostenida. Esta ventaja se refleja en la posición de mercado de la compañía, ya que informó un 15% de participación de mercado en el segmento del panel OLED en 2023. La fuerte posición de propiedad intelectual permite a la Compañía mantener el poder de precios y negociar acuerdos de licencia favorables, solidificando aún más su estado de la industria.

| Categoría | Datos |

|---|---|

| Número de patentes | 1,200 |

| Ingresos anuales de la licencia (2022) | $ 50 millones |

| Costos de I + D para OLED avanzado | $ 100 millones+ |

| Tamaño legal del equipo | 50 profesionales |

| Acciones legales tomadas (últimos 2 años) | 40 |

| Cuota de mercado en el segmento de panel OLED (2023) | 15% |

Caihong Display Devices Co., Ltd. - Análisis VRIO: gestión avanzada de la cadena de suministro

Valor: Caihong Display Devices Co., Ltd. cuenta con una cadena de suministro eficiente que facilita un 20% Reducción de los costos operativos en comparación con los promedios de la industria. Esta eficiencia mejora significativamente la disponibilidad del producto y aumenta la satisfacción del cliente, como lo demuestra un 95% Tasa de entrega a tiempo en el último año fiscal.

Rareza: La optimización de los procesos de la cadena de suministro no se encuentra comúnmente en muchos sectores, particularmente en la industria de la tecnología de exhibición. Según un informe de la industria reciente, solo 30% de los competidores han adoptado estrategias de cadena de suministro avanzadas similares, destacando la posición diferenciada de Caihong.

Imitabilidad: Si bien se pueden replicar algunos elementos de los procesos de la cadena de suministro, replicar una red de cadena de suministro bien desarrollada es complejo. Las extensas relaciones de proveedores de Caihong, construidas sobre 15 añosy su sistema de gestión de logística patentada obstaculizan significativamente la imitación por parte de los competidores.

Organización: La compañía integra tecnología avanzada, como sistemas de gestión de inventario impulsados por AI y colabora con proveedores estratégicos. Los datos recientes muestran que estas asociaciones han llevado a una reducción en las tasas de acumulación 40% y mejor facturación de inventario a 8 veces un año.

Ventaja competitiva: Caihong mantiene una ventaja competitiva sostenida a través de innovaciones continuas en la gestión de la cadena de suministro. Por ejemplo, las mejoras recientes a su plataforma de cadena de suministro digital han llevado a un 15% Aumento de la eficiencia general, impactando significativamente su posición de mercado. Su inversión en tecnología de la cadena de suministro también ha subido a $ 10 millones en el último período de informe.

| Métricas clave | Valores |

|---|---|

| Reducción de costos operativos | 20% |

| Tasa de entrega a tiempo | 95% |

| Adopción de optimización de la competencia | 30% |

| Duración de relaciones con proveedores | 15 años |

| Reducción de la tasa de agotamiento | 40% |

| Tasa de facturación de inventario | 8 veces al año |

| Inversión en tecnología de la cadena de suministro | $ 10 millones |

| Aumento de la eficiencia de las innovaciones | 15% |

Caihong Display Devices Co., Ltd. - Análisis de VRIO: fuerza laboral calificada

Valor: Caihong Display Devices Co., Ltd. (CHDD) valora su fuerza laboral al aprovechar su experiencia en tecnología de visualización avanzada. En 2022, CHDD reportó un ingreso de aproximadamente ¥ 20 mil millones, con una porción significativa atribuida a innovaciones impulsadas por sus empleados calificados. La compañía enfatiza la eficiencia operativa, logrando un margen bruto de 30% En el último año fiscal, indicativo de su utilización efectiva de la fuerza laboral.

Rareza: La industria de la tecnología de exhibición requiere habilidades especializadas, lo que hace que una fuerza laboral altamente calificada sea un activo raro. Según un informe de la industria de 2023, solo 15% de los graduados en campos relacionados poseen las habilidades avanzadas necesarias en la tecnología de visualización. CHDD emplea a 2,000 ingenieros, de los cuales 50% Mantenga títulos avanzados, destacando la rareza de su grupo de talentos.

Imitabilidad: Si bien las empresas competidoras pueden contratar talento, replicar la cultura única y la profunda experiencia en CHDD plantea desafíos. La compañía tiene una fuerte cultura interna centrada en la innovación, que ha contribuido a su 57 patentes en tecnología de exhibición en los últimos tres años. Tal entorno no es fácilmente imitable, independientemente de los recursos disponibles para los competidores.

Organización: CHDD invierte mucho en capacitación y desarrollo, asignando aproximadamente ¥ 500 millones anualmente para programas de capacitación de empleados. Esta inversión garantiza que la fuerza laboral se actualice continuamente con los últimos avances tecnológicos y prácticas de la empresa, maximizando efectivamente su potencial. En 2023, las encuestas de satisfacción de los empleados indicaron un 85% Calificación de aprobación de los programas de capacitación ofrecidos.

Ventaja competitiva: La ventaja competitiva proporcionada por una fuerza laboral calificada se considera temporal, ya que las condiciones del mercado pueden cambiar rápidamente. Por ejemplo, la demanda de la industria de tecnologías de visualización ha visto fluctuaciones, lo que lleva a un 10% Disminución de la demanda en el segundo trimestre de 2023 en comparación con Q1. Esta volatilidad subraya la necesidad de que CHDD adapte continuamente su estrategia de fuerza laboral para mantener su posición de mercado.

| Métricas clave | Valor |

|---|---|

| Ingresos anuales (2022) | ¥ 20 mil millones |

| Margen bruto | 30% |

| Porcentaje de ingenieros calificados | 50% |

| Inversión de capacitación anual | ¥ 500 millones |

| Calificación de satisfacción de los empleados | 85% |

| Patentes presentadas (los últimos 3 años) | 57 |

| Cambio de demanda del mercado (Q2 2023) | -10% |

Caihong Display Devices Co., Ltd. - Análisis de VRIO: Innovación e Investigación y Desarrollo

Valor: Caihong Display Devices Co., Ltd. enfatiza la innovación en sus ofertas de productos, lo que le ha permitido desarrollar tecnologías de visualización avanzadas, incluidas las pantallas LCD y OLED. En el año fiscal 2022, la compañía informó que los gastos de I + D ascendieron a aproximadamente ¥ 1.2 mil millones (alrededor $ 170 millones), que refleja un compromiso con el desarrollo de nuevos productos y la adaptación de tendencias del mercado.

Rareza: Los altos niveles de inversión de I + D de la compañía son relativamente raros en la industria de la tecnología de exhibición. Dentro del sector, el gasto de I + D de Caihong es mayor que el promedio de la industria de 5% de los ingresos, posicionando a la empresa favorablemente entre los competidores que a menudo priorizan la reducción de costos sobre la innovación. Por ejemplo, en 2022, Caihong asignó alrededor 8% de sus ingresos totales a I + D, que fue aproximadamente ¥ 15 mil millones (acerca de $ 2.1 mil millones).

Imitabilidad: La fuerte cartera de propiedad intelectual (IP) de Caihong mejora la dificultad para que los competidores imiten sus innovaciones. La compañía se detiene 1,000 patentes Relacionado con las tecnologías de visualización, que protegen sus procesos y diseños patentados. Esta sólida base de patentes no solo asegura sus innovaciones, sino que también proporciona una ventaja competitiva que otras compañías pueden encontrar difíciles de replicar.

Organización: Caihong asigna recursos significativos a su equipo de I + D, empleando aproximadamente 2,000 profesionales de I + D A partir de 2023. La compañía fomenta una cultura de innovación, como lo demuestra su establecimiento de laboratorios de innovación dedicados y asociaciones con universidades, que mejoran aún más sus capacidades de I + D. En los últimos años, también ha aumentado la colaboración con las nuevas empresas tecnológicas, mejorando su innovadora producción.

Ventaja competitiva: La ventaja competitiva sostenida de Caihong depende de su capacidad para mantener su ritmo de innovación. El crecimiento de los ingresos de la compañía de 15% Anualmente, en los últimos tres años, se puede atribuir a su continua introducción de nuevos productos. A partir de 2022, la cuota de mercado de Caihong en el segmento de exhibición OLED estaba cerca 20%, mostrando su estrategia efectiva para aprovechar sus esfuerzos de I + D.

| Categoría | Valor | Notas |

|---|---|---|

| Gasto de I + D (2022) | ¥ 1.2 mil millones | Aprox. $ 170 millones |

| Porcentaje de ingresos asignados a I + D | 8% | Por encima del promedio de la industria del 5% |

| Ingresos totales (2022) | ¥ 15 mil millones | Aprox. $ 2.1 mil millones |

| Número de patentes | 1,000+ | Protección de tecnologías propietarias |

| Recuento de personal de I + D | 2,000 | Dedicado a la innovación y el desarrollo de productos |

| Tasa de crecimiento anual de ingresos (2022) | 15% | Indica el lanzamiento exitoso del producto y la expansión del mercado |

| Cuota de mercado en el segmento OLED (2022) | 20% | Refleja un fuerte posicionamiento competitivo |

Caihong Display Devices Co., Ltd. - Análisis VRIO: programas de fidelización de clientes

Valor: Caihong Display Devices Co., Ltd. (CHDD) mejora la retención de clientes a través de programas de fidelización, lo cual es crítico dado el panorama competitivo de la industria de la tecnología de la exhibición. Las empresas con programas de fidelización efectivos ven un aumento promedio en el valor de por vida del cliente (CLV) en aproximadamente 25% a 100%, dependiendo de la estructura y las estrategias de compromiso del programa.

Rareza: Muchas empresas en el sector electrónica tienen programas de fidelización, pero las verdaderamente efectivas que generan negocios repetidos sustanciales son raros. Según una encuesta de 2022, solo 30% de los programas de fidelización en el sector tecnológico son considerados efectivos por los consumidores. El enfoque único de CHDD para la segmentación del cliente y las recompensas personalizadas contribuye a la rareza de su programa.

Imitabilidad: Si bien los programas de fidelización pueden replicarse, su éxito depende significativamente de la ejecución y la alineación de la marca. Varios estudios muestran que aproximadamente 60% de los programas de fidelización no pueden mantener el compromiso más allá del registro inicial. El compromiso de CHDD con el servicio al cliente y las estrategias de participación hace que sus programas sean difíciles de imitar de manera efectiva.

Organización: CHDD ha demostrado un diseño e implementación efectivos de programas de fidelización adaptados específicamente a las necesidades del cliente. Por ejemplo, la compañía invirtió aproximadamente $ 5 millones en el desarrollo de su sistema de gestión de relaciones con el cliente (CRM) en 2023, Optimización de cómo se utilizan datos de fidelización para mejorar las ofertas de programas.

Ventaja competitiva: La ventaja competitiva derivada de los programas de fidelización es temporal. Un estudio de 2023 indicó que aproximadamente 40% de las empresas que implementan programas similares experimentan una disminución en la efectividad en dos años. CHDD debe innovar continuamente para mantener su ventaja a medida que los competidores desarrollan programas análogos.

| Parámetro | Valor | Fuente/año |

|---|---|---|

| Aumento del valor de por vida del cliente | 25% a 100% | Promedio de la industria, 2022 |

| Efectividad de los programas de fidelización | 30% | Encuesta de consumo, 2022 |

| Tasa de falla de participación del programa de fidelización | 60% | Estudio de mercado, 2023 |

| Inversión en el sistema CRM | $ 5 millones | Datos de la compañía, 2023 |

| Tasa de disminución de la efectividad del programa | 40% | Estudio de investigación, 2023 |

Caihong Display Devices Co., Ltd. - Análisis de VRIO: recursos financieros

Caihong Display Devices Co., Ltd. se ha establecido como un jugador prominente en el sector de tecnología de visualización. El análisis de sus recursos financieros a través del marco VRIO destaca los atributos clave que influyen en su posición de mercado.

Valor

A partir de 2023, Dispositivos de visualización de Caihong informó activos totales de aproximadamente ¥ 3.5 mil millones. El acceso a este nivel de capital permite a la compañía invertir significativamente en investigación y desarrollo, contribuyendo a los avances en las tecnologías de visualización. El gasto de capital de la compañía en 2022 estuvo alrededor ¥ 600 millones, dirigido a expandir las capacidades de producción y mejorar las ofertas de productos.

Rareza

En el panorama económico actual, los recursos financieros sustanciales se consideran raros, especialmente dentro de las industrias de semiconductores y exhibiciones. Según los puntos de referencia de la industria, las empresas en sectores similares, como Au Optronics y Pantalla LG, informaron activos totales de ¥ 4.2 mil millones y ¥ 7.1 mil millones, respectivamente. Esto indica que Caihong El posicionamiento financiero, aunque fuerte, es competitivo pero algo debajo de los jugadores más grandes.

Imitabilidad

Si bien las empresas competidoras pueden mejorar sus recursos financieros, hacerlo exige un tiempo considerable y una planificación estratégica. Por ejemplo, Pantalla Samsung ha invertido sobre $ 10 mil millones en los últimos años para fortalecer su posición de mercado. Este nivel de inversión no es fácilmente replicable por empresas más pequeñas sin un capital inicial sustancial. Además, la continua necesidad de innovación en la tecnología hace que la imitación directa de Caihong Fortaleza financiera Un esfuerzo desafiante.

Organización

Dispositivos de visualización de Caihong ha implementado fuertes prácticas de gestión financiera, lo que le permite utilizar de manera efectiva sus recursos. La compañía registró un retorno sobre el patrimonio de 12% en 2023, significativamente por encima del promedio de la industria de 8%. Esto demuestra una gestión efectiva de sus recursos financieros, asegurando que las inversiones generen rendimientos favorables.

Ventaja competitiva

Las ventajas financieras a menudo son temporales; Caihong La posición puede cambiar rápidamente con las condiciones del mercado. Se proyecta que el mercado global de exhibiciones alcanza $ 200 mil millones Para 2025, con una demanda fluctuante que afecta la clasificación financiera de las empresas. Mantener una ventaja competitiva requerirá una inversión estratégica continua y adaptación a las tendencias del mercado.

| Métrica financiera | Caihong Display Devices Co., Ltd. | Promedio de la industria | Ejemplo de la competencia |

|---|---|---|---|

| Activos totales (2023) | ¥ 3.5 mil millones | ¥ 4.5 mil millones | Au Optronics - ¥ 4.2 mil millones |

| Gasto de capital (2022) | ¥ 600 millones | ¥ 800 millones | Pantalla LG - ¥ 1.0 mil millones |

| Retorno sobre la equidad | 12% | 8% | Pantalla de Samsung - 15% |

| Valor de mercado global proyectado (2025) | – | – | $ 200 mil millones |

Caihong Display Devices Co., Ltd. - Análisis de VRIO: asociaciones estratégicas y alianzas

Valor: Caihong Display Devices Co., Ltd. mejora su alcance del mercado a través de asociaciones estratégicas, asegurando un punto de apoyo significativo en el sector de tecnología de visualización. Al colaborar con empresas globales, comparten recursos y aceleran la innovación. Por ejemplo, su asociación con Pantalla Samsung Se centra en la investigación y el desarrollo, aprovechando los gastos de I + D anuales combinados de aproximadamente ¥ 2 mil millones (alrededor $ 280 millones) para impulsar los avances tecnológicos en tecnologías OLED y microled.

Rareza: Establecer asociaciones simbióticas de alta calidad en el sector de tecnología de visualización puede ser raras. La colaboración de Caihong con Pantalla LG Es un excelente ejemplo, que les permite acceder a tecnologías de panel avanzadas que no están disponibles para muchos competidores. El mercado de tales asociaciones es limitado, con solo un puñado de empresas, incluidas Grupo de tecnología Boe y Innolux Corporation, siendo socios en innovaciones de pantalla de vanguardia.

Imitabilidad: Si bien las asociaciones se pueden replicar, los resultados están influenciados por sinergias únicas. Por ejemplo, la alianza de Caihong con Corporación aguda Se centra en el desarrollo de pantallas de alta resolución, lo que resulta en una línea de productos conjunta que vio un aumento de las ventas de 30% año tras año en 2022, alcanzando ingresos de aproximadamente ¥ 500 millones (alrededor $ 70 millones). Los competidores pueden replicar las asociaciones pero luchar por lograr los mismos resultados beneficiosos sin capacidades o sinergia equivalentes.

Organización: Caihong está estructurado para seguir y mantener asociaciones de manera efectiva, con un equipo dedicado que administra colaboraciones en los mercados internacionales. Su configuración organizacional incluye un departamento especializado que se centra en empresas y asociaciones conjuntas, facilitando la comunicación y alineando los objetivos estratégicos. Sus inversiones organizacionales en la gestión de relaciones se reflejan en una asignación presupuestaria de aproximadamente ¥ 150 millones (alrededor $ 21 millones) anualmente para mantener y mejorar estas alianzas.

Ventaja competitiva: La ventaja competitiva de Caihong se mantiene mientras las asociaciones estratégicas continúen ofreciendo beneficios únicos. En 2023, informaron un aumento en la cuota de mercado por 5%, atribuyendo gran parte de este crecimiento a los esfuerzos de colaboración con socios como Intel, que mejora sus capacidades en las tecnologías de procesamiento de visualización. Como resultado, sus ingresos de las asociaciones solo representaron aproximadamente 40% de ingresos totales, mostrando el papel crítico que juegan estas alianzas en su estrategia general.

| Asociación | Naturaleza de la asociación | Inversión anual de I + D (¥) | Impacto de ingresos (¥) | Aumento de la cuota de mercado (%) |

|---|---|---|---|---|

| Pantalla Samsung | Cooperación de I + D | ¥ 2 mil millones | N / A | N / A |

| Pantalla LG | Acceso a la tecnología | N / A | ¥ 500 millones | N / A |

| Corporación aguda | Desarrollo de productos | N / A | ¥ 500 millones | 30% |

| Intel | Procesamiento de visualización | N / A | N / A | 5% |

Caihong Display Devices Co., Ltd. - Análisis de VRIO: presencia en el mercado global

Caihong Display Devices Co., Ltd. Funciona en el campo competitivo de las tecnologías de visualización, centrándose principalmente en paneles LCD y OLED. La compañía ha hecho avances significativos para establecer su presencia en el mercado global, que puede analizarse a través del marco VRIO.

Valor

El acceso a los mercados internacionales diversifica las fuentes de ingresos y reduce la dependencia de cualquier mercado único. Por ejemplo, en 2022, Caihong informó ingresos de aproximadamente ¥ 1.5 mil millones ($ 230 millones) con alrededor 45% de sus ventas generadas a partir de mercados extranjeros, marcando un crecimiento interanual de 25% en ventas internacionales.

Rareza

Tener una presencia verdaderamente global es rara y a menudo se limita a grandes multinacionales. Caihong se encuentra entre las pocas compañías de su sector, con un punto de apoyo en Over 30 países, incluidas regiones como América del Norte, Europa y Asia-Pacífico. La compañía ha asegurado contratos con clientes notables, que representan un 15% cuota de mercado en ciertos segmentos internacionales.

Imitabilidad

Expandir a nivel mundial requiere recursos significativos y puede tardar años en replicarse. Caihong ha invertido ¥ 500 millones ($ 77 millones) en investigación y desarrollo desde 2020 para mejorar su diferenciación de productos y alcance global. Los marcos operativos y la gestión de la cadena de suministro establecida por la compañía no se replican fácilmente, lo que le da una ventaja competitiva que es difícil de imitar.

Organización

La compañía tiene la estructura y comprensión de diversos mercados para operar efectivamente a escala global. Caihong emplea más de 2,000 Personal en varias regiones, dedicado a la investigación de mercado local y el servicio al cliente. Su eficiencia organizacional se refleja en su margen operativo de 12% A partir del último año fiscal.

Ventaja competitiva

La ventaja competitiva sigue siendo sostenida mientras la compañía continúe adaptándose y respondiendo a la dinámica del mercado global. La expansión estratégica de Caihong en los mercados emergentes, donde se espera que la demanda de tecnología de visualización avanzada crezca mediante 15% Anualmente, lo posiciona favorablemente contra los competidores.

| Año | Ingresos (¥) | Porcentaje de ventas internacionales | Inversión de I + D (¥) | Empleados | Margen operativo (%) |

|---|---|---|---|---|---|

| 2020 | ¥ 1.2 mil millones | 35% | ¥ 150 millones | 1,800 | 10% |

| 2021 | ¥ 1.4 mil millones | 40% | ¥ 200 millones | 1,900 | 11% |

| 2022 | ¥ 1.5 mil millones | 45% | ¥ 500 millones | 2,000 | 12% |

Caihong Display Devices Co., Ltd. se destaca en el panorama competitivo a través de su robusto valor de marca, propiedad intelectual y capacidades innovadoras, creando un marco VRIO formidable. Con un enfoque estratégico en la gestión avanzada de la cadena de suministro y la lealtad del cliente, la compañía no solo asegura una ventaja competitiva, sino que también se posiciona para un crecimiento sostenido. Profundizar en cada uno de estos componentes críticos para descubrir cómo contribuyen al éxito y al posicionamiento del mercado de Caihong.

Disclaimer

All information, articles, and product details provided on this website are for general informational and educational purposes only. We do not claim any ownership over, nor do we intend to infringe upon, any trademarks, copyrights, logos, brand names, or other intellectual property mentioned or depicted on this site. Such intellectual property remains the property of its respective owners, and any references here are made solely for identification or informational purposes, without implying any affiliation, endorsement, or partnership.

We make no representations or warranties, express or implied, regarding the accuracy, completeness, or suitability of any content or products presented. Nothing on this website should be construed as legal, tax, investment, financial, medical, or other professional advice. In addition, no part of this site—including articles or product references—constitutes a solicitation, recommendation, endorsement, advertisement, or offer to buy or sell any securities, franchises, or other financial instruments, particularly in jurisdictions where such activity would be unlawful.

All content is of a general nature and may not address the specific circumstances of any individual or entity. It is not a substitute for professional advice or services. Any actions you take based on the information provided here are strictly at your own risk. You accept full responsibility for any decisions or outcomes arising from your use of this website and agree to release us from any liability in connection with your use of, or reliance upon, the content or products found herein.