|

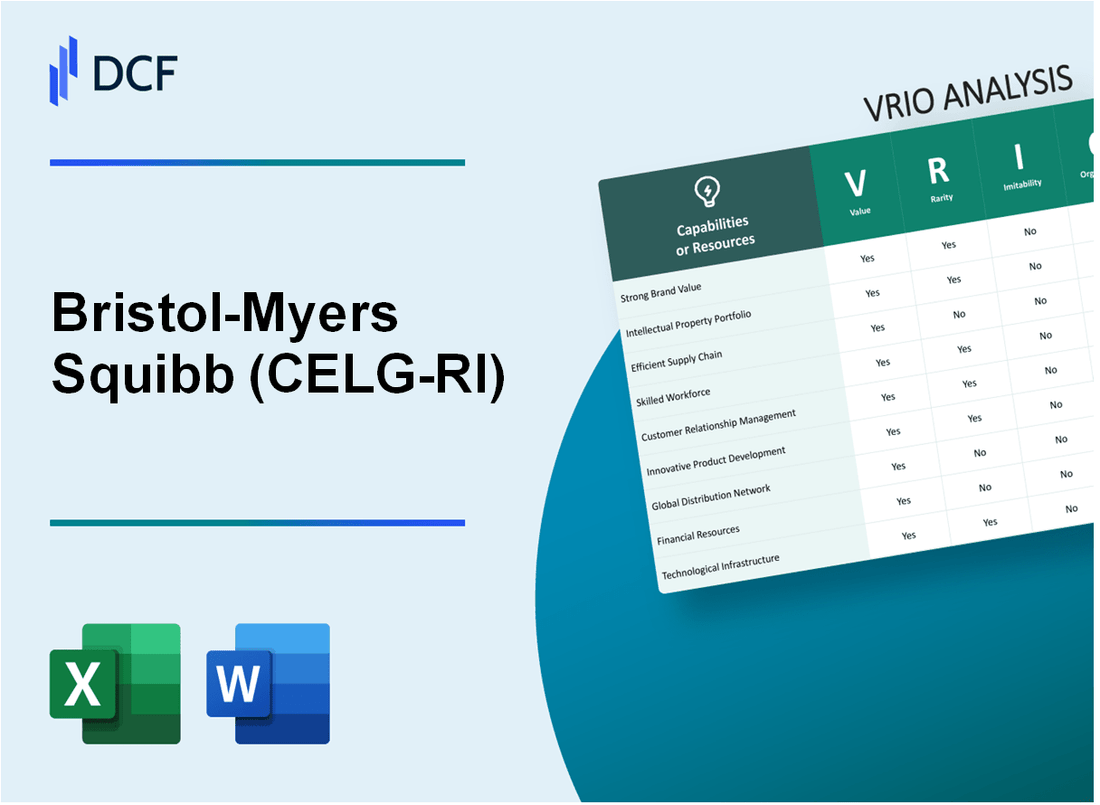

Bristol-Myers Squibb Company CE (CELG-RI): análisis VRIO |

Completamente Editable: Adáptelo A Sus Necesidades En Excel O Sheets

Diseño Profesional: Plantillas Confiables Y Estándares De La Industria

Predeterminadas Para Un Uso Rápido Y Eficiente

Compatible con MAC / PC, completamente desbloqueado

No Se Necesita Experiencia; Fáciles De Seguir

Bristol-Myers Squibb Company Ce (CELG-RI) Bundle

En el panorama farmacéutico siempre competitivo, Bristol-Myers Squibb Company (BMS) se destaca no solo por sus tratamientos innovadores sino también por sus activos estratégicos robustos. Este análisis de VRIO se sumerge en lo que hace de BMS un jugador formidable: explorar su fuerte valor de marca, destreza de propiedad intelectual, capacidades avanzadas de I + D y más. Descubra cómo estos factores clave contribuyen a la ventaja competitiva de BMS y la sostenibilidad a largo plazo en el mercado.

Bristol -Myers Squibb Company CE - Análisis VRIO: valor de marca fuerte

Bristol-Myers Squibb (BMY) informó un valor de marca de aproximadamente $ 11.6 mil millones En 2023, se posicionó entre las principales compañías biofarmacéuticas a nivel mundial. Este valor sustancial de la marca contribuye a una mayor lealtad del cliente, lo que permite a la compañía mantener precios premium en productos clave.

Valor

El valor de la marca de BMY mejora la lealtad del cliente, lo que le permite cobrar precios premium en productos de alta demanda como Opdivo y Eliquis. En 2022, las ventas de Opdivo alcanzaron $ 8.45 mil millones, mientras que eliquis generó aproximadamente $ 11.5 mil millones en ingresos. Esta marca fuerte ayuda a capturar una participación de mercado significativa en áreas terapéuticas competitivas.

Rareza

Una marca fuerte es relativamente rara dentro de la industria farmacéutica; Requiere una amplia inversión de tiempo y recursos para cultivar una imagen de buena reputación. Como referencia, la inversión de BMY en I + D estaba cerca $ 13.8 mil millones en 2022, destacando el compromiso con la innovación que respalda la fuerza de su marca.

Imitabilidad

Si bien las marcas pueden ser imitadas en el sector farmacéutico, la equidad y la reputación de la marca que BMY ha desarrollado a través de una calidad consistente y terapias exitosas son difíciles de replicar para los competidores. La cartera de la compañía incluye 10 medicamentos comercializados que generaron ventas superiores $ 1 mil millones en 2022, que cultiva aún más su inimitable fuerza de marca.

Organización

BMY está estratégicamente organizado para aprovechar la equidad de la marca con estrategias dedicadas de marketing y participación del cliente. En 2022, la compañía asignó aproximadamente $ 3 mil millones a los gastos promocionales y de marketing. Esta inversión ha resultado en una presencia robusta en la comunidad de atención médica y el alcance directo al consumidor.

Ventaja competitiva

La fuerza de la marca de Bristol-Myers Squibb constituye una ventaja competitiva sostenida, ya que su equidad de marca agrega valor continuamente. La compañía ha mantenido una posición de mercado sólida, evidenciada por su capitalización de mercado de aproximadamente $ 136 mil millones A partir de octubre de 2023. Esta destreza duradera dificulta que los competidores invadan su participación en el mercado.

| Métrico | Valor |

|---|---|

| Valor de marca (2023) | $ 11.6 mil millones |

| Ventas de Opdivo (2022) | $ 8.45 mil millones |

| Ventas de Eliquis (2022) | $ 11.5 mil millones |

| Inversión en I + D (2022) | $ 13.8 mil millones |

| Gastos de marketing (2022) | $ 3 mil millones |

| Caut de mercado (octubre de 2023) | $ 136 mil millones |

| Número de drogas de mil millones de dólares | 10 |

Bristol -Myers Squibb Company CE - Análisis VRIO: propiedad intelectual

Bristol-Myers Squibb Company (BMY) posee una cartera robusta de propiedad intelectual que es parte integral de su estrategia competitiva. Las innovaciones de la compañía en productos farmacéuticos, particularmente en oncología, inmunología y enfermedades cardiovasculares, están protegidas por diversas formas de propiedad intelectual, incluidas patentes y secretos comerciales.

Valor

El valor de la propiedad intelectual de BMY radica en su capacidad para salvaguardar las innovaciones que mejoran el potencial de ingresos de la compañía. Por ejemplo, la droga oncológica de BMY, Opdivo (nivolumab), generado aproximadamente $ 8.8 mil millones en ventas en 2022. Proteger tales innovaciones a través de patentes asegura que la compañía mantenga el poder de precios en un mercado competitivo.

Rareza

Las patentes son un aspecto crítico de la estrategia de BMY, con la compañía con patentes significativas para sus productos líderes. A finales de 2022, BMY tenía más 16,000 patentes otorgadas a través de varias jurisdicciones. La singularidad de sus formulaciones y terapias de drogas crea una barrera de entrada para los competidores, lo que hace que estas patentes raren en el paisaje farmacéutico.

Imitabilidad

Las protecciones legales que rodean la propiedad intelectual de BMY hacen que sea difícil para los competidores imitar sus innovaciones. Por ejemplo, a partir de octubre de 2023, BMY está involucrado en varios litigios de patentes en curso, lo que subraya las longitudes a las que la compañía irá para proteger sus activos intelectuales. Las consecuencias de la infracción de patentes pueden conducir a costos legales significativos y mandatos contra los competidores.

Organización

BMY ha invertido mucho en un marco legal y de I + D estructurado para administrar su propiedad intelectual de manera efectiva. La compañía emplea a un equipo legal dedicado que supervisa las presentaciones y los litigios de patentes, asegurando que su cartera de propiedades intelectuales no solo esté bien administrada sino que también se alinee estratégicamente con sus objetivos comerciales. En 2022, el gasto de I + D de BMY fue aproximadamente $ 12 mil millones, demostrando su compromiso con la innovación.

Ventaja competitiva

La ventaja competitiva sostenida proporcionada por la fuerte protección de la propiedad intelectual es evidente en la posición del mercado de BMY. La compañía se ubica entre las 10 principales compañías farmacéuticas a nivel mundial por ingresos, con una capitalización de mercado de alrededor $ 143 mil millones A partir de octubre de 2023. La gestión estratégica de su propiedad intelectual permite a BMY capitalizar sus innovaciones durante un período prolongado, asegurando un crecimiento y rentabilidad a largo plazo.

| Año | Ventas de Opdivo (en millones) | Patentes totales otorgadas | Gasto de I + D (en miles de millones) | Capitalización de mercado (en miles de millones) |

|---|---|---|---|---|

| 2022 | $8,800 | 16,000 | $12 | $143 |

| 2021 | $8,100 | 15,900 | $11 | $140 |

| 2020 | $7,600 | 15,500 | $10 | $135 |

Bristol -Myers Squibb Company CE - Análisis VRIO: cadena de suministro eficiente

La eficiente cadena de suministro de Bristol-Myers Squibb (BMS) juega un papel crucial en su estrategia operativa, afectando el rendimiento general y la posición del mercado.

Valor

Una cadena de suministro eficiente reduce los costos y mejora los tiempos de entrega, mejorando la satisfacción y la rentabilidad del cliente. En el año fiscal 2022, BMS informó un ingreso neto de $ 5.6 mil millones en ingresos totales de $ 46.4 mil millones, mostrando el impacto de las eficiencias operativas en el desempeño financiero.

Rareza

Si bien las cadenas de suministro eficientes son comunes en ciertas industrias, las redes y optimizaciones específicas de BMS pueden ser únicas. La capacidad de la compañía para gestionar la logística compleja de la cadena de frío para los productos biológicos sensibles a la temperatura se destaca. Por ejemplo, BMS ha establecido una red logística única que sirve sobre 75 países y garantizar la entrega oportuna de productos farmacéuticos críticos, por lo que es una rareza en la industria.

Imitabilidad

Los competidores pueden imitar las prácticas de la cadena de suministro, pero las redes y relaciones establecidas de BMS ofrecen una barrera significativa. Por ejemplo, BMS ha invertido aproximadamente $ 2.5 mil millones En las tecnologías de la cadena de suministro en los últimos cinco años para mejorar la visibilidad y la capacidad de respuesta, aumentando así la dificultad para que los competidores replicen sus operaciones eficientes.

Organización

La compañía está efectivamente organizada con un equipo de gestión de la cadena de suministro dedicado, asegurando la optimización continua. BMS mantiene una fuerza laboral de la cadena de suministro de Over 1.200 empleados centrado en la mejora continua e integración de Analytics Advanced, que ha impulsado una reducción en los plazos de entrega en un promedio de 20% a través de sus operaciones.

Ventaja competitiva

Esta ventaja competitiva es temporal, ya que otros pueden adoptar la eficiencia de la cadena de suministro con el tiempo. La relación de rotación de inventario de BMS se encontraba en 4.5 A partir del último año fiscal, que indica una gestión efectiva de inventario; Sin embargo, a medida que los competidores adoptan tecnologías similares, esta ventaja puede disminuir.

| Indicador | 2022 datos financieros | Métricas de la cadena de suministro | Inversión en cadena de suministro |

|---|---|---|---|

| Lngresos netos | $ 5.6 mil millones | Relación de rotación de inventario | $ 2.5 mil millones |

| Ingresos totales | $ 46.4 mil millones | Cobertura de logística de la cadena de frío | |

| Países atendidos | 75 | ||

| Fuerza laboral de la cadena de suministro | 1.200 empleados | ||

| Reducción promedio del tiempo de entrega | 20% |

Bristol -Myers Squibb Company CE - Análisis VRIO: capacidades avanzadas de I + D

Bristol-Myers Squibb (BMS) ha demostrado constantemente un valor sustancial a través de su Investigación y desarrollo avanzado (I + D) capacidades. A partir de 2022, la compañía asignó aproximadamente $ 2.6 mil millones a I + D, representando alrededor 20% de sus ingresos totales.

En 2023, BMS informó un ingreso total de $ 13 mil millones. La inversión en I + D ha impulsado la innovación de productos clave, incluidos Opdivo y Revlímido, contribuyendo significativamente al rendimiento general de ventas de la compañía.

Valor

La I + D avanzada impulsa la innovación, lo que lleva al desarrollo de nuevos productos. En los últimos años, BMS ha introducido 12 nuevas terapias, abordando varias áreas terapéuticas como oncología, enfermedades cardiovasculares e inmunología. Los productos de alto valor lanzados incluyen Inclusión para leucemia mieloide crónica y Camzones Para la miocardiopatía hipertrófica obstructiva, mejorando el panorama del tratamiento y generando ingresos sustanciales.

Rareza

La I + D altamente calificada es rara en el sector farmacéutico. El reclutamiento y la retención de los principales talentos en I + D requieren una inversión significativa. BMS utiliza equipos de Over 3.000 científicos y profesionales dedicados a avanzar en su oleoducto de drogas, que incluye más de 50 moléculas en desarrollo clínico al último informe.

Imitabilidad

Los competidores pueden tener dificultades para replicar la profundidad de experiencia de BMS sin recursos similares. La extensa cartera de patentes de la compañía, con más 160 patentes Relacionado con sus principales productos, fortalece su ventaja competitiva, ya que protege las innovaciones de la imitación. En 2022, BMS también logró un Tasa de éxito de más del 25% Para sus ensayos clínicos, que es significativamente más alto que el promedio de la industria, lo que indica una fuerte capacidad de I + D que es difícil de imitar.

Organización

BMS Celg-Ri (Celgene Research Institute) apoya la I + D con la financiación y la infraestructura adecuadas. La organización asegura que los esfuerzos de I + D se alineen con los objetivos comerciales, mostrando un enfoque sistemático que ha llevado a la comercialización exitosa de los principales medicamentos. Las inversiones en instalaciones y tecnología totalizaron aproximadamente $ 1 mil millones en recursos alineados a partir de 2022.

Ventaja competitiva

Bristol-Myers Squibb disfruta de una ventaja competitiva sostenida. El enfoque continuo en la innovación ha mantenido una tasa de crecimiento anual promedio proyectada de 7% En las ventas en los próximos cinco años, eclipsando a muchos competidores dentro de la industria farmacéutica. La tubería prospectiva de la compañía agrega confianza a su posicionamiento estratégico y su perspectiva financiera.

| Métrico | Valor |

|---|---|

| 2023 inversión de I + D | $ 2.6 mil millones |

| Porcentaje de ingresos asignados a I + D | 20% |

| Ingresos totales (2023) | $ 13 mil millones |

| Nuevas terapias introducidas | 12 |

| Moléculas de desarrollo clínico | 50+ |

| Tasa de éxito de los ensayos clínicos | 25% |

| Patentes relacionadas con productos principales | 160+ |

| Inversión en instalaciones y tecnología | $ 1 mil millones |

| Tasa de crecimiento anual promedio proyectada | 7% |

Bristol -Myers Squibb Company CE - Análisis VRIO: relaciones sólidas con los clientes

Valor: Bristol-Myers Squibb (BMS) ha construido relaciones sólidas con proveedores de atención médica y pacientes, contribuyendo a su crecimiento de ingresos. En 2022, BMS reportó ventas netas mundiales de aproximadamente $ 46.4 mil millones, que refleja una tasa de crecimiento anual compuesta (CAGR) de 6% De 2020 a 2022. Estos fuertes lazos conducen a un negocio repetido, referencias y valiosos comentarios de los clientes, esencial para la mejora continua.

Rareza: La profundidad de las relaciones con los clientes basadas en la confianza y la comprensión es un activo valioso para BMS. Estas relaciones se consideran raras en la industria farmacéutica. BMS ha invertido significativamente en los programas de participación del paciente, mejorando la lealtad de su marca con el tiempo. Por ejemplo, a partir de 2023, la compañía ha terminado 12 millones Los pacientes se inscribieron en sus programas de apoyo al paciente en varias áreas terapéuticas.

Imitabilidad: Construir relaciones comparables es un desafío para los competidores. Lograr niveles similares de participación del cliente requiere una inversión sustancial en iniciativas de participación del cliente. Un informe de la industria reciente indicó que las empresas que invierten en sistemas de gestión de relaciones con el cliente (CRM) pueden ver un retorno de la inversión (ROI) de hasta 20% En tres años, pero esto a menudo está subutilizado o mal administrado por los competidores.

Organización: BMS aprovecha las herramientas avanzadas de CRM y los equipos de soporte dedicados para administrar las interacciones del cliente de manera efectiva. La empresa emplea a 30,000 Empleados a nivel mundial, con porciones significativas dedicadas al servicio al cliente y la gestión de relaciones. Su enfoque organizado incluye el seguimiento de las interacciones y la retroalimentación del cliente, que se ha demostrado que mejora las tasas de satisfacción del cliente, que actualmente se encuentran en más 90% en sus programas de apoyo al paciente.

Ventaja competitiva: La ventaja competitiva sostenida derivada de los vínculos profundos de los clientes es evidente. Según un análisis de mercado de 2023, BMS posee aproximadamente 18% de la cuota de mercado de oncología, respaldada por fuertes relaciones con los clientes que proporcionan apalancamiento continuo contra los competidores.

| Métrico | 2020 | 2021 | 2022 |

|---|---|---|---|

| Ventas netas en todo el mundo ($ mil millones) | 42.5 | 46.0 | 46.4 |

| Cuota de mercado de oncología (%) | 14% | 16% | 18% |

| Pacientes en programas de apoyo (millones) | 10 | 11.5 | 12 |

| Conteo de empleados | 30,000 | 30,000 | 30,000 |

| Tasa de satisfacción del cliente (%) | 88% | 89% | 90% |

Bristol -Myers Squibb Company CE - Análisis VRIO: fuerza laboral calificada

Bristol-Myers Squibb (BMY) reconoce que un fuerza laboral hábil es fundamental para sus operaciones, impactando la productividad y la innovación. A partir de 2022, la compañía informó emplear sobre 30,000 individuos a nivel mundial, cuya experiencia es fundamental en el desarrollo de productos y terapias farmacéuticas.

Valor

Una fuerza laboral calificada es esencial para mejorar el rendimiento empresarial general. En 2022, Bristol-Myers Squibb logró un ingreso de $ 46.4 mil millones, con una porción significativa impulsada por la investigación y el desarrollo innovadores facilitados por sus talentosos empleados. La compañía gastó aproximadamente $ 3.9 mil millones en I + D en 2022, destacando la correlación entre las habilidades de la fuerza laboral y el valor comercial.

Rareza

En la industria farmacéutica, particularmente en oncología e inmunología, la presencia de habilidades especializadas es crucial y relativamente rara. Por ejemplo, Bristol-Myers Squibb ha desarrollado terapias como Opdivo y Yervoy, que requieren un amplio conocimiento y experiencia que no se encuentran fácilmente. La compañía ha establecido una sólida reputación de talento de alta calidad, lo que mejora su posicionamiento competitivo contra los compañeros.

Imitabilidad

Si bien los competidores pueden contratar a personas calificadas, la experiencia colectiva y la cultura en Bristol-Myers Squibb crean un nivel de inimitabilidad. La integración de habilidades en los procesos de la compañía y el entorno colaborativo fomentado dentro de sus equipos contribuyen a una capacidad operativa única. En 2022, la compañía informó un lngresos netos de aproximadamente $ 6.7 mil millones, subrayando la efectividad de su fuerza laboral calificada para impulsar el desempeño financiero.

Organización

Bristol-Myers Squibb invierte mucho en iniciativas de capacitación y desarrollo, asegurando que su fuerza laboral permanezca hábil y motivada. La empresa asignó aproximadamente $ 1.2 mil millones en programas de capacitación de empleados durante el último año fiscal. Los programas incluyen el desarrollo de tutoría y liderazgo, mejorando tanto las habilidades individuales como la capacidad organizacional general.

Ventaja competitiva

La fuerza laboral calificada en Bristol-Myers Squibb proporciona una ventaja competitiva sostenida crucial para mantener operaciones e innovación eficientes. La compañía se ubica constantemente en el nivel superior del sector farmacéutico, logrando un capitalización de mercado de más $ 130 mil millones A partir de octubre de 2023, lo que indica una fuerte confianza de los inversores enraizada en su capital humano.

| Métrica | Datos 2022 |

|---|---|

| Número de empleados | 30,000 |

| Ganancia | $ 46.4 mil millones |

| Gastos de I + D | $ 3.9 mil millones |

| Lngresos netos | $ 6.7 mil millones |

| Inversión de capacitación de empleados | $ 1.2 mil millones |

| Capitalización de mercado | $ 130 mil millones |

Bristol -Myers Squibb Company CE - Análisis VRIO: red de distribución extensa

Bristol-Myers Squibb (BMS) Opera una red de distribución robusta y extensa a nivel mundial, que juega un papel crucial en la comercialización de sus productos farmacéuticos. El siguiente análisis profundiza en el valor, la rareza, la imitabilidad y la organización de esta red.

Valor

La amplia red de distribución de BMS mejora significativamente el alcance del mercado y la disponibilidad de productos, lo que contribuye al crecimiento de los ingresos. En 2022, BMS reportó ingresos totales de aproximadamente $ 46.4 mil millones, mostrando un crecimiento año tras año de 6%. La capacidad de la compañía para entregar medicamentos de manera eficiente le permite servir a una base de pacientes más grande y responder de inmediato a las demandas del mercado.

Rareza

Una red de distribución extensa es un activo raro en la industria farmacéutica, principalmente debido al tiempo y la inversión sustanciales requeridas para desarrollarlo y mantenerlo. La red de BMS incluye asociaciones con Over 2003 distribuidores y acceso a más de 100 países, lo que lo convierte en un competidor formidable en el mercado global.

Imitabilidad

La construcción de una red análoga a la de BMS exige recursos significativos y un esfuerzo considerable, lo que dificulta que los competidores replicen. El costo de establecer un sistema de distribución comparable puede exceder $ 1 mil millones, junto con el largo proceso de obtener aprobaciones regulatorias y construir relaciones dentro de varios sistemas de salud.

Organización

BMS administra eficientemente su proceso de distribución con equipos dedicados y tecnologías de vanguardia. La Compañía emplea un software avanzado de análisis de datos y gestión de la cadena de suministro para optimizar los tiempos de entrega y la gestión de inventario. En 2022, BMS invirtió aproximadamente $ 500 millones Al mejorar sus capacidades de la cadena de suministro, reflejando su compromiso de mantener la excelencia operativa.

Ventaja competitiva

BMS disfruta de una ventaja competitiva sostenida debido a la importancia estratégica de su extensa red de distribución. Los desafíos asociados con la replicación de dicha red proporcionan a BMS una posición fortificada en la industria farmacéutica. A partir del segundo trimestre de 2023, la compañía mantuvo una capitalización de mercado de aproximadamente $ 158.7 mil millones, indicativo de su fuerte presencia en el mercado y confianza en los inversores.

| Métrico | Valor 2022 | Valor 2023 (Q2) |

|---|---|---|

| Ingresos totales | $ 46.4 mil millones | N / A |

| Crecimiento año tras año | 6% | N / A |

| Número de distribuidores | 2003 | N / A |

| Países atendidos | 100+ | N / A |

| Inversión en cadena de suministro (2022) | $ 500 millones | N / A |

| Capitalización de mercado (Q2 2023) | N / A | $ 158.7 mil millones |

| Costo de construir una red similar | $ 1 mil millones+ | N / A |

Bristol -Myers Squibb Company CE - Análisis VRIO: Recursos financieros

Bristol-Myers Squibb (BMY) Se exhibió una sólida fortaleza financiera en sus resultados fiscales de 2022, con ingresos totales que alcanzan $ 46.4 mil millones, un aumento sustancial de 5% año tras año. Este desempeño financiero permite inversiones y adquisiciones estratégicas, crucial para expandir su cartera de productos y su presencia en el mercado.

En términos de rentabilidad, la compañía informó un ingreso neto de $ 6.9 mil millones, traduciendo a un margen de beneficio neto de aproximadamente 14.9%. Dichos márgenes proporcionan un colchón esencial contra las recesiones económicas y apoyan la inversión continua de I + D, vital para el crecimiento.

Valor

Los sólidos recursos financieros permiten a BMY no solo mantener la estabilidad operativa sino también emprender inversiones significativas. La compañía ha asignado aproximadamente $ 12 mil millones anualmente hacia la investigación y el desarrollo, que representa alrededor 26% de sus ingresos totales. Este enfoque en la innovación es fundamental en la industria farmacéutica altamente competitiva.

Rareza

El acceso a recursos financieros sustanciales es raro entre las compañías farmacéuticas. A partir de sus últimos informes, BMY posee efectivo y equivalentes de efectivo de $ 7.4 mil millones. Esta posición de liquidez es significativamente más alta que muchos pares, proporcionando apalancamiento para realizar adquisiciones, como la adquisición de Celgene en 2019 para aproximadamente $ 74 mil millones, mejorando su cartera de oncología.

Imitabilidad

Los competidores enfrentan desafíos para imitar la fortaleza financiera de BMY sin un respaldo similar a los inversores o una gestión de activos estratégicos. La compañía tiene una relación deuda / capital de 0.88, indicando un enfoque equilibrado para aprovechar la deuda mientras mantiene la estabilidad financiera. Esta relación, combinada con una fuerte calificación crediticia (calificada A- por S&P), posiciona BMY favorablemente en comparación con muchos competidores.

Organización

Las estrategias de gestión financiera de BMY enfatizan la asignación efectiva de recursos. El retorno de la compañía de la compañía (ROE) se encontraba en 22.1% Para 2022, exhibiendo operaciones financieras bien organizadas que mejoran el valor de los accionistas. Además, el flujo de caja operativo se informó aproximadamente $ 13 mil millones, reflejando la eficiencia de la compañía en la gestión de sus recursos.

| Métrica financiera | Valor 2022 | Comentario |

|---|---|---|

| Ingresos totales | $ 46.4 mil millones | Representa un aumento del 5%. |

| Lngresos netos | $ 6.9 mil millones | Margen de beneficio neto del 14,9%. |

| Inversión anual de I + D | $ 12 mil millones | Aproximadamente el 26% de los ingresos totales. |

| Equivalentes de efectivo y efectivo | $ 7.4 mil millones | Mayor liquidez que muchos pares. |

| Relación deuda / capital | 0.88 | Palancamiento financiero equilibrado. |

| Regreso sobre la equidad (ROE) | 22.1% | Indica una gestión efectiva de recursos. |

| Flujo de caja operativo | $ 13 mil millones | Ilustra la eficiencia de gestión de efectivo. |

La fortaleza financiera sostenida de BMY respalda iniciativas estratégicas en curso y la posiciona con una ventaja competitiva en los sectores biotecnología y farmacéuticos.

Bristol -Myers Squibb Company CE - Análisis VRIO: cultura corporativa fuerte

Bristol-Myers Squibb Company (BMY) ha establecido una cultura corporativa robusta que mejora significativamente su efectividad operativa. La investigación indica que las empresas con sólidas culturas corporativas experimentan 30% más de satisfacción de los empleados y tasas de retención. En 2022, Bristol-Myers informó una tasa de retención de empleados de 91%, muy por encima del promedio de la industria de 75%.

La alineación de los esfuerzos de los empleados con los objetivos corporativos ha sido evidente. En 2022, la compañía logró $ 47.38 mil millones en ingresos totales, marcar un 10% de crecimiento año tras año Impulsado por el exitoso lanzamiento de nuevas terapias y una tubería fuerte.

Valor

Una cultura corporativa fuerte agrega un valor tangible al fomentar un entorno que fomente la innovación y el trabajo en equipo. El compromiso de Bristol-Myers Squibb con Diversidad e inclusión se refleja en su fuerza laboral, que de 2021 a 2023, vio un aumento en la contratación diversa en 35%.

Rareza

Las culturas únicas que encapsulan los valores fundamentales y el rendimiento de la unidad son realmente raras. Bristol-Myers Squibb ha sido reconocido por la fortuna como uno de los Las empresas más admiradas del mundo Durante varios años consecutivos, lo que indica la rareza de su ethos corporativos entre los gigantes farmacéuticos.

Imitabilidad

Si bien los competidores pueden intentar replicar aspectos de la cultura de Bristol-Myers Squibb, enfrentan desafíos para duplicar la autenticidad arraigada en su historia y iniciativas de participación de los empleados. La empresa Puntuación de compromiso de los empleados se encuentra en 85%, significativamente más alto que el promedio de la industria de 60%.

Organización

La organización de la cultura de Bristol-Myers Squibb se promueve activamente a través de liderazgo e iniciativas de recursos humanos. La inversión en capacitación y desarrollo de los empleados alcanzó $ 200 millones en 2022, traduciendo a $4,500 Por empleado, demostrando un fuerte compromiso con el crecimiento de la fuerza laboral.

| Año | Ingresos totales ($ mil millones) | Tasa de retención de empleados (%) | Tasa de contratación de diversidad (%) | Puntaje de participación de los empleados (%) |

|---|---|---|---|---|

| 2020 | 42.52 | 88 | 30 | 82 |

| 2021 | 43.52 | 89 | 32 | 83 |

| 2022 | 47.38 | 91 | 35 | 85 |

| 2023 (proyectado) | 50.00 | 92 | 38 | 86 |

Ventaja competitiva

La cultura de Bristol-Myers Squibb proporciona una ventaja competitiva sostenida, que actúa como una piedra angular de su éxito a largo plazo. La compañía se centra en el bienestar de los empleados, los beneficios de salud y un equilibrio entre la vida laboral y vida Marco que promueve la productividad y la satisfacción, traduciendo a un mejor desempeño financiero.

El análisis VRIO de Bristol-Myers Squibb Company (BMY) revela un tapiz de fortalezas que no solo elevan su posición de mercado sino que también fortalecen su ventaja competitiva en el panorama farmacéutico. Con un sólido capital de marca, una fuerte propiedad intelectual y una cadena de suministro eficiente, BMY es experto en aprovechar estos recursos para un crecimiento e innovación sostenidos. Su compromiso con la I + D avanzada y la nutrición de las relaciones con los clientes mejora aún más su dominio del mercado. Descubra más sobre cómo Bristol-Myers Squibb navega por el intrincado mundo de los productos farmacéuticos y mantiene su trayectoria de éxito a continuación.

Disclaimer

All information, articles, and product details provided on this website are for general informational and educational purposes only. We do not claim any ownership over, nor do we intend to infringe upon, any trademarks, copyrights, logos, brand names, or other intellectual property mentioned or depicted on this site. Such intellectual property remains the property of its respective owners, and any references here are made solely for identification or informational purposes, without implying any affiliation, endorsement, or partnership.

We make no representations or warranties, express or implied, regarding the accuracy, completeness, or suitability of any content or products presented. Nothing on this website should be construed as legal, tax, investment, financial, medical, or other professional advice. In addition, no part of this site—including articles or product references—constitutes a solicitation, recommendation, endorsement, advertisement, or offer to buy or sell any securities, franchises, or other financial instruments, particularly in jurisdictions where such activity would be unlawful.

All content is of a general nature and may not address the specific circumstances of any individual or entity. It is not a substitute for professional advice or services. Any actions you take based on the information provided here are strictly at your own risk. You accept full responsibility for any decisions or outcomes arising from your use of this website and agree to release us from any liability in connection with your use of, or reliance upon, the content or products found herein.