|

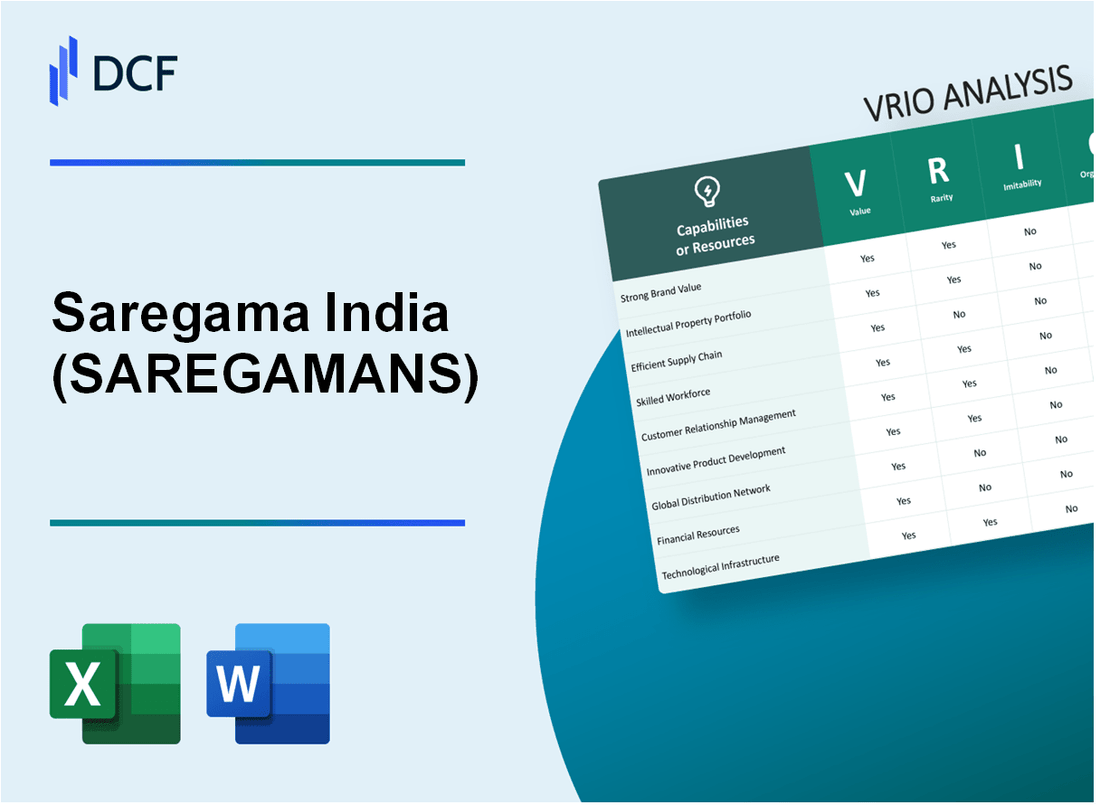

Saregama India Limited (Saregama.NS): Análisis VRIO |

Completamente Editable: Adáptelo A Sus Necesidades En Excel O Sheets

Diseño Profesional: Plantillas Confiables Y Estándares De La Industria

Predeterminadas Para Un Uso Rápido Y Eficiente

Compatible con MAC / PC, completamente desbloqueado

No Se Necesita Experiencia; Fáciles De Seguir

Saregama India Limited (SAREGAMA.NS) Bundle

El análisis VRIO de Saregama India Limited presenta las fortalezas centrales que refuerzan su posición en el mercado e impulsan el crecimiento sostenible. Desde su sólido valor de marca hasta asociaciones estratégicas, la compañía muestra una combinación única de valor, rareza, inimitabilidad y organización que lo distingue en el panorama competitivo. Sumerja más para explorar cómo estos atributos crean ventajas duraderas en una industria en constante evolución.

Saregama India Limited - Análisis VRIO: valor de marca

La marca Saregamans es reconocida por su calidad e integridad, mejorando la lealtad del cliente y atrayendo nuevos clientes. En 2022, Saregama India informó un ingreso de ₹ 570.6 millones de rupias, marcando un aumento interanual de 25%. La marca se ha posicionado con éxito en varios segmentos, incluidas la música, las películas y el contenido digital.

Las marcas establecidas con un fuerte reconocimiento son raras, dando a Saregamans una ventaja sobre los participantes más nuevos. A partir de marzo de 2023, Saregama tiene un vasto catálogo musical de Over 1.5 millones de canciones, convirtiéndolo en uno de los repositorios más grandes de la India. Esta extensa biblioteca diferencia a la marca de competidores que todavía están construyendo sus colecciones.

Construir una marca con un reconocimiento y confianza similares es desafiante y lento. Saregama ha estado operativo desde 1901, que contribuye a su lealtad de marca profundamente arraigada. En 2022, la participación de mercado de la marca en la industria de la música india se estimó en 10%, mientras que sus servicios de transmisión de música en línea continúan creciendo, impulsados por asociaciones con plataformas importantes.

Saregamans aprovecha efectivamente su marca en estrategias de marketing y participación del cliente. Por ejemplo, la compañía ha desarrollado aplicaciones móviles y se ha asociado con varios servicios de transmisión, aumentando su tasa de participación del cliente. Las descargas de aplicaciones móviles superaron 10 millones en 2023, reflejando la creciente influencia de la marca en el panorama digital.

Ventaja competitiva: sostenido, ya que la fuerza de marca fuerte es difícil para los competidores replicarse rápidamente. La innovación constante de la marca, evidente en su empresa en podcasts y videos de forma corta, ha permitido que Saregama mantenga su liderazgo en el panorama de los medios en evolución. El precio de las acciones de la compañía a octubre de 2023 es aproximadamente ₹470, con una capitalización de mercado de alrededor ₹ 3,250 millones de rupias.

| Métrico | Valor |

|---|---|

| 2022 Ingresos | ₹ 570.6 millones de rupias |

| Crecimiento de ingresos interanual | 25% |

| Tamaño del catálogo de música | 1.5 millones de canciones |

| Cuota de mercado (2022) | 10% |

| Descargas de aplicaciones móviles (2023) | 10 millones |

| Precio de las acciones (octubre de 2023) | ₹470 |

| Capitalización de mercado | ₹ 3,250 millones de rupias |

Saregama India Limited - Análisis VRIO: propiedad intelectual

Saregama India Limited ha establecido una presencia formidable en la industria india de música y entretenimiento. El centro de su estrategia es el uso efectivo de la propiedad intelectual (IP), que sustenta su propuesta de valor.

Valor

La cartera de propiedad intelectual de Saregama incluye un vasto catálogo de Over 150,000 canciones, con música india histórica y contemporánea. Este extenso repertorio le permite a Saregama mantener una ventaja competitiva en la oferta de ofertas distintas que no se pueden replicar fácilmente. La compañía informó un ingreso de aproximadamente INR 1,000 millones En el año fiscal 2023, con una porción significativa atribuida a la licencia musical y el uso de derechos de autor.

Rareza

La propiedad intelectual patentada en poder de Saregama es única. Su biblioteca incluye derechos exclusivos de la música india tradicional, grabaciones raras y composiciones originales, que no están fácilmente disponibles para los competidores. Además, el reconocimiento de marca de Saregama contribuye a la rareza de sus ofertas, con una cuota de mercado en la industria de la música india estimada en 12%.

Imitabilidad

Las protecciones legales, incluidos los derechos de autor y las marcas registradas, impiden que los competidores imitaran las ofertas de Saregama. La compañía invierte mucho en recursos legales para defender sus derechos de IP. Por ejemplo, Saregama ha presentado 30 solicitudes de marca registrada Solo en el último año, asegurando que su propiedad intelectual permanezca protegida en diversos mercados.

Organización

Saregama organiza y administra estratégicamente su cartera de propiedades intelectuales a través de sistemas internos robustos y equipos dedicados. La compañía emplea una combinación de expertos en derechos de autor internos y asesores legales externos para supervisar la gestión de su vasto catálogo. A partir de 2023, Saregama ha invertido aproximadamente INR 200 millones en tecnología para mejorar las capacidades de seguimiento y aplicación de IP.

Ventaja competitiva

La ventaja competitiva sostenida de Saregama se deriva de su protección legal integral de su propiedad intelectual y su aplicación estratégica de estos activos en varias plataformas. Esta ventaja se refleja en su margen EBITDA de 25% Para el último año fiscal, lo que indica el uso efectivo de su IP para impulsar la rentabilidad.

| Aspecto | Detalle |

|---|---|

| Número de canciones | 150,000 |

| FY 2023 Ingresos | INR 1,000 millones |

| Cuota de mercado | 12% |

| Solicitudes de marcas (el año pasado) | 30 |

| Inversión en gestión de IP | INR 200 millones |

| Margen EBITDA | 25% |

Saregama India Limited - Análisis VRIO: eficiencia de la cadena de suministro

Valor: La eficiencia de la cadena de suministro de Saregama India Limited garantiza la entrega y la rentabilidad oportunas, contribuyendo a la satisfacción y la rentabilidad del cliente. En el año fiscal 2022, la compañía informó un ingreso de ₹ 1,046 millones de rupias, con un margen bruto de aproximadamente 37%. La cadena de suministro eficiente permite a Saregama mantener bajos costos operativos, lo que refleja un Margen EBITDA del 26%.

Rareza: Las cadenas de suministro eficientes no son comunes, especialmente en industrias con logística compleja. Según el análisis de mercado, solo sobre 18% De las compañías musicales y de entretenimiento han logrado una calificación de rendimiento de la cadena de suministro por encima de los puntos de referencia de la industria, destacando la posición distinta de Saregama en el mercado.

Imitabilidad: El desarrollo de una cadena de suministro similar requiere tiempo, recursos y experiencia. El tiempo promedio para establecer una cadena de suministro efectiva en la industria del entretenimiento se estima en 3 a 5 años, involucrando una inversión significativa. Saregama ha invertido ₹ 150 millones de rupias en tecnología e infraestructura en los últimos tres años para mejorar sus capacidades de la cadena de suministro.

Organización: Saregama está bien organizado para optimizar sus procesos de cadena de suministro, respaldados por una infraestructura de TI robusta. La compañía utiliza análisis avanzados para la gestión de inventario, lo que ha resultado en un Reducción del 25% en los plazos de entrega En los últimos dos años fiscales.

Ventaja competitiva: La ventaja competitiva sostenida es evidente, dada la complejidad y la intensidad de los recursos requeridas para la imitación. El modelo de distribución único de Saregama aprovecha las asociaciones con Over 100 plataformas, garantizar un amplio alcance y mejorar su participación de mercado, que se encuentra en 40% en la industria de la música india.

| Indicador | Valor | Notas |

|---|---|---|

| FY 2022 Ingresos | ₹ 1,046 millones de rupias | Ingresos totales que reflejan un rendimiento de ventas sólido |

| Margen bruto | 37% | Indica una eficiencia de rentabilidad en la producción |

| Margen EBITDA | 26% | Muestra la rentabilidad operativa |

| Calificación de rendimiento de la industria | 18% | Porcentaje de empresas que exceden los puntos de referencia |

| Inversión en tecnología e infraestructura | ₹ 150 millones de rupias | Más de tres años para la mejora de la cadena de suministro |

| Reducción en los tiempos de entrega | 25% | Logrado a través de análisis avanzado |

| Cuota de mercado en la industria de la música india | 40% | Refleja un fuerte posicionamiento competitivo |

| Asociaciones de distribución | 100+ | Plataformas de amplio alcance para el alcance del mercado |

Saregama India Limited - Análisis VRIO: innovación tecnológica

Saregama India Limited está a la vanguardia de aprovechar la innovación tecnológica para mejorar su eficiencia operativa y su desarrollo de productos. Este aspecto de la empresa es fundamental para mantener su ventaja competitiva en la industria del entretenimiento que cambia rápidamente.

Valor

El valor derivado de la innovación tecnológica es evidente a través de un aumento de los flujos de ingresos. En el año fiscal 2023, Saregama informó un ingreso de ₹ 1.147.5 millones de rupias, mostrando un crecimiento interanual de 16% en comparación con ₹ 988.6 millones de rupias en el año fiscal anterior. Este crecimiento puede atribuirse a la adopción de la tecnología digital en la distribución musical y la entrega de contenido.

Rareza

La adopción de tecnología de vanguardia y la velocidad de los ciclos de innovación en Saregama son raros dentro de la industria. La compañía ha desarrollado un software propietario para la transmisión de música y un modelo de distribución digital único, incluidas asociaciones con plataformas como Spotify y Jiosaavn, que lo distingue de los competidores.

Imitabilidad

Otros jugadores en la industria pueden enfrentar desafíos significativos en la replicación de las innovaciones tecnológicas de Saregama debido a los altos requisitos de capital y la experiencia. Por ejemplo, Saregama ha invertido sobre ₹ 50 millones de rupias en investigación y desarrollo en 2022, lo que le permite crear sistemas de entrega de contenido únicos que otros puedan tener dificultades para igualar rápidamente.

Organización

La estructura organizativa de Saregama respalda la innovación al invertir en I + D y cultivar una cultura que fomente la creatividad. La compañía asigna sobre 4.4% de sus ingresos anuales a I + D, enfatizando la importancia de la innovación en su estrategia. Además, la fuerza laboral de Saregama consta de 800 Profesionales, muchos de los cuales están dedicados a la innovación tecnológica y la creación de contenido.

Ventaja competitiva

La ventaja competitiva sostenida de Saregama puede estar vinculada a su inversión continua y centrarse en la innovación. Con su capitalización de mercado actual de aproximadamente ₹ 4.500 millones de rupias y una ganancia sólida antes de intereses, impuestos, depreciación y margen de amortización (EBITDA) de 25%, Saregama está bien posicionado para aprovechar la tecnología para el crecimiento futuro.

| Métrico | El año fiscal 2022 | El año fiscal 2023 | Cambiar (%) |

|---|---|---|---|

| Ingresos (₹ crore) | 988.6 | 1,147.5 | 16 |

| Inversión en I + D (₹ crore) | 45 | 50 | 11.1 |

| Capitalización de mercado (₹ crore) | 4,200 | 4,500 | 7.14 |

| Margen EBITDA (%) | 23 | 25 | 8.7 |

| Tamaño de la fuerza laboral | 750 | 800 | 6.67 |

Saregama India Limited - Análisis VRIO: asociaciones estratégicas

Saregama India Limited ha establecido varias asociaciones estratégicas que mejoran significativamente su posición de mercado. Las colaboraciones de la compañía con varios interesados le permiten acceder a nuevos mercados, recursos y tecnologías que impulsan su crecimiento. Por ejemplo, Saregama se ha asociado con plataformas de transmisión como Spotify y Gaana, expandiendo su alcance a millones de usuarios en todo el mundo.

En el año fiscal 2022-23, la compañía informó un ingreso de ₹ 509.6 millones de rupias (aproximadamente USD 61.3 millones), mostrando el impacto de estas asociaciones en su desempeño financiero.

Valor

Las asociaciones que Saregama ha formado son cruciales para acceder a nuevos segmentos de clientes y mejorar su distribución de contenido. La integración con plataformas digitales ha llevado a una mejor monetización de su vasto catálogo musical. En el segundo trimestre del año fiscal 2022-23, la compañía informó una contribución de ingresos digitales de 46% de sus ingresos totales, destacando el valor que traen estas alianzas.

Rareza

Establecer asociaciones de alto valor en la industria del entretenimiento y los medios es un desafío debido al panorama competitivo. Las colaboraciones de Saregama son únicas, particularmente sus derechos exclusivos para cierta música regional y contenido original. Esta rareza agrega un valor sustancial a sus ofertas, preparando el escenario para bases leales de clientes. Las asociaciones con artistas locales también aseguran una cartera de contenido única que sea difícil para los competidores replicarse.

Imitabilidad

Los competidores pueden tener dificultades para formar alianzas similares debido a factores como las relaciones establecidas y la confianza. La larga presencia de Saregama en la industria desde 1946 ha fomentado numerosas conexiones que no pueden ser fácilmente inimitables. Las colaboraciones de la compañía con marcas y artistas famosos crean barreras de entrada adicionales para los competidores.

Organización

Saregama maneja y fomenta efectivamente estas asociaciones. La compañía emplea equipos dedicados centrados en la colaboración y la gestión de relaciones, lo que lleva a una ejecución exitosa del proyecto. En el año financiero final Marzo de 2023, El margen de beneficio operativo de Saregama fue aproximadamente 25.8%, indicando una gestión eficiente de los gastos operativos en relación con sus ingresos.

Ventaja competitiva

La ventaja competitiva derivada de las asociaciones de Saregama se considera temporal, ya que estas alianzas pueden disolver o replicarse en el futuro. Sin embargo, la compañía busca continuamente innovar y renovar sus asociaciones. Por ejemplo, la entrada de Saregama en el Ot El espacio con contenido original a través de colaboraciones estratégicas indica su enfoque proactivo para retener los bordes competitivos.

| Año fiscal | Ingresos (₹ crore) | Contribución de ingresos digitales (%) | Margen de beneficio operativo (%) |

|---|---|---|---|

| 2022-23 | 509.6 | 46 | 25.8 |

| 2021-22 | 410.4 | 40 | 23.5 |

| 2020-21 | 309.2 | 35 | 20.0 |

Saregama India Limited - Análisis VRIO: lealtad del cliente

Valor: Saregama India Limited beneficia de la alta lealtad del cliente, lo que lleva a Repetir negocios y reduce significativamente los costos de marketing. En el año fiscal 2023, Saregama informó un ingreso total de aproximadamente ₹ 800 millones de rupias, con más 80% viniendo de su base de clientes existente. Esto indica una base sólida de clientes leales que conducen flujos de ingresos consistentes.

Rareza: La industria de la música y el entretenimiento a menudo enfrenta altas tasas de rotación; Sin embargo, Saregama ha mantenido una fuerte presencia de marca a través de su extenso catálogo. La compañía se jacta de 1.5 millones canciones en múltiples géneros, una rareza que cultiva lealtad entre su base de clientes, lo que lleva a Crecimiento del 22% en suscripciones año tras año a partir de 2023.

Imitabilidad: Crear niveles similares de lealtad del cliente en el panorama competitivo de la transmisión y la distribución de contenido requiere un tiempo y esfuerzo sustanciales. La biblioteca de reconocimiento de marca y contenido histórico de Saregama hace que sea difícil para los nuevos participantes replicar su vínculo de clientes rápidamente. La compañía ha invertido en asociaciones de contenido únicas, con aproximadamente ₹ 150 millones de rupias asignado a nuevas producciones solo en el año fiscal 2023.

Organización: Saregama se destaca en el cultivo de relaciones con los clientes a través de programas de fidelización y un servicio excepcional. La compañía ha introducido varias iniciativas, incluido un programa de fidelización que vio un aumento de compromiso de 35% En los primeros seis meses después del lanzamiento. Su modelo de servicio al cliente ha recibido un 4.5/5 Calificación en encuestas de satisfacción del cliente, subrayando su efectividad en la organización.

Ventaja competitiva: La ventaja competitiva que tiene Saregama está sostenida por sus profundas relaciones con los clientes, que no se replican fácilmente. La compañía registró un Aumento del 20% en las tasas de retención de usuarios de 2022 a 2023, demostrando claramente la efectividad de sus estrategias de lealtad en comparación con los promedios de la industria de 12%-15%.

| Métrico | El año fiscal 2023 | El año fiscal 2022 | Tasa de crecimiento (%) |

|---|---|---|---|

| Ingresos totales (₹ crore) | 800 | 650 | 23.1 |

| Porcentaje de ingresos de clientes habituales (%) | 80 | 75 | 6.7 |

| Crecimiento en suscripciones (%) | 22 | 15 | 46.7 |

| Inversión en nuevas producciones (₹ crore) | 150 | 120 | 25 |

| Calificación de satisfacción del cliente | 4.5/5 | 4.2/5 | 7.1 |

| Aumento de la tasa de retención de usuarios (%) | 20 | 10 | 100 |

Saregama India Limited - Análisis VRIO: Capital humano

Saregama India Limited, reconocido por su vasto catálogo musical y contenido de entretenimiento, ha invertido significativamente en su capital humano. Esta inversión se traduce en varias ventajas competitivas en la industria.

Valor

Saregama cuenta con una fuerza laboral hábil y experimentada, que ha impulsado la innovación en licencias de música y distribución de contenido digital. Para el año fiscal 2022, la compañía reportó un ingreso de ₹ 288 millones de rupias, frente a ₹ 225 millones de rupias en el año fiscal anterior, mostrando el impacto de su fuerza laboral en la excelencia operativa.

Rareza

El grupo de talentos de Saregama comprende personas con experiencia específica de la industria, particularmente en producción musical y marketing digital, que son raros en el mercado indio. Los recursos humanos de la compañía incluyen artistas, productores y especialistas en marketing con un promedio de más 10 años de experiencia en la industria.

Imitabilidad

Los competidores en los sectores culturales y de entretenimiento a menudo luchan por atraer y retener trabajadores comparablemente calificados. La cultura única y la reputación de la marca de Saregama contribuyen a una menor facturación, que se informó en 8% en 2022, significativamente por debajo del promedio de la industria de 14%.

Organización

Saregama invierte mucho en iniciativas de desarrollo y compromiso de los empleados. En el año fiscal 2023, la compañía asignó aproximadamente ₹ 5 millones de rupias para programas de capacitación y desarrollo, con el objetivo de mejorar las habilidades y retener el talento. Los puntajes de participación de los empleados se han mantenido constantemente arriba 85%, reflejando una fuerza laboral motivada.

Ventaja competitiva

La ventaja competitiva sostenida en Saregama se atribuye al alto valor de sus estrategias de recursos humanos, que se centran en el desarrollo y la retención de habilidades continuas. Este compromiso ha permitido a la compañía mantener un margen bruto de 45%, que es más alto que el promedio de la industria de 38%.

| Parámetro | 2022 | 2023 | Promedio de la industria |

|---|---|---|---|

| Ingresos (en millones de rupias) | 288 | Estimado 320 | 250 |

| Tasa de facturación de empleados (%) | 8 | Proyectado 7 | 14 |

| Puntaje de participación de los empleados (%) | 85 | Proyectado 88 | 75 |

| Inversión de capacitación y desarrollo (en millones de rupias) | 5 | Proyectado 6 | 2 |

| Margen bruto (%) | 45 | Proyectado 46 | 38 |

Saregama India Limited - Análisis VRIO: Red de distribución

Saregama India Limited cuenta con una extensa red de distribución que incluye canales minoristas tradicionales, plataformas digitales y asociaciones. Esta red mejora significativamente la presencia del mercado y la disponibilidad del producto, que tiene un impacto directo en el volumen de ventas.

Valor

Los canales de distribución de la compañía permiten una accesibilidad generalizada de su música y contenido. A partir del último año financiero, Saregama informó un ingreso de INR 396.1 crore (aproximadamente USD 48 millones), impulsado en parte por sus diversas estrategias de distribución.

Rareza

Con una historia que se remonta a 1901, Saregama ha desarrollado una red de distribución que es rara en la industria de la música india, especialmente a gran escala. Su cartera única incluye sobre 150,000 canciones, convirtiéndolo en un líder en el mercado de la música regional.

Imitabilidad

Replicar la extensa red de distribución de Saregama requiere una inversión y tiempo significativos debido a las relaciones establecidas con varias partes interesadas y el dominio de los formatos tradicionales y digitales. Los nuevos participantes enfrentarían barreras como los altos costos de capital y el tiempo necesario para construir una marca de buena reputación.

Organización

Saregama administra y optimiza efectivamente su red de distribución a través de un modelo híbrido que integra tanto la distribución física como los canales digitales. Esto incluye colaboraciones con plataformas como Spotify, Música de Apple, y Amazon Music, asegurando un amplio alcance.

Ventaja competitiva

La ventaja competitiva de la red de distribución de Saregama se mantiene debido a la complejidad y la inversión requeridas para la replicación. Esto se refleja en el margen de beneficio bruto de la compañía, que se informó en 45% Para el año fiscal que finaliza en marzo de 2023, lo que indica una gestión eficiente de los costos asociados con la distribución.

| Aspecto | Detalles |

|---|---|

| Ingresos para el año fiscal 2022-2023 | INR 396.1 crore |

| Cartera de contenido | Más de 150,000 canciones |

| Margen de beneficio bruto | 45% |

| Asociación | Spotify, Apple Music, Amazon Music |

| Año establecido | 1901 |

Saregama India Limited - Análisis VRIO: Recursos financieros

Saregama India Limited es un jugador destacado en la industria india de música y entretenimiento, con una sólida base financiera que respalda sus iniciativas de crecimiento. A partir de los últimos informes fiscales, Saregama registró un ingreso total de ₹ 622.2 millones de rupias para el año financiero que terminó en marzo de 2023, lo que refleja un aumento de 22% en comparación con el año anterior.

Valor

La sólida posición financiera de la compañía le permite financiar diversos proyectos e invertir en nuevos segmentos. Saregama cuenta con un margen de beneficio operativo de 25%, que indica una gestión eficiente de los costos operativos en relación con sus ingresos. Además, con ganancias después de golpear impuestos ₹ 104.9 millones de rupias, muestra una rentabilidad significativa que respalda el crecimiento continuo.

Rareza

El acceso a recursos financieros robustos no es común en toda la industria. La relación actual de Saregama se encuentra en 2.2, indicando una buena liquidez y la capacidad de cubrir los pasivos a corto plazo. En contraste, muchas empresas más pequeñas en el sector del entretenimiento luchan con las limitaciones de flujo de efectivo, lo que hace que la fortaleza financiera de Saregama sea bastante rara.

Imitabilidad

Lograr una estabilidad financiera similar puede ser difícil para los recién llegados. Saregama se ha establecido durante décadas, acumulando activos por valor aproximado ₹ 1.112 millones. Su equidad de marca y su rico catálogo de propiedad intelectual crean barreras para la imitación. Se necesitaría un tiempo e inversión significativo para los competidores replicar este nivel de fortaleza financiera y presencia en el mercado.

Organización

Saregama asigna efectivamente recursos financieros, invirtiendo en tecnología y plataformas digitales. Por ejemplo, se han dedicado ₹ 50 millones de rupias Para mejorar sus servicios de transmisión digital, que representaron una parte sustancial de su crecimiento de ingresos. Su alineación estratégica permite un uso eficiente del capital hacia proyectos innovadores y expansión del mercado.

Ventaja competitiva

Las ventajas de Saregama son temporales, sujetas a condiciones financieras cambiantes. La salud financiera de la compañía está influenciada por factores externos como ciclos económicos y tendencias de la industria. Su reciente salsa en la cuota de mercado a 15% de 20% En el espacio de la música digital demuestra cómo los cambios en las preferencias del consumidor pueden afectar su posición competitiva.

| Métrica financiera | El año fiscal 2022 | El año fiscal 2023 | Crecimiento (%) |

|---|---|---|---|

| Ingresos totales | ₹ 510.0 millones | ₹ 622.2 millones de rupias | 22% |

| Beneficio neto después de impuestos | ₹ 77.0 millones de rupias | ₹ 104.9 millones de rupias | 36% |

| Margen de beneficio operativo | 23% | 25% | 2% |

| Relación actual | 2.1 | 2.2 | 0.1 |

| Activos | ₹ 1,000 millones de rupias | ₹ 1.112 millones | 11.2% |

Saregama India Limited se destaca en el panorama competitivo a través de su uso estratégico de activos y recursos valiosos. Desde su reconocida equidad de marca hasta su tecnología innovadora y su cadena de suministro efectiva, cada elemento contribuye a una ventaja competitiva formidable que es difícil para los rivales replicarse. Sumérgete más a continuación para descubrir cómo estas fortalezas colocan a Saregama para un crecimiento y resiliencia sostenidos en el mercado dinámico.

Disclaimer

All information, articles, and product details provided on this website are for general informational and educational purposes only. We do not claim any ownership over, nor do we intend to infringe upon, any trademarks, copyrights, logos, brand names, or other intellectual property mentioned or depicted on this site. Such intellectual property remains the property of its respective owners, and any references here are made solely for identification or informational purposes, without implying any affiliation, endorsement, or partnership.

We make no representations or warranties, express or implied, regarding the accuracy, completeness, or suitability of any content or products presented. Nothing on this website should be construed as legal, tax, investment, financial, medical, or other professional advice. In addition, no part of this site—including articles or product references—constitutes a solicitation, recommendation, endorsement, advertisement, or offer to buy or sell any securities, franchises, or other financial instruments, particularly in jurisdictions where such activity would be unlawful.

All content is of a general nature and may not address the specific circumstances of any individual or entity. It is not a substitute for professional advice or services. Any actions you take based on the information provided here are strictly at your own risk. You accept full responsibility for any decisions or outcomes arising from your use of this website and agree to release us from any liability in connection with your use of, or reliance upon, the content or products found herein.