|

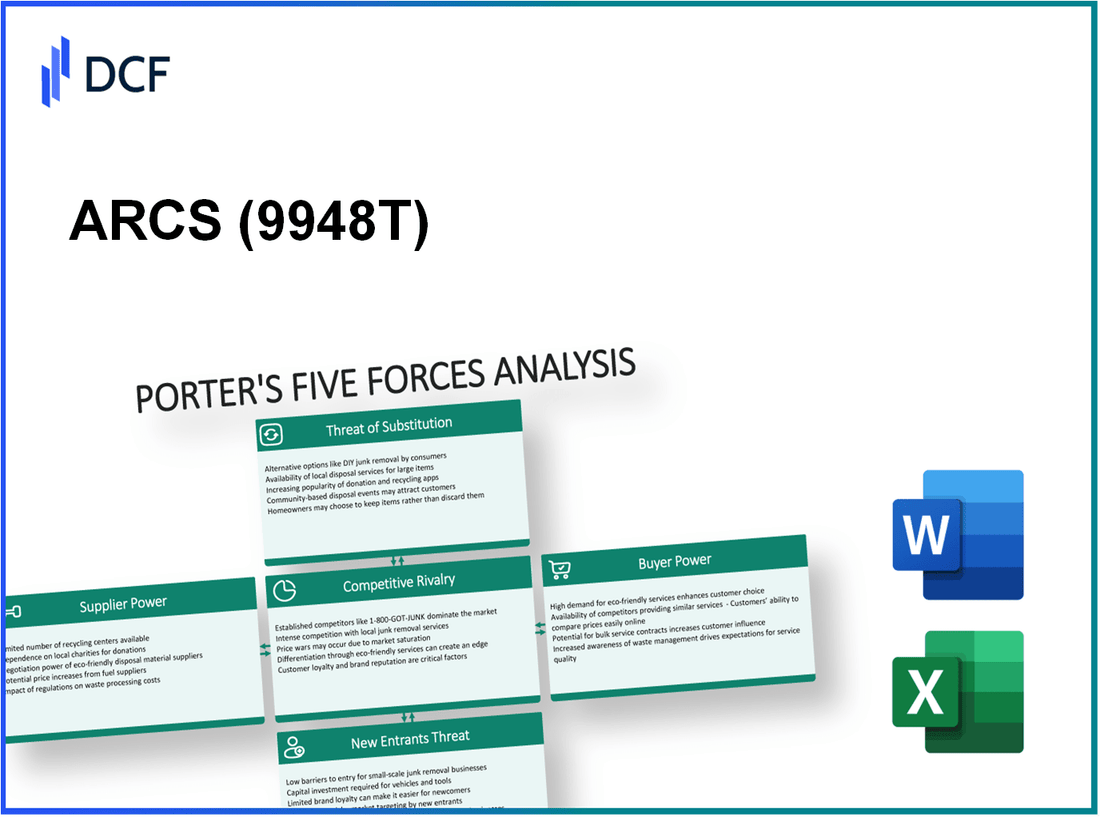

ARCS Company Limited (9948.T): Porter's 5 Kräfteanalysen |

Fully Editable: Tailor To Your Needs In Excel Or Sheets

Professional Design: Trusted, Industry-Standard Templates

Investor-Approved Valuation Models

MAC/PC Compatible, Fully Unlocked

No Expertise Is Needed; Easy To Follow

ARCS Company Limited (9948.T) Bundle

In der heutigen dynamischen Geschäftslandschaft ist das Verständnis der Wettbewerbskräfte für den Erfolg eines Unternehmens von wesentlicher Bedeutung. Für ARCS Company Limited ergeben die Analyse von Michael Porters fünf Kräften kritische Einblicke in die Lieferantendynamik, den Einfluss des Kunden, die Wettbewerbsrivalitäten und die aufkommenden Bedrohungen. Wie formen diese Faktoren die strategische Positionierung von ARCS? Tauchen Sie ein, wenn wir jede Kraft und ihre Auswirkungen auf dieses innovative Unternehmen auspacken.

ARCS Company Limited - Porters fünf Streitkräfte: Verhandlungsmacht von Lieferanten

Die Verhandlungsleistung von Lieferanten für ARCS Company Limited wird von mehreren Schlüsselfaktoren beeinflusst, die feststellen, wie leicht Lieferanten Preiserhöhungen auferlegen oder die Verfügbarkeit ihrer Produkte verringern können.

Begrenzte Lieferantenbasis

ARCS Company Limited ist in einem Sektor tätig, in dem die Anzahl der Lieferanten besonders eingeschränkt ist. Zum Beispiel im Jahr 2022 berichtete das über 70% seiner Eingaben stammten nur drei Hauptanbieter. Diese Konzentration erhöht die Leistung des Lieferanten, da die Bögen stark von diesen Einheiten für kritische Komponenten abhängig sind.

Hohe Schaltkosten

Die Schaltkosten spielen bei Lieferantenverhandlungen eine wesentliche Rolle. Bögen verursachen durchschnittliche Schaltkosten von ungefähr 2 Millionen Dollar Bei der Wechslung von Lieferanten aufgrund vertraglicher Verpflichtungen und der Notwendigkeit von Umschulten. Solche Kosten entmutigen, Alternativen zu suchen, wodurch die Verhandlungsleistung der Lieferanten verbessert wird.

Angepasste Materialanforderungen

Die von den Bögen verwendeten Materialien werden häufig so angepasst, dass sie den bestimmten Betriebsbedürfnissen entsprechen. Zum typischen Fall ungefähr 60% der Materialien werden auf einzigartige Spezifikationen zugeschnitten, die den Pool potenzieller Lieferanten einschränken und längere Vorlaufzeiten für die Beschaffung von Alternativen erfordert. Diese Spezialisierung erhöht die Hebelversorgungslieferanten in Verhandlungen.

Lieferantenkonsolidierungstrend

Jüngste Branchentrends weisen auf eine signifikante Konsolidierung bei Lieferanten hin. Zwischen 2020 und 2023 haben Lieferantenfusionen die Wettbewerbslandschaft verringert, wobei die wichtigsten Lieferanten kleinere Unternehmen zu einer durchschnittlichen Wachstumsrate von erhalten haben 5% pro Jahr. Diese Konsolidierung bringt Bögen in eine Position erhöhter Verwundbarkeit, da weniger Lieferanten den Markt dominieren.

Abhängigkeit von speziellen Eingaben

Bögen stützen sich stark auf spezialisierte Eingänge mit ungefähr 40% seiner Rohstoffe, die als einzigartige Produktionsprozesse eingestuft sind. Eine solche Abhängigkeit verringert die Fähigkeit des Unternehmens, günstige Preisgestaltung oder Begriffe zu verhandeln und zu verhandeln, und legt mehr Strom in die Hände von Lieferanten, die die Preisgestaltung für diese speziellen Inputs kontrollieren können.

| Faktor | Details | Auswirkungen auf die Verhandlungsleistung |

|---|---|---|

| Begrenzte Lieferantenbasis | Über 70% der Inputs von drei Lieferanten | Hoch |

| Hohe Schaltkosten | Durchschnittlich 2 Millionen US -Dollar pro Schalter | Hoch |

| Angepasste Materialanforderungen | 60% der auf Spezifikationen zugeschnittenen Materialien | Mittel bis hoch |

| Lieferantenkonsolidierungstrend | 5% jährliches Wachstum der Lieferantenfusionen | Hoch |

| Abhängigkeit von speziellen Eingaben | 40% der Rohstoffe, die für Prozesse einzigartig sind | Hoch |

ARCS Company Limited - Porters fünf Streitkräfte: Verhandlungsmacht der Kunden

Die Verhandlungsmacht von Kunden von ARCS Company Limited wird von mehreren Faktoren beeinflusst, die seine Preisstrategie, den Verkaufspraktiken und die Gesamtmarktposition erheblich prägen können.

Verfügbarkeit alternativer Produkte

ARCS Company Limited ist in einem stark wettbewerbsfähigen Markt mit zahlreichen Alternativen tätig. Zum Beispiel im Sektor der Verbraucherelektronik mögen Unternehmen Apfel, Samsung, Und Lg bieten ähnliche Produkte. Mit Over 50 Wettbewerber auf dem Markt können Kunden problemlos zu Alternativen wechseln und damit ihre Verhandlungsleistung erhöhen.

Preissensitivität

Die Preissensitivität variiert in verschiedenen Segmenten des Kundenstamms von ARCS. Laut einer Studie von McKinsey, 70% von den Verbrauchern gaben an, dass der Preis bei Kaufentscheidungen die größte Überlegung ist. In einer kürzlich durchgeführten Umfrage (2023), 65% von den Kunden von ARCS äußerten die Bereitschaft, Marken zu wechseln, wenn sie a gefunden haben 20% Preisdifferenz. Dies weist auf eine hohe Sensibilität für die Preisgestaltung hin und verstärkt den Kundenverhandlungsmacht.

Verhandlung basierend auf dem Volumen

Käufer mit großem Volumen haben erhebliche Leistung über die Preisgestaltung. Zum Beispiel bietet ARCS Massenkaufrabatte, die zwischen zwischen dem Bereich von sich liegen können 15% bis 30% Abhängig von der Bestellgröße. Im Jahr 2022 konstituierte Volumenkäufer 40% des Gesamtumsatzes von ARCS, was zu einer verringerten Marge pro verkaufter Einheit führt. Dieser Trend unterstreicht, wie wichtig es ist, günstige Beziehungen zu großen Käufern aufrechtzuerhalten, um Risiken im Zusammenhang mit Preisverhandlungen zu verringern.

Produktdifferenzierungsbedürfnisse

Der Grad der Produktdifferenzierung beeinflusst die Verhandlungsleistung. ARCS Company Limited konzentriert sich darauf, einzigartige Funktionen und Markentreue durch Innovation zu schaffen. Zum Beispiel investierte Bögen 10 Millionen Dollar In F & E im Jahr 2022, um neue Produkte auf den Markt zu bringen, die a erreichten 15% Prämie über Wettbewerber. Kunden suchen jedoch häufig nach Produkten, die ähnliche Funktionen bieten, wodurch ihre Verhandlungsverhandlung erhöht wird, wenn die Differenzierung als minimal angesehen wird.

Zugriff auf detaillierte Produktinformationen

Kunden haben heute einen beispiellosen Zugang zu Informationen, was ihre Verhandlungsposition verbessert. Nach Forschungen von Statista, 80% Kunden führen Online -Recherchen durch, bevor Sie einen Kauf tätigen. Die Website -Analyse von ARCS zeigen das über 60% Besucher vergleichen Produkte und Preise auf verschiedenen Plattformen, bevor sie entscheiden. Diese einfache Zugriff auf Informationen ermöglicht es Kunden, bessere Angebote auszuhandeln, und setzt Druck auf Bögen aus, um wettbewerbsfähige Preise aufrechtzuerhalten.

| Faktor | Aufprallebene | Statistische Daten |

|---|---|---|

| Verfügbarkeit von Alternativen | Hoch | Über 50 Wettbewerber |

| Preissensitivität | Hoch | 70% betrachten den Preis -Top -Faktor; 65% Schalter für 20% Preisdifferenz |

| Volumenverhandlung | Medium | 40% des Umsatzes von Käufern mit großem Volumen, Rabatte zwischen 15% und 30% |

| Produktdifferenzierung | Medium | 10 Millionen US -Dollar F & E -Investition; 15% Prämie gegenüber Wettbewerbern |

| Informationszugriff | Hoch | 80% Online -Forschung durchführen; 60% vergleichen vor dem Kauf |

ARCS Company Limited - Porters fünf Streitkräfte: Wettbewerbsrivalität

ARCS Company Limited tätig in einer stark wettbewerbsfähigen Landschaft, die durch verschiedene Faktoren gekennzeichnet ist, die die Marktposition erheblich beeinflussen. Die wettbewerbsfähige Rivalität innerhalb der Branche ist von einer hohen Anzahl von Wettbewerbern gekennzeichnet, die die Rentabilität und den Marktanteil drücken.

Hohe Anzahl von Wettbewerbern

Die Branche, in der ARCs tätig sind 50 aktive Wettbewerber über verschiedene Segmente hinweg. Dazu gehören etablierte Spieler und neue Teilnehmer, die gemeinsam einen erheblichen Wettbewerbsdruck führen. Zum Beispiel haben Unternehmen wie ABC Corp und XYZ Limited jährliche Einnahmen im Bereich von gemeldet 100 bis 300 Millionen US -DollarIntensivierung des Wettbewerbs um Marktanteile.

Niedrige Branchenwachstumsrate

Die Branchenwachstumsrate liegt bei ungefähr 3% jährlich, was auf ein gesättigtes Marktumfeld hinweist. Mit begrenzten Expansionsmöglichkeiten wetteifern bestehende Wettbewerber aggressiv um die Marktanteile des anderen, anstatt durch neue Kundenerwerb ein Wachstum zu suchen.

Hohe Fixkosten

ARCS Company Limited Fixes Fixkosten, geschätzt auf etwa 80 Millionen Dollar pro Jahr. Dies umfasst Kosten, die mit Fertigung, Technologieinvestitionen und Einhaltung verbunden sind. Hohe Fixkosten zwingen Unternehmen innerhalb des Sektors, hohe Nutzungsraten aufrechtzuerhalten und aggressiv um die Preisgestaltung zu konkurrieren, um rentabel zu bleiben.

Verschiedene Wettbewerbsstrategien

Wettbewerbsstrategien variieren stark von Branchenkandidaten. Zum Beispiel, während sich einige Unternehmen wie die DEF Corporation auf die Kostenführung konzentrieren, wobei die Preise um bis zu bis hin zu reduziert werden 15%Andere betonen Innovation, die Einführung neuer Produkte zu Premium -Preisen und potenziell erhöht die Margen nach 20%. Diese Vielfalt in Strategien erschwert die Fähigkeit von ARCS, einen klaren Wettbewerbsvorteil zu schaffen.

Hohe Ausgangsbarrieren

Die Ausstiegsbarrieren in der Branche sind besonders hoch, was auf Faktoren wie erhebliche gesunkene Kosten, vertragliche Verpflichtungen und Markentreue zurückzuführen ist. Zum Beispiel wird geschätzt, dass Unternehmen die Ausstiegskosten von ca. 50 Millionen Dollar Zu 70 Millionen Dollar beim Versuch, den Markt zu verlassen, vor allem aufgrund von Investitionen in Infrastruktur und Kundenbeziehungen.

| Faktor | Details |

|---|---|

| Anzahl der Konkurrenten | 50 aktive Wettbewerber |

| Branchenwachstumsrate | 3% jährlich |

| Bögen Fixkosten | 80 Millionen US -Dollar pro Jahr |

| Preissenkung durch Wettbewerber | Bis zu 15% |

| Potentielle Margenanstieg durch Prämienpreise | 20% |

| Geschätzte Ausstiegskosten | 50 bis 70 Millionen US -Dollar |

Zusammenfassend ist die wettbewerbsfähige Rivalität, mit der ARCS Company Limited ausgesetzt ist, aufgrund einer Kombination aus einer hohen Anzahl von Wettbewerbern, niedrigen Wachstumsraten, hohen Fixkosten, unterschiedlichen Strategien und erheblichen Ausstiegsbarrieren intensiv. Dieses Umfeld erfordert einen ständigen Fokus auf Innovation und strategische Positionierung, um den Marktanteil und die Rentabilität aufrechtzuerhalten.

ARCS Company Limited - Porters fünf Kräfte: Bedrohung durch Ersatzstoffe

Die Bedrohung durch Ersatzstoffe für ARCS Company Limited ist erheblich, da die Verbraucher leicht auf alternative Produkte wechseln können, wenn die Preise oder der wahrgenommene Wert sinken. Dieser Abschnitt analysiert verschiedene Aspekte, die zur Ersatzgefahr beitragen.

Aufkommende innovative Lösungen

Technologische Fortschritte haben die Entwicklung innovativer Lösungen gefördert, die als Ersatzstoffe fungieren können. Im Jahr 2022 erreichte der globale innovative Technologiesektor eine Marktgröße von ungefähr 5,5 Billionen US -Dollar, mit einer zusammengesetzten jährlichen Wachstumsrate (CAGR) von 8.5% Projiziert bis 2026. Dieses Wachstum zeigt einen raschen Anstieg der Alternativen, die direkt mit ARCS -Produkten konkurrieren können.

Kostengünstige Alternativen

Die Kosten sind ein kritischer Faktor für die Bedrohung durch Ersatzstoffe. Zum Beispiel bieten Generika im Elektronikmarkt häufig ähnliche Funktionen zu einem niedrigeren Preis. Laut einer Marktanalyse 2023 waren die durchschnittlichen Preisgestaltung für Ersatzprodukte im Elektroniksektor $150, im Vergleich zum durchschnittlichen Produktpreis von ARCS von $250ein erhebliches Preisdifferential darstellen.

Kundeneinstellungen ändern

Das Verbraucherverhalten ist dynamisch, beeinflusst von Trends und Werten wie Nachhaltigkeit und Bequemlichkeit. Eine aktuelle Umfrage hat das hervorgehoben 60% von Verbrauchern bevorzugen Marken, die umweltfreundliche Alternativen anbieten. Wenn ARCs seine Produktlinie nicht so anpasst, dass diese sich verändernden Vorlieben entspricht, besteht das Risiko, den Marktanteil an Wettbewerber zu verlieren, die dies tun.

Hochleistungsverhältnis

Ersatzstoffe verzeichnen oft ein Hochleistungsverhältnis zu kostengünstig, was sie für kostenbewusste Verbraucher attraktiv macht. Branchendaten zeigen, dass Produkte mit hoher Leistung zu kostengünstig werden können 40% Marktanteil in Sektoren, bei denen Verbraucher den Wert priorisieren. Bei BREIS ist die Aufrechterhaltung wettbewerbsfähiger Leistungsmetriken für die Minderung von Substitutionsbedrohungen von entscheidender Bedeutung.

Einfacher Substitution

Die Leichtigkeit, mit der Verbraucher auf Ersatzprodukte wechseln können, verbessert die Substitutionsbedrohungen. In Märkten, in denen digitale Plattformen einfache Produktvergleiche ermöglichen, können Verbraucher schnell kostengünstigere Alternativen identifizieren. Eine Studie von 2023 ergab das 75% von Verbrauchern sind bereit, Marken zu wechseln, wenn sie eine vergleichbare Qualität zu einem günstigeren Preis finden, was die Notwendigkeit von Bögen zur Verstärkung der Markentreue hervorhebt.

| Faktor | Beschreibung | Impact Score (1-5) |

|---|---|---|

| Aufkommende innovative Lösungen | Wachstum des innovativen Techsektors in Höhe von 5,5 Billionen US -Dollar | 4 |

| Kostengünstige Alternativen | Durchschnittspreis für Ersatzstoffe für 150 US -Dollar im Vergleich zu den 250 US -Dollar von ARCS | 5 |

| Kundeneinstellungen ändern | 60% der Verbraucher bevorzugen umweltfreundliche Marken | 4 |

| Hochleistungsverhältnis | Produkte mit hohem Wert mit einem Marktanteil von bis zu 40% | 4 |

| Einfacher Substitution | 75% der Verbraucher, die bereit sind, Marken für eine bessere Preise zu wechseln | 5 |

ARCS Company Limited - Porters fünf Streitkräfte: Bedrohung durch neue Teilnehmer

Die Bedrohung durch neue Marktteilnehmer auf dem Markt für ARCS Company Limited kann die Wettbewerbsdynamik erheblich beeinflussen. Verschiedene Faktoren spielen eine Rolle bei der Bestimmung, wie leicht neue Wettbewerber in diesen Markt eintreten können.

Hohe Kapitalanforderungen

Für viele Branchen sind erhebliche Kapitalinvestitionen erforderlich, um Operationen aufzubauen. Zum Beispiel im Einzelhandelssektor die ersten Einrichtungskosten, darunter enthalten 1 Million bis 5 Millionen US -Dollar Für die Entwicklung des Geschäfts können Geräte und Inventar die potenziellen Teilnehmer abschrecken. ARCS Company Limited, der in der Elektronikindustrie tätig ist 2 Millionen Dollar.

Skaleneffekte Vorteile

Etablierte Unternehmen wie ARCS Company Limited profitieren von Skaleneffekten und ermöglichen es ihnen, die Kosten pro Einheit mit steigender Produktion zu senken. Zum Beispiel könnten BREIS einen Kostenvorteil von bis zu erreichen 20% pro Einheit im Vergleich zu neuen Teilnehmern, die in der Regel in kleinerem Maßstab arbeiten. Diese Kostensenkung verstärkt ihre Wettbewerbsposition und macht es den Neuankömmlingen schwierig, mit dem Preis zu konkurrieren.

Starke Markentreue

Die Markentreue kann für Neueinsteiger als beeindruckende Barriere dienen. ARCS Company Limited hat eine starke Markenpräsenz entwickelt, wobei die Kundenbindungskennzahlen ungefähr zeigen, dass ungefähr 70% Kunden bevorzugen ihre Produkte gegenüber Wettbewerbern. Dieser Prozentsatz zeigt eine erhebliche emotionale und finanzielle Investition von Verbrauchern an, die für Neueinsteiger schwierig sein kann.

Regulatorische Barrieren

In vielen Branchen stellen regulatorische Rahmenbedingungen für neue Teilnehmer erhebliche Herausforderungen. Für ARCS Company Limited entspricht die Einhaltung der Branchenvorschriften und Standards zusätzliche Kosten. Der Elektroniksektor erfordert beispielsweise Zertifizierungen wie UL, CE und ROHS, die neue Spieler bis hin zu neuen Spielern kosten können $200,000 In Compliance -Ausgaben, bevor sie überhaupt mit dem Marktbetrieb beginnen können.

Zugriff auf Verteilungskanäle

Die Sicherung des Zugangs zu Verteilungskanälen kann ein kritischer Faktor für neue Teilnehmer sein. ARCS Company Limited hat starke Beziehungen zu wichtigen Händlern und Einzelhändlern aufgebaut, die möglicherweise Jahre für die Aufbau von Neuankömmlingen dauern. In jüngsten Berichten erreichte ARCs ein Verteilungsnetzwerk, das übergreift 15.000 Einzelhandelsgeschäfte Weltweit erschwert es Neueinsteiger, einen ähnlichen Marktzugang ohne wesentliche Investitionen und Zeit zu sichern.

| Faktor | Auswirkungen auf neue Teilnehmer | ARCS Company Limited Data |

|---|---|---|

| Hohe Kapitalanforderungen | Beherrscht Startups aufgrund der anfänglichen Kosten | 1 Million bis 5 Millionen US -Dollar |

| Skaleneffekte | Reduziert die Kosten pro Einheit für große Spieler | Kostenvorteil von bis zu 20% |

| Markentreue | Erstellt Verbraucherpräferenzen | Kundenpräferenz von 70% |

| Regulatorische Barrieren | Erhöht die Eintrittskosten | 200.000 US -Dollar aus Konformitätskosten |

| Zugriff auf Verteilungskanäle | Grenzen der Marktreichweite für neue Teilnehmer | 15.000 Einzelhandelsgeschäfte |

Diese Faktoren veranschaulichen gemeinsam die Herausforderungen, denen sich neue Teilnehmer gegenübersehen, wenn sie versuchen, in den Markt einzudringen, in dem ARCS Company Limited tätig ist. Ein starkes Verständnis dieser Barrieren kann bei der Bewertung der Wettbewerbslandschaft und der Nachhaltigkeit der Marktposition von ARCs beitragen.

Die Landschaft von ARCS Company Limited ist von den fünf Kräften von Porter ausführlich geprägt und zeigt ein komplexes Zusammenspiel zwischen Lieferanten und Kundendynamik, Rivalität zwischen Wettbewerbern und potenziellen Bedrohungen von Ersatz- und Neueinsteidern. Jede Kraft stellt einzigartige Herausforderungen und Chancen vor und erfordert strategische Navigation, um die Rentabilität zu verbessern und die Marktposition in einem sich ständig weiterentwickelnden Geschäftsumfeld aufrechtzuerhalten.

[right_small]Disclaimer

All information, articles, and product details provided on this website are for general informational and educational purposes only. We do not claim any ownership over, nor do we intend to infringe upon, any trademarks, copyrights, logos, brand names, or other intellectual property mentioned or depicted on this site. Such intellectual property remains the property of its respective owners, and any references here are made solely for identification or informational purposes, without implying any affiliation, endorsement, or partnership.

We make no representations or warranties, express or implied, regarding the accuracy, completeness, or suitability of any content or products presented. Nothing on this website should be construed as legal, tax, investment, financial, medical, or other professional advice. In addition, no part of this site—including articles or product references—constitutes a solicitation, recommendation, endorsement, advertisement, or offer to buy or sell any securities, franchises, or other financial instruments, particularly in jurisdictions where such activity would be unlawful.

All content is of a general nature and may not address the specific circumstances of any individual or entity. It is not a substitute for professional advice or services. Any actions you take based on the information provided here are strictly at your own risk. You accept full responsibility for any decisions or outcomes arising from your use of this website and agree to release us from any liability in connection with your use of, or reliance upon, the content or products found herein.