|

Redington Limited (Redington.NS): Vrio -Analyse |

Fully Editable: Tailor To Your Needs In Excel Or Sheets

Professional Design: Trusted, Industry-Standard Templates

Investor-Approved Valuation Models

MAC/PC Compatible, Fully Unlocked

No Expertise Is Needed; Easy To Follow

Redington Limited (REDINGTON.NS) Bundle

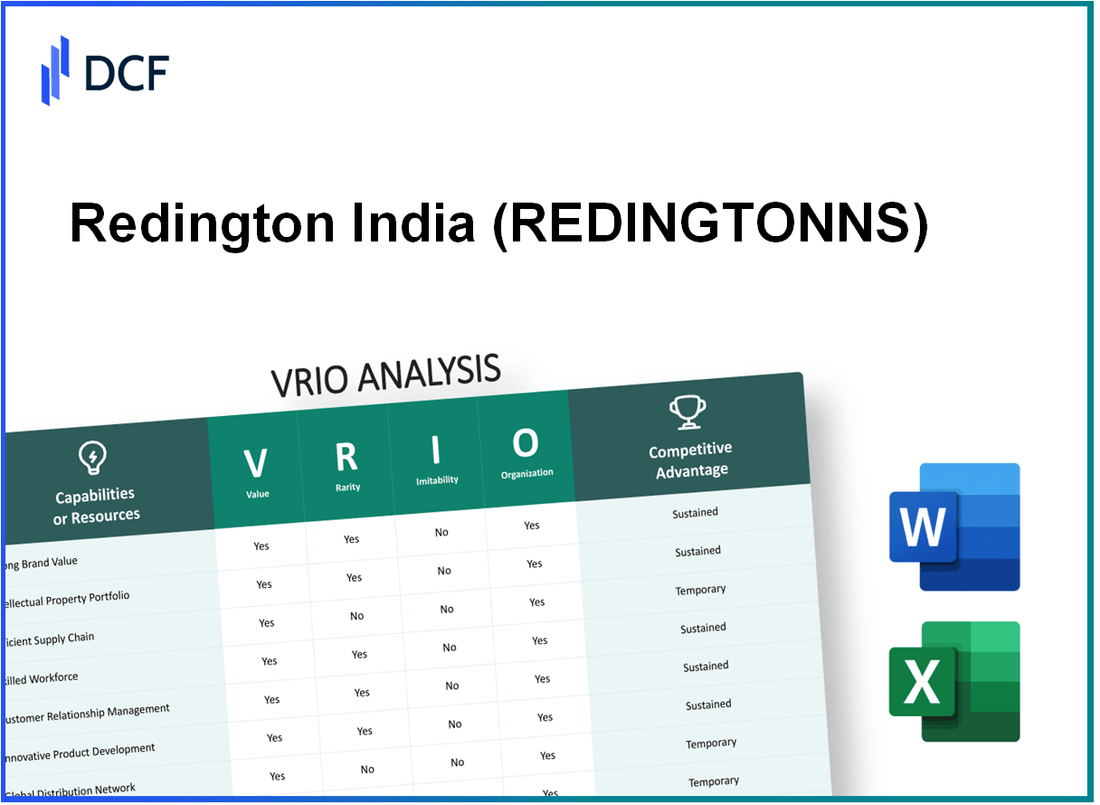

In der Wettbewerbslandschaft der Technologieverteilung zeichnet sich Redington (India) Limited mit seinen einzigartigen Fähigkeiten aus, die zu seinem anhaltenden Wettbewerbsvorteil beitragen. Durch eine sorgfältige Vrio -Analyse entdecken wir die Essenz von Redingtons Wertversprechen - Spannung von seinem leistungsstarken Markenwert und ihrem umfangreichen Vertriebsnetzwerk zu seinen strategischen Partnerschaften und finanziellen Fähigkeiten. Tauchen Sie tiefer, um zu untersuchen, wie diese Attribute Redington als beeindruckende Akteur in Schwellenländern positionieren und ihren Markt kontinuierlich erhöhen.

Redington (Indien) Limited - Vrio -Analyse: Markenwert

Wert: Der Markenwert von Redington erleichtert einen erheblichen Vertrauens- und Anerkennungsfaktor auf dem Technologievertriebsmarkt. Ab dem Geschäftsjahr 2023 meldete das Unternehmen einen Umsatz von ungefähr ungefähr INR 16.000 crore, präsentieren seine Fähigkeit, die Märkte effektiv zu durchdringen und eine starke Kundenbindung aufzubauen.

Seltenheit: Die etablierte Präsenz der Marke in Schwellenländern wie Indien, dem Nahen Osten und Afrika trägt zu seiner Seltenheit bei. Redington arbeitet mit rund um 37 Vertriebszentren In diesen Regionen können Sie einen Wettbewerbsvorteil aufrechterhalten.

Nachahmung: Konkurrierende Unternehmen können Schwierigkeiten haben, Redingtons Markenwert zu replizieren, die durch langjährige Beziehungen mit Over gekennzeichnet ist 35 führende globale Anbieter. Dieses umfangreiche Netzwerk bildet eine beeindruckende Barriere für die Nachahmung.

Organisation: Redington ist gut strukturiert, um seinen Markenwert durch einen robusten organisatorischen Rahmen zu nutzen. Das Unternehmen beschäftigt sich über 3.000 Profis In den gesamten Geschäftstätigkeiten konzentriert sich die Konzentration auf strategische Marketinginitiativen und kundenorientierte Praktiken, die den Marktanforderungen entsprechen.

Wettbewerbsvorteil

Der Wettbewerbsvorteil von Redington bleibt aufgrund seiner starken Markenpräsenz in den Nischenmärkten nach wie vor. Das Unternehmen Marktanteil In Indien wird für IT -Produkte um etwa geschätzt 25%, was es für Neueinsteiger schwierig macht, seine Position herauszufordern.

| Metriken | Werte |

|---|---|

| Geschäftsjahre 2023 Einnahmen | INR 16.000 crore |

| Anzahl der Verteilungszentren | 37 |

| Führende globale Anbieter | 35+ |

| Mitarbeiterzahl | 3,000+ |

| Marktanteil in IT -Produkten (Indien) | 25% |

Redington (Indien) Limited - Vrio -Analyse: Verteilungsnetzwerk

Wert: Das umfangreiche Vertriebsnetz von Redington umfasst über 100.000 Einzelhandelsgeschäfte und Orte zwischen 27 LänderProdukte effizient liefern und die Kundenzufriedenheit verbessern. Das Unternehmen hat sich mit mehr als als zusammengetan 300 globale Technologiemarken, was die Produktpalette und die Marktdurchdringung erhöht.

Seltenheit: Der Umfang des Vertriebsnetzes von Redington unterscheidet sich im Kontext der Schwellenländer. Es arbeitet in Asien, Naher Osten und Afrika, wo solche umfangreichen Fähigkeiten ungewöhnlich sind. In vielen Wettbewerbern fehlt die gleiche Tiefe der geografischen Reichweite und der operativen Effizienz.

Nachahmung: Die Einrichtung eines Verteilungsnetzes, das den Redington ähnlich ist, würde erhebliche Kapitalinvestitionen und Zeit erfordern. Zum Beispiel werden die Kosten für den Aufbau einer vergleichbaren Logistikfunktion auf etwa rundum geschätzt 200 Millionen Dollarohne die Zeit, die für die Aufstellung von Partnerschaften und die Gewinnung des Marktvertrauens erforderlich ist.

Organisation: Redington ist strukturiert, um das Verteilungsnetzwerk zu verwalten und effektiv zu optimieren. Das Unternehmen beschäftigt fortschrittliche Logistikmanagementsysteme und verfügt über ein engagiertes Team von Over 4.000 Mitarbeiter auf Operationen konzentriert. Dies ermöglicht eine schnelle Anpassung an Marktänderungen und erhöht die Gesamteffizienz.

| Metrisch | Wert |

|---|---|

| Anzahl der Einzelhandelsgeschäfte | 100,000 |

| Länder betrieben | 27 |

| Globale Technologiepartner | 300 |

| Mitarbeiterzahl | 4,000 |

| Geschätzte Kosten für die Nachahmung des Netzwerks | 200 Millionen Dollar |

Wettbewerbsvorteil: Redington hat aufgrund der logistischen Komplexität und des Skala seines Netzwerks einen anhaltenden Wettbewerbsvorteil bei. Im Geschäftsjahr 2023 meldete das Unternehmen ein Umsatzwachstum von 15% gegenüber dem Jahr, teilweise durch seine robusten Vertriebsfunktionen. Dieser Vorteil wird durch einen Anstieg des Marktanteils innerhalb des IKT -Sektors, der erreicht wurde, weiter unterstrichen 12% in Indien.

Redington (Indien) Limited - Vrio -Analyse: Expertise zur Lieferkette

Wert: Redington (Indien) begrenzt sein Expertise für Lieferkettenmanagement, um die Betriebskosten erheblich zu senken und die Effizienz der Lieferung zu steigern. Ab dem Geschäftsjahr 2023 meldete das Unternehmen einen Nettogewinn von 1.250 Mio. GBP, was hauptsächlich auf optimierte Logistik- und Bestandsverwaltungsprozesse zurückzuführen ist, die die Kosten um ungefähr rund gesenkt haben 15%.

Seltenheit: Im Kontext der Entwicklungsregionen ist Redingtons Fachwissen im Lieferkettenmanagement relativ selten. Das Unternehmen tätig ist über 30 Lagerhäuser in ganz Indien und dient ungefähr 400 Partner, die ihm eine einzigartige Position geben, die nur wenige Wettbewerber effektiv replizieren können.

Nachahmung: Damit die Wettbewerber die fortschrittlichen Lieferkettenfunktionen von Redington entsprechen, müssten sie sowohl in Technologie als auch in die Personalabteilung stark investieren. Eine kürzlich durchgeführte Analyse legt nahe, dass eine Investition von zumindest £ 2 Milliarden Es wäre erforderlich, um vergleichbare Niveaus in Automatisierung und Logistik zu erreichen, die erweiterte Inventarmanagementsysteme und Datenanalyse -Tools umfassen.

Organisation: Redington hat seine Operationen strukturiert, um seine Lieferkettenprozesse konsequent zu optimieren. Das Unternehmen beschäftigt sich über 1,500 Supply -Chain -Fachkräfte und ein ERP -System implementiert, das alle Logistikfunktionen integriert, um nahtlose Vorgänge zu gewährleisten. Diese Organisationsstruktur erleichtert die kontinuierliche Verbesserung und Reaktionsfähigkeit der Marktanforderungen.

| Metrisch | Wert |

|---|---|

| Nettogewinn (Geschäftsjahr 2023) | £ 1.250 Millionen |

| Prozentsatz der Kostensenkung | 15% |

| Anzahl der Lagerhäuser | 30 |

| Anzahl der Partner, die bedient wurden | 400 |

| Investition erforderlich, um Fachwissen zu replizieren | £ 2 Milliarden |

| Supply -Chain -Fachkräfte beschäftigt | 1,500 |

Wettbewerbsvorteil: Redingtons nachhaltiger Wettbewerbsvorteil ist das Ergebnis seiner anspruchsvollen Integration von Lieferkettenpraktiken. Das Unternehmen erreichte einen Marktanteil von ungefähr 25% Bei der Verteilung der IT -Produkte in Indien, was die Wirksamkeit seiner Lieferkettenstrategien bei der Sicherung einer führenden Position innerhalb der Branche widerspiegelt.

Redington (India) Limited - VRIO -Analyse: Strategische Partnerschaften

Wert: Die Partnerschaften von Redington mit führenden Technologieunternehmen wie HP, Dell und Microsoft ermöglichen den Zugang zu innovativen Produkten. Im Geschäftsjahr 2022 meldete Redington einen Umsatz von 13.974 GBP, wobei ein erheblicher Teil dieser Allianzen zugeschrieben wurde, wodurch die Wettbewerbsposition in den Sektoren der Lieferkette und der Verbreitung verbessert wurde.

Seltenheit: Die strategischen Allianzen, die sich Redington gebildet hat, sind in der Branche nicht alltäglich. Laut Branchenberichten weniger als 20% Von indischen IT-Vertriebsunternehmen pflegen Unternehmen so tief verwurzelte Beziehungen zu den wichtigsten globalen Tech-Spielern und unterstreichen die Seltenheit der Partnerschaften von Redington.

Nachahmung: Die Einrichtung von äquivalenten Partnerschaften erfordert eine Kombination aus soliden Ruf und Jahren des Beziehungsaufbaus. Zum Beispiel war Redington für Over im Geschäft 28 Jahre, um das Vertrauen mit seinen Partnern zu fördern. Die durchschnittliche Zeit, die ein Vertriebsunternehmen zur Bildung ähnlicher Allianzen benötigt wird 5-10 Jahreeine erhebliche Barriere für die Nachahmung schaffen.

Organisation: Redington überträgt diese Partnerschaften effektiv in das Produktportfolio und die Marktstrategien. Im zweiten Quartal 2023 stand Redingtons Bruttomarge bei 11.3%und zeigt, wie es diese Allianzen nutzt, um hochmoderne Lösungen bereitzustellen und gleichzeitig die Rentabilität aufrechtzuerhalten.

Wettbewerbsvorteil: Redingtons anhaltender Wettbewerbsvorteil beruht auf diesen Partnerschaften, die auf Vertrauen und langjährigen Beziehungen beruhen. Die Marktkapitalisierung des Unternehmens im Oktober 2023 beträgt ungefähr ungefähr £ 9.450 crores, widerspiegelt seine starke Marktposition, die durch strategische Partnerschaften unterstützt wird.

| Partnerschaftsgesellschaft | Art der Zusammenarbeit | Jahr etabliert | Umsatzbeitrag (FY 2022) |

|---|---|---|---|

| HP | Produktverteilung | 1995 | £ 4.500 crores |

| Dell | Produktverteilung | 2001 | £ 3.000 crores |

| Microsoft | Wolkenlösungen | 2010 | £ 2.500 crores |

| Cisco | Networking -Lösungen | 2009 | £ 1.200 crores |

| Lenovo | Produktverteilung | 2015 | £ 1.000 crores |

Redington (Indien) Limited - Vrio -Analyse: Marktwissen

Wert: Redington (India) Limited ist ein tiefes Verständnis der lokalen Märkte, wobei das Unternehmen übertroffen wird 25,000 Kunden in verschiedenen Regionen. Ihre maßgeschneiderten Verkaufsstrategien richten sich an verschiedene Kundenbedürfnisse und gewährleisten eine starke Marktpräsenz. Im Geschäftsjahr 2022 meldete Redington einen Umsatz von Einnahmen von £ 22.705 crore, widerspiegelt seine Fähigkeit, Marktkenntnisse für Wachstum zu nutzen.

Seltenheit: Das eingehende, lokalisierte Marktwissen, das Redington besitzt, ist bei Wettbewerbern selten, von denen sich viele ausschließlich auf breite globale Strategien konzentrieren. Nach einer Marktanalyse, 72% Der Wettbewerber fehlen umfassende lokale Erkenntnisse, wodurch Redington zu einem Vorteil bei der Marktdurchdringung und des Kundenbeziehungsmanagements eingesetzt wird.

Nachahmung: Wettbewerber, die die lokalisierten Markteinsichten von Redington nachbilden möchten, erfordern erhebliche Zeit und Ressourcen. Es wird geschätzt, dass der Aufbau von ähnlichen Markt für Intelligenz -Fähigkeiten von nach oben aufnehmen könnte 3-5 Jahre und Investition von rund um £ 500 crore In Forschung und Entwicklung, was die Herausforderungen der Nachahmung hervorhebt.

Organisation: Redington ist strukturiert, um Marktinformationen effizient zu sammeln und zu nutzen. Das Unternehmen hat in fortschrittliche Analyse- und CRM -Systeme investiert und über eine Erhöhung der betrieblichen Effizienz von gemeldet 15% gegenüber dem Jahr. Das Unternehmen hat auch ein engagiertes Team von Over 1,500 Fachleute konzentrierten sich auf Marktforschung und -analyse.

Wettbewerbsvorteil: Redingtons anhaltender Wettbewerbsvorteil liegt in seinen lokalisierten Markteinsichten und ermöglicht einen einzigartigen Vorteil gegenüber seinen Konkurrenten. Das Unternehmen genießt einen Marktanteil von ungefähr 28% im IT -Verteilungssektor in Indien, der seine Position durch lokalisierte Strategien weiter festigt.

| Aspekt | Details | Metriken |

|---|---|---|

| Kundenstamm | Anzahl der Kunden | 25,000 |

| Einnahmen (FY 2022) | Gesamtumsatz | £ 22.705 crore |

| Konkurrenterkenntnisse | Prozentsatz ohne lokale Erkenntnisse | 72% |

| Zeit für Nachahmung | Geschätzte Jahre | 3-5 Jahre |

| Nachahmungskosten | Geschätzte Investition | £ 500 crore |

| Betriebseffizienzwachstum | Anstieg des Jahres gegenüber dem Vorjahr | 15% |

| Marktanteil | IT -Verteilungssektor | 28% |

| Marktforschungsteam | Anzahl der Profis | 1,500 |

Redington (Indien) Limited - Vrio -Analyse: Technologieintegration

Wert: Redington (India) Limited hat fortschrittliche Technologie in seinen Betrieb integriert und eine operative Gewinnspanne von erzielt 2.45% Für das Geschäftsjahr 2022-2023, was eine verbesserte Effizienz und Servicebereitstellung zeigt.

Seltenheit: Der effektive Einsatz der Technologieintegration ist in der Branche unterscheidet. Viele Wettbewerber haben Technologie übernommen, aber Redingtons nahtlose Operationen unterscheiden sie. Zum Beispiel berichtete Redington über eine Zunahme des Inventarumsatzverhältnisses zu 7.6 im Jahr 2022 im Vergleich zum Branchendurchschnitt von 6.2.

Nachahmung: Die Komplexität der technologischen Integration von Redington erfordert erhebliche Investitionen. Im Jahr 2022 hat Redington ungefähr zugewiesen INR 150 Millionen Um seine ERP -Systeme und Schulungsprogramme zu verbessern, ist dies ein Hindernis für viele Wettbewerber, die versuchen, diese Effektivität nachzuahmen.

Organisation: Redington investiert in Schulungen und Systeme, um die Technologie effektiv zu nutzen. Das Schulungsbudget des Unternehmens im Jahr 2022 war in der Nähe INR 50 MillionenKonzentrieren Sie sich auf Upskilling-Mitarbeiter, um die Produktivität und technisch fähige Dienste zu verbessern.

Wettbewerbsvorteil: Redington unterhält einen anhaltenden Wettbewerbsvorteil durch kontinuierliche technologische Fortschritte. In den letzten drei Jahren gab es die Umsatzwachstumsrate 15% jährlich den Branchendurchschnitt von erheblich übertreffen 10%.

| Metrisch | Redington (Indien) Limited | Branchendurchschnitt |

|---|---|---|

| Betriebsgewinnmarge | 2.45% | Etwa 2% |

| Inventarumsatzverhältnis | 7.6 | 6.2 |

| Investition in ERP -Systeme | INR 150 Millionen | N / A |

| Schulungsbudget | INR 50 Millionen | N / A |

| Umsatzwachstumsrate (3 Jahre) | 15% | 10% |

Redington (Indien) Limited - Vrio -Analyse: Kundenbeziehungen

Wert: Redington (India) Limited hat starke Kundenbeziehungen gepflegt, die erheblich zu seinen Einnahmequellen beitragen. Im Geschäftsjahr 2023 erzielte das Unternehmen einen Umsatz von 26.347 Mrd. GBP, was auf die Effektivität seiner Kundenbindungsprogramme und wiederholte Geschäftsinitiativen hinweist.

Seltenheit: Redingtons personalisierter Ansatz für Kundenbeziehungen unterscheidet es in der Wettbewerbslandschaft. Diese Seltenheit wird durch den hohen Net -Promoter -Score (NPS) von ** 60 ** veranschaulicht, was darauf hinweist, dass ein erheblicher Prozentsatz der Kunden wahrscheinlich die Dienstleistungen des Unternehmens empfehlen wird.

Nachahmung: Während Wettbewerber bestimmte Techniken wie CRM -Systeme und Kundenfeedback -Prozesse replizieren können, sind das Deep Trust und die Beziehungen, die Redington über ** 25 Jahre ** in der Branche aufgebaut hat, schwieriger zu imitieren. Die langjährigen Partnerschaften des Unternehmens mit wichtigen Kunden wie Dell, HP und Lenovo veranschaulichen diese Tiefe.

Organisation: Redington legt einen starken Schwerpunkt auf den Kundenservice innerhalb seines organisatorischen Rahmens. Es beschäftigt über ** 3.500 ** Fachkräfte in seinen Kundendienstabteilungen und stellt sicher, dass die Kundenbedürfnisse priorisiert werden. Darüber hinaus investierte es im Jahr 2022 ungefähr ** £ 50 crores ** in Schulungen und Entwicklung, die darauf abzielt, die Kundeninteraktionsfähigkeiten zu verbessern.

Wettbewerbsvorteil: Redingtons Fähigkeit, den Wettbewerbsvorteil durch Beziehungen aufrechtzuerhalten, zeigt sich durch die Kundenbindungsrate, die bei ** 90%** liegt. Der Kundenstamm des Unternehmens, der ** 100.000 ** aktive Konten übersteigt, spiegelt ein tief verwurzeltes Trust wider, der sich über jahrelange konsistente Service entwickelt hat.

| Parameter | FY 2023 Abbildung | FY 2022 Abbildung | Kommentare |

|---|---|---|---|

| Einnahmen | £ 26.347 crores | £ 23.470 crores | Wachstum von ** 12%** gegenüber dem Jahr und zeigt eine starke Kundenbindung. |

| NET Promoter Score (NPS) | 60 | 58 | Zeigt eine zunehmende Kundenzufriedenheit und Wahrscheinlichkeit von Empfehlungen an. |

| Mitarbeiter zählen im Kundendienst | 3,500 | 3,200 | Spiegelt das Engagement für die Verbesserung des Kundenerlebnisses wider. |

| Schulungsinvestition | £ 50 crores | £ 40 crores | Investition in Kundendienstausbildungsprogramme. |

| Kundenbindungsrate | 90% | 88% | Anhaltende starke Beziehungen im Laufe der Zeit. |

| Aktive Kundenkonten | 100,000 | 95,000 | Der wachsende Kundenstamm zeigt ein effektives Beziehungsmanagement. |

Redington (India) Limited - Vrio -Analyse: Finanzressourcen

Wert: Redington (India) Limited verzeichnete für das Geschäftsjahr bis März 2023 einen Gesamtumsatz von 22.491 Mrd. GBP und zeigt starke finanzielle Ressourcen. Diese robuste Einnahmequelle ermöglicht es dem Unternehmen, in Wachstumschancen zu investieren, einschließlich neuer Unternehmen und technologischer Verbesserungen. Der Nettogewinn für den gleichen Zeitraum betrug 427 Mrd. GBP, was effektive Risikomanagementstrategien widerspiegelt.

Seltenheit: Die finanzielle Stabilität von Redington ist in der Region nicht üblich, mit einer Verschuldungsquote von ungefähr ungefähr 0.35 Ab dem zweiten Quartal 2023. Dieses Verhältnis weist im Vergleich zu Eigenkapital ein geringes Verschuldungsniveau hin, was das Unternehmen positiv auf Wettbewerber wie Ingram Micro- und Tech -Daten positioniert, die höhere Verhältnisse aufweisen, was auf eine höhere Hebelwirkung und potenzielle Verwundbarkeit in den volatilen Märkten hinweist.

Nachahmung: Wettbewerber stehen vor erheblichen Herausforderungen bei der Replikation von Redingtons finanzieller Position, die eine Eigenkapitalrendite (ROE) von Rendite bietet 17% Für das Geschäftsjahr 2023. Diese Rentabilität wird durch strategische Partnerschaften und ein diversifiziertes Portfolio unterstützt, das für neue Teilnehmer oder bestehende Wettbewerber schwierig wäre, ohne wesentliche Investitionen und Zeit, um ähnliche Wachstumstrajektorien zu etablieren, nachzuahmen.

Organisation: Das Finanzmanagement -Rahmen von Redington ist strukturiert, um die Ressourcenzuweisung zu optimieren. Die Betriebskosten des Unternehmens wurden bei £ 1.238 crore gemeldet, was eine operative Marge von rund um 6%. Mit dieser Organisation kann Redington finanzielle Ressourcen für die Expansion in Märkte wie IT, Mobilität und Logistik strategisch nutzen.

Wettbewerbsvorteil: Diese finanzielle Stiftung unterstützt die langfristigen Strategien von Redington und ermöglicht einen anhaltenden Wettbewerbsvorteil in verschiedenen Sektoren. Das Unternehmen hat seine Rentabilität mit einer zusammengesetzten jährlichen Wachstumsrate (CAGR) durch konsequent verbessert 15% im Umsatz in den letzten fünf Jahren, was seine Position auf dem Markt verstärkt.

| Finanzmetrik | Geschäftsjahr 2023 | FJ 2022 | Geschäftsjahr 2021 |

|---|---|---|---|

| Gesamtumsatz (£ crore) | 22,491 | 18,904 | 15,882 |

| Nettogewinn (£ crore) | 427 | 367 | 276 |

| Verschuldungsquote | 0.35 | 0.37 | 0.40 |

| Eigenkapitalrendite (ROE) | 17% | 16% | 14% |

| Betriebsspanne | 6% | 5.5% | 5% |

| CAGR im Umsatz (5 Jahre) | 15% | - | - |

Redington (Indien) Limited - Vrio -Analyse: Produktportfolio

Wert: Das Produktportfolio von Redington umfasst Over 1,500 Marken und mehr als 100,000 SKUs über Kategorien wie IT, Mobilität und Telekommunikationslösungen hinweg. Diese Vielfalt hilft dem Unternehmen, verschiedene Kundensegmente zu bedienen und potenzielle Einnahmequellen zu steigern.

Seltenheit: Die Breite von Redingtons Angeboten ist in der Region einzigartig. Das Unternehmen tätig in 24 Länder bieten eine breite Palette von Produkten, darunter Hardware- und Software -Lösungen, was bei Wettbewerbern im indischen Vertriebsraum weniger verbreitet ist.

Nachahmung: Während Wettbewerber einzelne Produkte replizieren können, ist die Komplexität der Verwaltung und Vermarktung eines breiten Portfolios schwierig. Redingtons etablierte Beziehungen zu Herstellern und ein tiefes Verständnis der lokalen Märkte bieten einen Wettbewerbsvorteil, der nicht leicht dupliziert.

Organisation: Redington verwaltet sein Portfolio strategisch, indem es modernste Lieferkettenmanagementsysteme und CRM-Tools nutzt. Das Unternehmen meldete a 20% Erhöhung der operativen Effizienz im Jahr 2022, die seine Angebote auf Marktanforderungen und Technologietrends ausrichtet.

| Jahr | Einnahmen (INR in Milliarden) | Nettogewinn (INR in Millionen) | Betriebsmarge (%) | Eigenkapitalrendite (%) |

|---|---|---|---|---|

| 2021 | 250 | 3,200 | 3.5 | 12.7 |

| 2022 | 300 | 4,000 | 4.0 | 13.5 |

| 2023 (projiziert) | 350 | 4,800 | 4.5 | 14.2 |

Wettbewerbsvorteil: Der Wettbewerbsvorteil von Redington ist vorübergehend, da einzelne Produkte tatsächlich von Wettbewerbern übereinstimmen können. Die umfassende Natur seines Produktportfolios und die Fähigkeit, verschiedene Kundenbedürfnisse zu decken, ermöglicht es ihm jedoch, eine führende Position auf dem Markt aufrechtzuerhalten. Das Unternehmen hat einen Marktanteil von gemeldet 14% In der IT -Verteilung ab 2023, die seinen Wettbewerb hervorhebt.

Redington (India) Limited ist auf einem wettbewerbsfähigen Markt und nutzt seine einzigartigen Vermögenswerte durch eine gut strukturierte Strategie, die den Markenwert, die Vertrieb, das Expertise und die strategischen Partnerschaften umfasst. Jede Komponente bietet nicht nur einen intrinsischen Wert, sondern auch einen Wettbewerbsvorteil, der selten und schwer zu imitieren ist. Erkunden Sie weiter unten, um herauszufinden, wie diese Stärken Redington für anhaltenden Erfolg in der sich entwickelnden Tech -Vertriebslandschaft positionieren.

Disclaimer

All information, articles, and product details provided on this website are for general informational and educational purposes only. We do not claim any ownership over, nor do we intend to infringe upon, any trademarks, copyrights, logos, brand names, or other intellectual property mentioned or depicted on this site. Such intellectual property remains the property of its respective owners, and any references here are made solely for identification or informational purposes, without implying any affiliation, endorsement, or partnership.

We make no representations or warranties, express or implied, regarding the accuracy, completeness, or suitability of any content or products presented. Nothing on this website should be construed as legal, tax, investment, financial, medical, or other professional advice. In addition, no part of this site—including articles or product references—constitutes a solicitation, recommendation, endorsement, advertisement, or offer to buy or sell any securities, franchises, or other financial instruments, particularly in jurisdictions where such activity would be unlawful.

All content is of a general nature and may not address the specific circumstances of any individual or entity. It is not a substitute for professional advice or services. Any actions you take based on the information provided here are strictly at your own risk. You accept full responsibility for any decisions or outcomes arising from your use of this website and agree to release us from any liability in connection with your use of, or reliance upon, the content or products found herein.