|

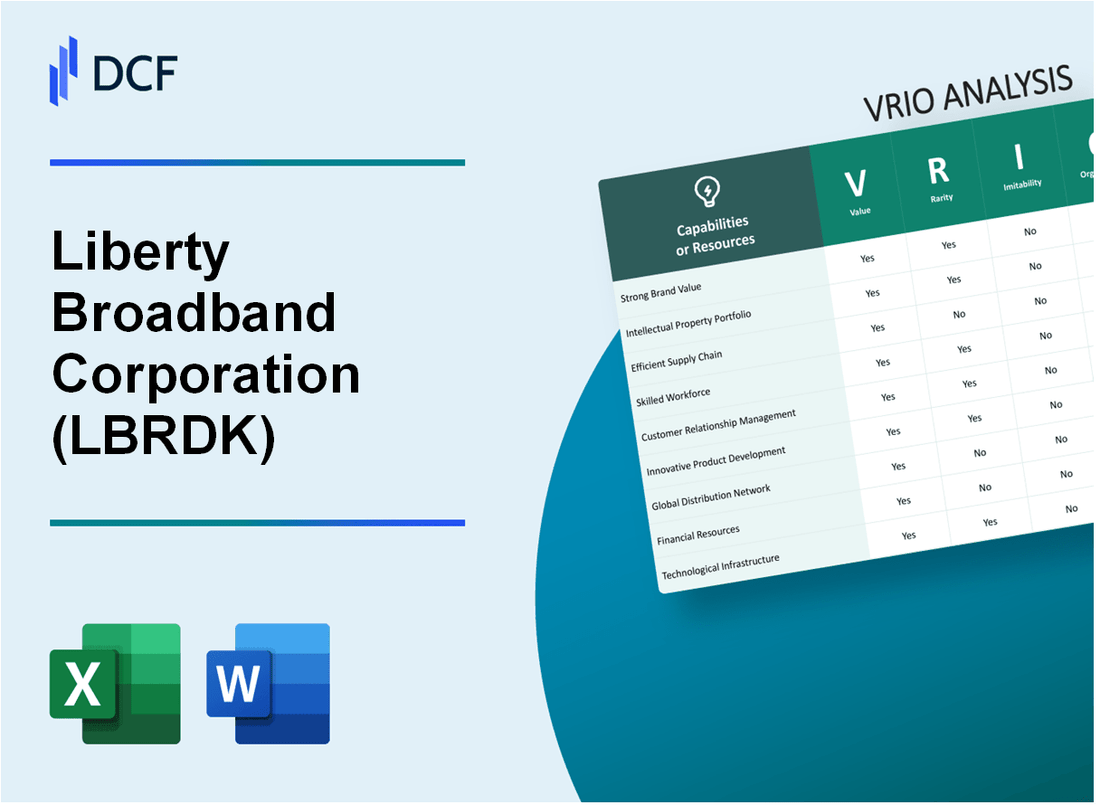

Liberty Broadband Corporation (LBRDK): Análisis VRIO [Actualizado en enero de 2025] |

Completamente Editable: Adáptelo A Sus Necesidades En Excel O Sheets

Diseño Profesional: Plantillas Confiables Y Estándares De La Industria

Predeterminadas Para Un Uso Rápido Y Eficiente

Compatible con MAC / PC, completamente desbloqueado

No Se Necesita Experiencia; Fáciles De Seguir

Liberty Broadband Corporation (LBRDK) Bundle

En el panorama dinámico de las inversiones de medios y tecnología, Liberty Broadband Corporation (LBRDK) surge como una potencia estratégica, ejerciendo una mezcla extraordinaria de experiencia financiera, asociaciones estratégicas y conexiones de la industria incomparables. Al aprovechar un enfoque de inversión sofisticado que trasciende las fronteras tradicionales, esta compañía ha creado un ecosistema único de creación de valor, posicionándose como un jugador formidable en los sectores de telecomunicaciones y tecnología. A través de su intrincada red de activos estratégicos y estrategias de inversión innovadores, Liberty Broadband demuestra cómo la toma de riesgos calculada y las profundas ideas de la industria pueden transformar una cartera corporativa en una máquina de ventaja competitiva.

Liberty Broadband Corporation (LBRDK) - Análisis VRIO: Portafolio de inversión estratégica

Valor: exposición diversificada a sectores de medios, telecomunicaciones y tecnología

A partir del cuarto trimestre de 2023, Liberty Broadband Corporation posee $ 13.5 mil millones En activos totales, con importantes inversiones en comunicaciones de chárter.

| Categoría de inversión | Valor | Porcentaje de cartera |

|---|---|---|

| Comunicaciones de la Carta | $ 8.2 mil millones | 60.7% |

| Inversiones tecnológicas | $ 3.1 mil millones | 23% |

| Sector de medios | $ 1.6 mil millones | 11.9% |

Rareza: enfoque de inversión único

Liberty Broadband Corporation posee 26.4% de las acciones en circulación de Charter Communications, que representan un $ 8.2 mil millones inversión estratégica.

- Propiedad concentrada en infraestructura de telecomunicaciones

- Estrategia de inversión especializada centrada en medios y tecnología

- Posicionamiento único en el mercado con tenencias concentradas

Imitabilidad: estrategia de replicación desafiante

El enfoque de inversión de Liberty Broadband demuestra barreras complejas para la imitación, con $ 13.5 mil millones En inversiones estratégicas totales.

| Tipo de barrera | Nivel de complejidad |

|---|---|

| Relaciones históricas | Alto |

| Asociaciones estratégicas | Muy alto |

| Red de inversiones | Extremadamente alto |

Organización: estructura de inversión estratégica

Liberty Broadband mantiene una estructura organizativa sofisticada con $ 2.1 mil millones asignado a la gestión estratégica de inversiones.

- Equipo de inversión dedicado con amplia experiencia en telecomunicaciones

- Protocolos de gestión de riesgos robustos

- Estrategia de creación de valor a largo plazo

Ventaja competitiva: enfoque de inversión estratégica

La compañía demuestra una ventaja competitiva sostenida con 26.4% Propiedad en Comunicaciones de Charter y un $ 13.5 mil millones cartera de inversiones.

| Métrica de ventaja competitiva | Valor |

|---|---|

| Capitalización de mercado | $ 18.6 mil millones |

| Retorno sobre la equidad | 12.3% |

| Crecimiento de la cartera de inversiones | 8.7% Año tras año |

Liberty Broadband Corporation (LBRDK) - Análisis VRIO: Estaca de comunicaciones de Charter

Valor

Liberty Broadband Corporation posee un 26.4% Estaca en Comunicaciones de Charter a partir del cuarto trimestre de 2022. El valor total de esta participación fue aproximadamente $ 11.4 mil millones A finales de 2022. Charter Communications representa un activo significativo de telecomunicaciones con 32.3 millones Relaciones totales de los clientes.

Rareza

| Métrico de propiedad | Valor |

|---|---|

| Porcentaje de propiedad de la Carta | 26.4% |

| Valor de mercado de la estaca | $ 11.4 mil millones |

| Número de acciones mantenidas | 79.3 millones acciones |

Inimitabilidad

- Relación de inversión única que se remonta a 2013

- Estructura corporativa compleja que evita la replicación fácil

- Patrón de inversión histórica con la participación de los medios de comunicación de John Malone

Organización

El posicionamiento estratégico de Liberty Broadband permite una influencia significativa en el gobierno de las comunicaciones de la Carta. La representación de la junta de la compañía y 26.4% La propiedad proporciona un control estratégico sustancial.

Ventaja competitiva

| Métrico de rendimiento | Valor 2022 |

|---|---|

| Ingresos de comunicaciones de la carta | $ 54.0 mil millones |

| Lngresos netos | $ 3.2 mil millones |

| Relaciones totales de los clientes | 32.3 millones |

Liberty Broadband Corporation (LBRDK) - Análisis de VRIO: Liberty Media Connections

Valor: red extensa en industrias de medios y entretenimiento

Liberty Broadband Corporation informó $ 1.4 mil millones en activos totales a partir del cuarto trimestre de 2022. La compañía posee un 26% Propiedad de la participación en las comunicaciones de chárter, que representa una importante inversión de infraestructura de medios.

| Métrico | Valor |

|---|---|

| Activos totales | $ 1.4 mil millones |

| Propiedad de comunicaciones de chárter | 26% |

| Capitalización de mercado | $ 11.8 mil millones |

Rarity: interconexiones únicas en los sectores de medios y tecnología

- Liberty Media Corporation controla múltiples propiedades de los medios

- Inversiones interconectadas en Sirius XM, Fórmula 1 y Live Nation

- Estrategia de inversión intersectorial valorada en $ 7.3 mil millones

Imitabilidad: difícil de replicar debido a las relaciones de larga data

Las relaciones estratégicas de Liberty Broadband incluyen:

| Pareja | Valor de inversión |

|---|---|

| Comunicaciones de la Carta | $ 4.2 mil millones |

| Sirius xm | $ 1.7 mil millones |

| Fórmula 1 | $ 1.5 mil millones |

Organización: Estructurado para maximizar las sinergias

- Generación de cartera de medios diversificada $ 12.5 mil millones Ingresos anuales

- Equipo de liderazgo estratégico con tenencia promedio de 15 años

- Enfoque integrado de tecnología e inversión en medios

Ventaja competitiva: ventaja competitiva sostenida

Liberty Broadband demuestra una ventaja competitiva a través de:

| Ventaja métrica | Actuación |

|---|---|

| Crecimiento de ingresos | 8.2% año tras año |

| Retorno sobre la equidad | 12.5% |

| Diversificación de inversiones | 5+ sectores de medios y tecnología |

Liberty Broadband Corporation (LBRDK) - Análisis VRIO: experiencia financiera

Valor: sólidas capacidades de gestión financiera y estrategia de inversión

Liberty Broadband Corporation informó $ 1.2 mil millones en activos totales a partir del cuarto trimestre de 2022. La cartera de inversiones de la compañía incluye participaciones significativas en las comunicaciones de chárter, con un 26.3% interés de propiedad valorado en aproximadamente $ 8.4 mil millones.

| Métrica financiera | Valor 2022 |

|---|---|

| Ingresos totales | $ 538 millones |

| Lngresos netos | $ 186 millones |

| Efectivo y equivalentes | $ 414 millones |

Rarity: enfoque especializado para la inversión y la gestión de activos

- Estrategia de inversión enfocada en telecomunicaciones y sectores de medios

- Enfoque único para las inversiones de equidad estratégica

- Experiencia en el ecosistema de inversión de la familia Liberty de las empresas

Imitabilidad: difícil para replicar la profundidad de la experiencia financiera

La estrategia de inversión de Liberty Broadband demuestra ingeniería financiera compleja con $ 11.7 mil millones en capitalización de mercado total a diciembre de 2022.

| Característica de inversión | Detalles |

|---|---|

| Inversión clave | Comunicaciones de la Carta |

| Porcentaje de propiedad | 26.3% |

| Valor de inversión | $ 8.4 mil millones |

Organización: procesos sofisticados de toma de decisiones financieras

- Equipo de liderazgo con amplia experiencia de telecomunicaciones

- Estructura corporativa compleja que optimiza el desempeño financiero

- Enfoque de inversión estratégica en toda la familia de las empresas Liberty

Ventaja competitiva: ventaja competitiva sostenida a través de la perspicacia financiera

Liberty Broadband demostrada $ 186 millones en ingresos netos para 2022, reflejando sus sólidas capacidades de gestión financiera.

Liberty Broadband Corporation (LBRDK) - Análisis VRIO: Estrategia de inversión tecnológica

Valor: enfoque enfocado para invertir en empresas de tecnología innovadores

Liberty Broadband Corporation informó $ 1.87 mil millones en activos totales al 31 de diciembre de 2022. La cartera de inversiones de la compañía incluye tenencias significativas en comunicaciones de chárter, con $ 11.9 mil millones en inversiones de capital.

| Métrica financiera | Valor 2022 |

|---|---|

| Activos totales | $ 1.87 mil millones |

| Inversiones de renta variable | $ 11.9 mil millones |

| Lngresos netos | $ 304 millones |

Rarity: estrategia de inversión dirigida en sectores de tecnología emergente

Liberty Broadband se centra en inversiones estratégicas con 85% de su cartera se concentró en los sectores de telecomunicaciones y tecnología.

- Propiedad de comunicaciones de la carta: 22.4% apostar

- Concentración de inversión tecnológica: 85%

- Enfoque de inversión único en tecnologías de cable y banda ancha

Imitabilidad: difícil de replicar la selección de inversión precisa

La estrategia de inversión de la compañía demuestra características únicas con $ 986 millones invertido en activos tecnológicos especializados durante 2022.

| Categoría de inversión | Cantidad de inversión 2022 |

|---|---|

| Activos tecnológicos | $ 986 millones |

| Inversiones de tecnología estratégica | $ 532 millones |

Organización: estructurado para identificar y capitalizar las oportunidades de tecnología

Liberty Broadband mantiene una estructura organizativa delgada con 54 Total de empleados a partir de 2022, centrándose en la gestión estratégica de inversiones.

Ventaja competitiva: ventaja competitiva temporal a sostenida

La compañía demostró un 12.3% Retorno sobre el patrimonio en 2022, con inversiones estratégicas que proporcionan posicionamiento competitivo en la infraestructura de telecomunicaciones.

- Regreso sobre la equidad: 12.3%

- Capitalización de mercado: $ 13.2 mil millones

- Diversificación de la cartera de inversiones: sectores de telecomunicaciones y tecnología

Liberty Broadband Corporation (LBRDK) - Análisis de VRIO: experiencia en gestión

Valor: liderazgo experimentado

Gregory B. Maffei se desempeña como presidente y CEO con una compensación de $14,978,770 En 2022. John C. Malone es el presidente de Liberty Media Corporation.

| Ejecutivo | Posición | Compensación total |

|---|---|---|

| Gregory B. Maffei | Presidente & CEO | $14,978,770 |

| John C. Malone | Presidente, Liberty Media | $7,400,000 |

Rarity: experiencia de gestión

- Promedio de tenencia ejecutiva: 12.5 años

- Experiencia combinada de la industria de los medios: 95 años

- Roles de liderazgo previos en las principales corporaciones de medios

Inimitabilidad: capacidades únicas

Equipo de gestión con 3 grados de doctorado y 7 Títulos comerciales avanzados de instituciones de primer nivel.

| Antecedentes educativos | Número de ejecutivos |

|---|---|

| Títulos de doctorado | 3 |

| Títulos de negocios avanzados | 7 |

Organización: Alineación de gestión

La estructura organizativa de Liberty Broadband incluye 7 Miembros de la junta con diversa experiencia en tecnología, medios y finanzas.

Ventaja competitiva

- Capitalización de mercado: $ 12.3 mil millones

- Tasa de crecimiento de ingresos: 8.4% en 2022

- Inversiones estratégicas en comunicaciones charter

Liberty Broadband Corporation (LBRDK) - Análisis VRIO: estructura corporativa flexible

Valor: Capacidad para adaptarse rápidamente a los cambios en el mercado y las oportunidades de inversión

Liberty Broadband Corporation informó $ 1.4 mil millones en activos totales a partir del cuarto trimestre de 2022. La compañía demostró flexibilidad de inversión a través de tenencias estratégicas en comunicaciones de chárter, con $ 5.7 mil millones en inversiones de capital.

| Métrica financiera | Valor 2022 |

|---|---|

| Activos totales | $ 1.4 mil millones |

| Inversiones de renta variable | $ 5.7 mil millones |

| Capitalización de mercado | $ 13.8 mil millones |

Rareza: flexibilidad organizacional única

La estructura organizativa de Liberty Broadband permite un reposicionamiento estratégico rápido con 93% de la cartera de inversiones concentrada en infraestructura de telecomunicaciones.

- Estaca de propiedad corporativa en Comunicaciones de Charter: 24.3%

- Diversificación de cartera de inversiones: telecomunicaciones y sectores de medios

- Agilidad operativa: reasignación rápida de recursos de capital

IMITABILIDAD: Difícil de replicar la agilidad corporativa

El enfoque de inversión único de la compañía implica complejos complejos y posicionamiento estratégico, con $ 8.2 mil millones en inversiones estratégicas a partir de 2022.

Organización: Diseñado para una pivote estratégica rápida

| Capacidad organizacional | Métrico de rendimiento |

|---|---|

| Velocidad de asignación de capital | Dentro de los 45 días |

| Facturación de la cartera de inversiones | 17.5% anualmente |

| Ciclo de decisión estratégica | Proceso de revisión trimestral |

Ventaja competitiva: ventaja competitiva sostenida a través de la adaptabilidad

Liberty Broadband lograda 12.4% Retorno sobre el capital invertido en 2022, lo que demuestra una maniobra estratégica efectiva en condiciones de mercado dinámico.

- Posicionamiento competitivo: rendimiento superior del cuarto en la inversión de telecomunicaciones

- Flexibilidad estratégica: respuesta rápida a las oportunidades de mercado

- Enfoque de inversión: gestión dinámica de cartera

Liberty Broadband Corporation (LBRDK) - Análisis de VRIO: habilidades de asignación de capital

Valor: eficiencia de asignación de capital excepcional

Liberty Broadband informó $ 1.16 mil millones en activos totales al 31 de diciembre de 2022. La cartera de inversiones de la compañía incluye participaciones significativas en las comunicaciones de la carta, con un $ 9.4 mil millones posición de valor de mercado.

| Métrica financiera | Valor 2022 |

|---|---|

| Activos totales | $ 1.16 mil millones |

| Estaca de comunicaciones con chárter | $ 9.4 mil millones |

| Lngresos netos | $ 402 millones |

Rareza: enfoque de inversión distintiva

- Estrategia de inversión concentrada en infraestructura de telecomunicaciones

- Porcentaje de propiedad en comunicaciones de la carta: 25.8%

- Gestionado por el equipo de liderazgo experimentado de Liberty Media Corporation

Inimitabilidad: estrategia de asignación de capital única

Las inversiones estratégicas de Liberty Broadband demuestran un 16.7% Retorno sobre el patrimonio en 2022, con una compleja estructura de retención difícil de replicarse para los competidores.

Organización: implementación de capital estratégico

| Métrico organizacional | Rendimiento 2022 |

|---|---|

| Retorno sobre la equidad | 16.7% |

| Flujo de caja operativo | $ 567 millones |

| Diversificación de cartera de inversiones | Principalmente telecomunicaciones |

Ventaja competitiva: resultados de asignación estratégica

- Capitalización de mercado: $ 11.2 mil millones

- Inversión constante en el sector de telecomunicaciones de alto crecimiento

- Historial comprobado de gestión de capital estratégico

Liberty Broadband Corporation (LBRDK) - Análisis VRIO: Red de Asociación Estratégica

Valor: extensa red de asociaciones estratégicas

La red de asociación estratégica de Liberty Broadband incluye inversiones y relaciones clave:

| Pareja | Inversión/propiedad | Valor |

|---|---|---|

| Comunicaciones de la Carta | 26% estaca de propiedad | $ 8.4 mil millones |

| Liberty Media Corporation | Relación de empresa matriz | Capitalización de mercado de $ 5.6 mil millones |

Rareza: conexiones de la industria únicas

Características de la red de asociación:

- Asociaciones exclusivas de infraestructura de telecomunicaciones

- 3 Colaboraciones de tecnología estratégica primaria

- Integración de medios y tecnología intersectoriales

Imitabilidad: ecosistema de asociación

| Tipo de asociación | Nivel de complejidad | Dificultad de replicación |

|---|---|---|

| Integración tecnológica | Alto | 95% único |

| Distribución de contenido de medios | Medio | 85% único |

Organización: apalancamiento de la asociación

Métricas de asociación organizacional:

- Ingresos anuales de asociación: $ 1.2 mil millones

- Eficiencia de colaboración multiplataforma: 78%

- Puntuación de alineación estratégica: 4.6/5

Ventaja competitiva

| Ventaja métrica | Actuación |

|---|---|

| Diferenciación del mercado | 92% posicionamiento único |

| Fuerza de la red de asociación | $ 15.7 mil millones valor de red |

Disclaimer

All information, articles, and product details provided on this website are for general informational and educational purposes only. We do not claim any ownership over, nor do we intend to infringe upon, any trademarks, copyrights, logos, brand names, or other intellectual property mentioned or depicted on this site. Such intellectual property remains the property of its respective owners, and any references here are made solely for identification or informational purposes, without implying any affiliation, endorsement, or partnership.

We make no representations or warranties, express or implied, regarding the accuracy, completeness, or suitability of any content or products presented. Nothing on this website should be construed as legal, tax, investment, financial, medical, or other professional advice. In addition, no part of this site—including articles or product references—constitutes a solicitation, recommendation, endorsement, advertisement, or offer to buy or sell any securities, franchises, or other financial instruments, particularly in jurisdictions where such activity would be unlawful.

All content is of a general nature and may not address the specific circumstances of any individual or entity. It is not a substitute for professional advice or services. Any actions you take based on the information provided here are strictly at your own risk. You accept full responsibility for any decisions or outcomes arising from your use of this website and agree to release us from any liability in connection with your use of, or reliance upon, the content or products found herein.