|

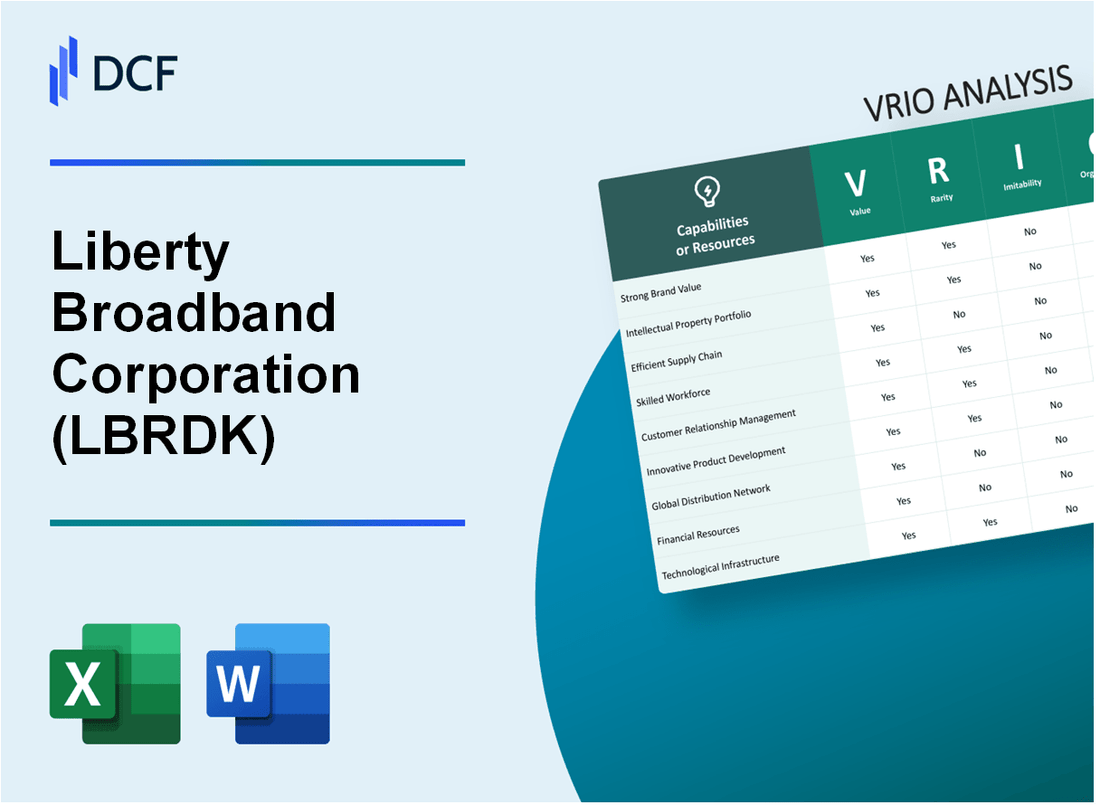

Liberty Broadband Corporation (LBRDK): Análise VRIO [Jan-2025 Atualizada] |

Totalmente Editável: Adapte-Se Às Suas Necessidades No Excel Ou Planilhas

Design Profissional: Modelos Confiáveis E Padrão Da Indústria

Pré-Construídos Para Uso Rápido E Eficiente

Compatível com MAC/PC, totalmente desbloqueado

Não É Necessária Experiência; Fácil De Seguir

Liberty Broadband Corporation (LBRDK) Bundle

No cenário dinâmico dos investimentos em mídia e tecnologia, a Liberty Broadband Corporation (LBRDK) surge como uma potência estratégica, empunhando uma mistura extraordinária de experiência financeira, parcerias estratégicas e conexões incomparáveis da indústria. Ao alavancar uma abordagem sofisticada de investimento que transcende os limites tradicionais, esta empresa criou um ecossistema único de criação de valor, posicionando -se como um participante formidável nos setores de telecomunicações e tecnologia. Através de sua intrincada rede de ativos estratégicos e estratégias de investimento inovadoras, a Liberty Broadband demonstra como as idéias de risco e profunda do setor podem transformar um portfólio corporativo em uma máquina de vantagem competitiva.

Liberty Broadband Corporation (LBRDK) - Análise do Vrio: portfólio de investimentos estratégicos

Valor: Exposição diversificada a mídias, telecomunicações e setores de tecnologia

A partir do quarto trimestre 2023, a Liberty Broadband Corporation detém US $ 13,5 bilhões no total de ativos, com investimentos significativos em comunicações charter.

| Categoria de investimento | Valor | Porcentagem de portfólio |

|---|---|---|

| Comunicações Charter | US $ 8,2 bilhões | 60.7% |

| Investimentos em tecnologia | US $ 3,1 bilhões | 23% |

| Setor de mídia | US $ 1,6 bilhão | 11.9% |

Raridade: abordagem de investimento exclusivo

Liberty Broadband Corporation possui 26.4% das ações em circulação da Charter Communications, representando um US $ 8,2 bilhões investimento estratégico.

- Propriedade concentrada na infraestrutura de telecomunicações

- Estratégia de investimento especializada focada em mídia e tecnologia

- Posicionamento único no mercado com participações concentradas

IMITABILIDADE: Estratégia de replicação desafiadora

A abordagem de investimento da banda larga de Liberty demonstra barreiras complexas à imitação, com US $ 13,5 bilhões Em totais investimentos estratégicos.

| Tipo de barreira | Nível de complexidade |

|---|---|

| Relacionamentos históricos | Alto |

| Parcerias estratégicas | Muito alto |

| Rede de investimentos | Extremamente alto |

Organização: Estrutura de Investimento Estratégico

Liberty Broadband mantém uma estrutura organizacional sofisticada com US $ 2,1 bilhões alocado para gerenciamento estratégico de investimentos.

- Equipe de investimento dedicado com ampla experiência em telecomunicações

- Protocolos robustos de gerenciamento de riscos

- Estratégia de criação de valor a longo prazo

Vantagem competitiva: abordagem de investimento estratégico

A empresa demonstra vantagem competitiva sustentada com 26.4% propriedade de comunicações charter e um US $ 13,5 bilhões Portfólio de investimentos.

| Métrica de vantagem competitiva | Valor |

|---|---|

| Capitalização de mercado | US $ 18,6 bilhões |

| Retorno sobre o patrimônio | 12.3% |

| Crescimento do portfólio de investimentos | 8.7% Ano a ano |

Liberty Broadband Corporation (LBRDK) - Análise do Vrio: Estaca de Comunicação Charter

Valor

Liberty Broadband Corporation possui um 26.4% participação nas comunicações charter a partir do quarto trimestre 2022. O valor total dessa participação foi aproximadamente US $ 11,4 bilhões no final de 2022. As comunicações charter representam um ativo significativo de telecomunicações com 32,3 milhões Total de relacionamentos do cliente.

Raridade

| Métrica de propriedade | Valor |

|---|---|

| Porcentagem de propriedade da Carta | 26.4% |

| Valor de mercado da estaca | US $ 11,4 bilhões |

| Número de ações detidas | 79,3 milhões ações |

Inimitabilidade

- Relacionamento de investimento exclusivo que remonta a 2013

- Estrutura corporativa complexa que impede a replicação fácil

- Padrão de investimento histórico com o envolvimento da mídia da Liberty de John Malone

Organização

O posicionamento estratégico de banda larga da Liberty permite influência significativa na governança das comunicações charter. A representação do conselho da empresa e 26.4% A propriedade fornece controle estratégico substancial.

Vantagem competitiva

| Métrica de desempenho | 2022 Valor |

|---|---|

| Receita de Comunicação Charter | US $ 54,0 bilhões |

| Resultado líquido | US $ 3,2 bilhões |

| Total de relacionamentos do cliente | 32,3 milhões |

Liberty Broadband Corporation (LBRDK) - Análise VRIO: Liberty Media Connections

Valor: Rede extensa nas indústrias de mídia e entretenimento

Liberty Broadband Corporation relatou US $ 1,4 bilhão no total de ativos a partir do quarto trimestre 2022. A empresa possui um 26% A participação de propriedade na Charter Communications, representando um investimento significativo em infraestrutura de mídia.

| Métrica | Valor |

|---|---|

| Total de ativos | US $ 1,4 bilhão |

| Propriedade da Comunicação Charter | 26% |

| Capitalização de mercado | US $ 11,8 bilhões |

Raridade: interconexões exclusivas entre os setores de mídia e tecnologia

- Liberty Media Corporation controla várias propriedades de mídia

- Investimentos interconectados em Sirius XM, Fórmula 1 e Live Nation

- Estratégia de investimento intersetorial avaliado em US $ 7,3 bilhões

IMITABILIDADE: Difícil de replicar devido a relacionamentos de longa data

Os relacionamentos estratégicos de banda larga da Liberty incluem:

| Parceiro | Valor de investimento |

|---|---|

| Comunicações Charter | US $ 4,2 bilhões |

| Sirius XM | US $ 1,7 bilhão |

| Fórmula 1 | US $ 1,5 bilhão |

Organização: estruturado para maximizar sinergias

- Portfólio de mídia diversificado gerador US $ 12,5 bilhões Receita anual

- Equipe de liderança estratégica com posse média de 15 anos

- A abordagem integrada de tecnologia e investimento de mídia

Vantagem competitiva: vantagem competitiva sustentada

Liberty Broadband demonstra vantagem competitiva através de:

| Métrica de vantagem | Desempenho |

|---|---|

| Crescimento de receita | 8.2% ano a ano |

| Retorno sobre o patrimônio | 12.5% |

| Diversificação de investimentos | 5+ setores de mídia e tecnologia |

Liberty Broadband Corporation (LBRDK) - Análise VRIO: Especialização Financeira

Valor: Recursos fortes de gestão financeira e estratégia de investimento

Liberty Broadband Corporation relatou US $ 1,2 bilhão no total de ativos a partir do quarto trimestre 2022. O portfólio de investimentos da empresa inclui participações significativas nas comunicações charter, com um 26.3% juros de propriedade avaliados aproximadamente US $ 8,4 bilhões.

| Métrica financeira | 2022 Valor |

|---|---|

| Receita total | US $ 538 milhões |

| Resultado líquido | US $ 186 milhões |

| Dinheiro e equivalentes | US $ 414 milhões |

Raridade: abordagem especializada do investimento e gerenciamento de ativos

- Estratégia de investimento focado em setores de telecomunicações e mídias

- Abordagem única para investimentos estratégicos de capital

- Especialização na Família Liberty de Ecossistema de Investimentos das Empresas

IMITABILIDADE: Desafiador para replicar a profundidade da experiência financeira

A estratégia de investimento da Liberty Broadband demonstra engenharia financeira complexa com US $ 11,7 bilhões na capitalização de mercado total em dezembro de 2022.

| Característica do investimento | Detalhes |

|---|---|

| Investimento importante | Comunicações Charter |

| Porcentagem de propriedade | 26.3% |

| Valor de investimento | US $ 8,4 bilhões |

Organização: processos sofisticados de tomada de decisão financeira

- Equipe de liderança com extensa experiência de telecomunicações

- Estrutura corporativa complexa otimizando o desempenho financeiro

- Abordagem de investimento estratégico em toda a família de empresas Liberty

Vantagem competitiva: vantagem competitiva sustentada através da perspicácia financeira

Liberty Broadband demonstrou US $ 186 milhões no lucro líquido de 2022, refletindo seus recursos robustos de gerenciamento financeiro.

Liberty Broadband Corporation (LBRDK) - Análise VRIO: Estratégia de Investimento Tecnologia

Valor: Abordagem focada para investir em empresas inovadoras de tecnologia

Liberty Broadband Corporation relatou US $ 1,87 bilhão No total de ativos em 31 de dezembro de 2022. O portfólio de investimentos da empresa inclui participações significativas nas comunicações charter, com US $ 11,9 bilhões em investimentos em ações.

| Métrica financeira | 2022 Valor |

|---|---|

| Total de ativos | US $ 1,87 bilhão |

| Investimentos em ações | US $ 11,9 bilhões |

| Resultado líquido | US $ 304 milhões |

Raridade: estratégia de investimento direcionada em setores de tecnologia emergentes

Liberty Broadband se concentra em investimentos estratégicos com 85% de seu portfólio concentrado em setores de telecomunicações e tecnologia.

- Propriedade da Comunicação Charter: 22.4% estaca

- Concentração de investimento em tecnologia: 85%

- Abordagem de investimento exclusivo em tecnologias de cabo e banda larga

IMITABILIDADE: Difícil de replicar seleção precisa de investimentos

A estratégia de investimento da empresa demonstra características únicas com US $ 986 milhões Investido em ativos de tecnologia especializados durante 2022.

| Categoria de investimento | 2022 Valor do investimento |

|---|---|

| Ativos de tecnologia | US $ 986 milhões |

| Investimentos de tecnologia estratégica | US $ 532 milhões |

Organização: estruturada para identificar e capitalizar oportunidades de tecnologia

Liberty Broadband mantém uma estrutura organizacional magra com 54 Total de funcionários a partir de 2022, com foco no gerenciamento estratégico de investimentos.

Vantagem competitiva: temporária a vantagem competitiva sustentada

A empresa demonstrou um 12.3% Retorno sobre o patrimônio líquido em 2022, com investimentos estratégicos fornecendo posicionamento competitivo em infraestrutura de telecomunicações.

- Retorno sobre o patrimônio: 12.3%

- Capitalização de mercado: US $ 13,2 bilhões

- Diversificação do portfólio de investimentos: setores de telecomunicações e tecnologia

Liberty Broadband Corporation (LBRDK) - Análise do VRIO: experiência em gerenciamento

Valor: liderança experiente

Gregory B. Maffei atua como presidente e CEO com uma compensação de $14,978,770 Em 2022. John C. Malone é o presidente da Liberty Media Corporation.

| Executivo | Posição | Compensação total |

|---|---|---|

| Gregory B. Maffei | Presidente & CEO | $14,978,770 |

| John C. Malone | Presidente da Liberty Media | $7,400,000 |

Raridade: experiência em gerenciamento

- Possuir Média de Poubo: 12,5 anos

- Experiência combinada da indústria de mídia: 95 anos

- Funções anteriores de liderança nas principais empresas de mídia

Inimitabilidade: recursos exclusivos

Equipe de gerenciamento com 3 Doutorado e 7 Os graus de negócios avançados de instituições de primeira linha.

| Formação educacional | Número de executivos |

|---|---|

| Doutorado | 3 |

| Diplomas avançados de negócios | 7 |

Organização: Alinhamento de Gerenciamento

A estrutura organizacional da banda larga de Liberty inclui 7 Membros do conselho com diversas conhecimentos em tecnologia, mídia e finanças.

Vantagem competitiva

- Capitalização de mercado: US $ 12,3 bilhões

- Taxa de crescimento da receita: 8.4% em 2022

- Investimentos estratégicos em comunicações charter

Liberty Broadband Corporation (LBRDK) - Análise VRIO: Estrutura corporativa flexível

Valor: Capacidade de se adaptar rapidamente às mudanças de mercado e oportunidades de investimento

Liberty Broadband Corporation relatou US $ 1,4 bilhão no total de ativos a partir do quarto trimestre 2022. A Companhia demonstrou flexibilidade de investimento por meio de participações estratégicas em comunicações charter, com US $ 5,7 bilhões em investimentos em ações.

| Métrica financeira | 2022 Valor |

|---|---|

| Total de ativos | US $ 1,4 bilhão |

| Investimentos em ações | US $ 5,7 bilhões |

| Capitalização de mercado | US $ 13,8 bilhões |

Raridade: flexibilidade organizacional única

A estrutura organizacional da banda larga de Liberty permite um rápido reposicionamento estratégico com 93% do portfólio de investimentos concentrado em infraestrutura de telecomunicações.

- A participação de propriedade corporativa na Charter Communications: 24.3%

- Diversificação do portfólio de investimentos: setores de telecomunicações e mídias

- Agilidade operacional: realocação rápida de recursos de capital

IMITABILIDADE: Difícil de replicar agilidade corporativa

A abordagem de investimento exclusiva da empresa envolve regressos complexos e posicionamento estratégico, com US $ 8,2 bilhões Em investimentos estratégicos a partir de 2022.

Organização: Projetado para Pivotamento Estratégico Rápido

| Capacidade organizacional | Métrica de desempenho |

|---|---|

| Velocidade de alocação de capital | Dentro de 45 dias |

| Rotatividade de portfólio de investimentos | 17.5% anualmente |

| Ciclo de decisão estratégico | Processo de revisão trimestral |

Vantagem competitiva: vantagem competitiva sustentada através da adaptabilidade

Liberty Broadband alcançada 12.4% Retorno sobre capital investido em 2022, demonstrando manobras estratégicas eficazes em condições dinâmicas do mercado.

- Posicionamento competitivo: desempenho de destaque no investimento de telecomunicações

- Flexibilidade estratégica: resposta rápida às oportunidades de mercado

- Abordagem de investimento: Gerenciamento de portfólio dinâmico

Liberty Broadband Corporation (LBRDK) - Análise VRIO: Habilidades de alocação de capital

Valor: Eficiência excepcional de alocação de capital

Liberty Broadband relatou US $ 1,16 bilhão No total de ativos em 31 de dezembro de 2022. O portfólio de investimentos da empresa inclui participações significativas nas comunicações charter, com um US $ 9,4 bilhões posição de valor de mercado.

| Métrica financeira | 2022 Valor |

|---|---|

| Total de ativos | US $ 1,16 bilhão |

| Estaca de comunicação charter | US $ 9,4 bilhões |

| Resultado líquido | US $ 402 milhões |

Raridade: abordagem de investimento distinto

- Estratégia de investimento concentrado em infraestrutura de telecomunicações

- Porcentagem de propriedade nas comunicações charter: 25.8%

- Gerenciado pela experiente equipe de liderança da Liberty Media Corporation

Inimitabilidade: estratégia de alocação de capital única

Os investimentos estratégicos da Liberty Broadband demonstram um 16.7% Retorno sobre o patrimônio líquido em 2022, com uma estrutura complexa de retenção difícil para os concorrentes replicarem.

Organização: implantação estratégica de capital

| Métrica organizacional | 2022 Performance |

|---|---|

| Retorno sobre o patrimônio | 16.7% |

| Fluxo de caixa operacional | US $ 567 milhões |

| Diversificação do portfólio de investimentos | Principalmente telecomunicações |

Vantagem competitiva: resultados de alocação estratégica

- Capitalização de mercado: US $ 11,2 bilhões

- Investimento consistente no setor de telecomunicações de alto crescimento

- Histórico comprovado de gerenciamento estratégico de capital

Liberty Broadband Corporation (LBRDK) - Análise VRIO: Rede de Parceria Estratégica

Valor: Rede extensa de parcerias estratégicas

A rede de parceria estratégica da Liberty Broadband inclui investimentos e relacionamentos importantes:

| Parceiro | Investimento/propriedade | Valor |

|---|---|---|

| Comunicações Charter | 26% participação de propriedade | US $ 8,4 bilhões |

| Liberty Media Corporation | Relacionamento da empresa -mãe | Capitalização de mercado de US $ 5,6 bilhões |

Raridade: conexões únicas da indústria

Características da rede de parcerias:

- Parcerias de infraestrutura de telecomunicações exclusivas

- 3 Colaborações de tecnologia estratégica primária

- Mídia intersetorial e integração tecnológica

Imitabilidade: ecossistema de parceria

| Tipo de parceria | Nível de complexidade | Dificuldade de replicação |

|---|---|---|

| Integração de tecnologia | Alto | 95% exclusivo |

| Distribuição de conteúdo de mídia | Médio | 85% exclusivo |

Organização: alavancagem de parceria

Métricas de parceria organizacional:

- Receita anual de parceria: US $ 1,2 bilhão

- Eficiência de colaboração entre plataformas: 78%

- Pontuação de alinhamento estratégico: 4.6/5

Vantagem competitiva

| Métrica de vantagem | Desempenho |

|---|---|

| Diferenciação de mercado | 92% posicionamento exclusivo |

| Força da rede de parceria | US $ 15,7 bilhões valor da rede |

Disclaimer

All information, articles, and product details provided on this website are for general informational and educational purposes only. We do not claim any ownership over, nor do we intend to infringe upon, any trademarks, copyrights, logos, brand names, or other intellectual property mentioned or depicted on this site. Such intellectual property remains the property of its respective owners, and any references here are made solely for identification or informational purposes, without implying any affiliation, endorsement, or partnership.

We make no representations or warranties, express or implied, regarding the accuracy, completeness, or suitability of any content or products presented. Nothing on this website should be construed as legal, tax, investment, financial, medical, or other professional advice. In addition, no part of this site—including articles or product references—constitutes a solicitation, recommendation, endorsement, advertisement, or offer to buy or sell any securities, franchises, or other financial instruments, particularly in jurisdictions where such activity would be unlawful.

All content is of a general nature and may not address the specific circumstances of any individual or entity. It is not a substitute for professional advice or services. Any actions you take based on the information provided here are strictly at your own risk. You accept full responsibility for any decisions or outcomes arising from your use of this website and agree to release us from any liability in connection with your use of, or reliance upon, the content or products found herein.