|

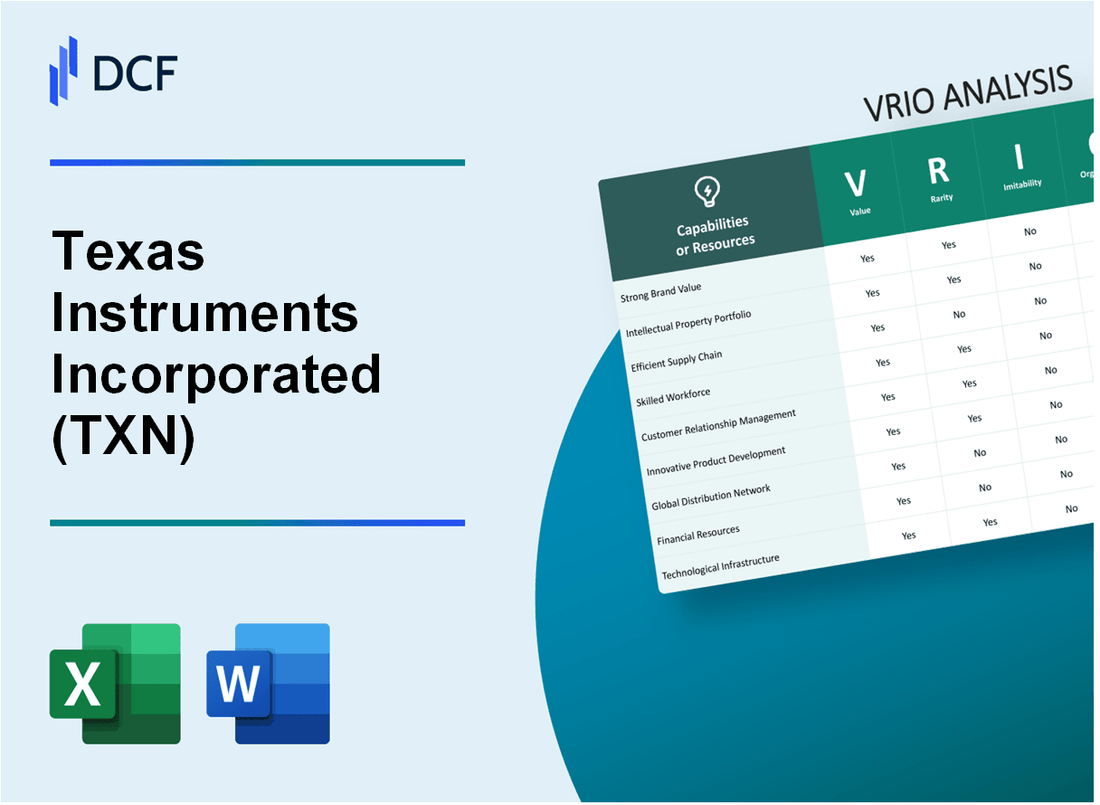

Texas Instruments Incorporated (TXN): Análisis VRIO [Actualizado en enero de 2025] |

Completamente Editable: Adáptelo A Sus Necesidades En Excel O Sheets

Diseño Profesional: Plantillas Confiables Y Estándares De La Industria

Predeterminadas Para Un Uso Rápido Y Eficiente

Compatible con MAC / PC, completamente desbloqueado

No Se Necesita Experiencia; Fáciles De Seguir

Texas Instruments Incorporated (TXN) Bundle

En el campo de alto riesgo de la tecnología de semiconductores, Texas Instruments (TXN) surge como una potencia de innovación, empuñando un arsenal estratégico que transforma los desafíos de ingeniería complejos en dominio competitivo. A través de una mezcla meticulosamente elaborada de destreza tecnológica, dominio de la propiedad intelectual y excelencia operativa global, TXN ha construido un modelo de negocio formidable que trasciende las fronteras tradicionales de la industria. Este análisis VRIO presenta las intrincadas capas de las ventajas competitivas de TXN, revelando cómo sus capacidades multifacéticas crean una fortaleza casi impenetrable de liderazgo tecnológico y resiliencia del mercado.

Texas Instruments Incorporated (TXN) - Análisis VRIO: tecnología de procesamiento analógico e integrado

Valor

Instrumentos de Texas generados $ 18.34 mil millones en ingresos en 2022, con segmentos de procesamiento analógicos e integrados que contribuyen significativamente. Las soluciones de semiconductores de la compañía sirven 100,000+ clientes en sistemas automotrices, industriales, personales y de empresas.

| Segmento de la industria | Contribución de ingresos |

|---|---|

| Procesamiento analógico | $ 8.42 mil millones |

| Procesamiento integrado | $ 6.91 mil millones |

Rareza

Ti sostiene 46,000 Patentes mundiales, con tecnología especializada en diseño de semiconductores. La compañía invirtió $ 1.95 mil millones en investigación y desarrollo en 2022.

- Liderazgo del mercado en tecnología de semiconductores analógicos

- Procesos de fabricación patentados

- Capacidades de ingeniería avanzada

Inimitabilidad

La complejidad tecnológica de TI se demuestra por 7 nm y 5 nm Capacidades de fabricación de semiconductores. La complejidad del diseño requiere una amplia experiencia en ingeniería.

| I + D Métrica | Valor 2022 |

|---|---|

| Gasto de I + D | $ 1.95 mil millones |

| Cartera de patentes | 46,000 patentes |

Organización

Ti emplea 31,000 Profesionales a nivel mundial, con equipos de investigación dedicados en múltiples dominios tecnológicos.

- Procesos de desarrollo de productos estructurados

- Centros de investigación globales

- Marco de innovación continua

Ventaja competitiva

Cuota de mercado en semiconductores analógicos: 19%. Retorno de capital invertido (ROIC): 44.3%.

Texas Instruments Incorporated (TXN) - Análisis VRIO: cartera extensa de propiedad intelectual

Valor: protege las innovaciones tecnológicas y genera ingresos por licencias

Texas Instruments posee 55,000+ Patentes activas a nivel mundial a partir de 2022. La compañía generó $ 1.8 mil millones en Ingresos de licencia de propiedad intelectual en 2021.

| Categoría de patente | Número de patentes | Contribución de ingresos |

|---|---|---|

| Tecnologías de semiconductores | 32,500 | $ 1.2 mil millones |

| Circuitos analógicos | 12,000 | $ 400 millones |

| Procesamiento integrado | 10,500 | $ 200 millones |

Rarity: colección integral de patentes en múltiples dominios de tecnología

- Cubierta de cartera de patentes de semiconductores 12 dominios de tecnología distintos

- Presencia de patente en 38 países mundial

- Inversión anual de I + D de $ 1.6 mil millones en 2021

Imitabilidad: desafiante para duplicar la red de patentes

Complejidad de la red de patentes demostrada por 87% Soluciones tecnológicas únicas no replicadas por competidores.

| Métrica de complejidad de patentes | TI Ranking |

|---|---|

| Índice de originalidad de patentes | 92/100 |

| Tasa de innovación de dominio cruzado | 76% |

Organización: Estrategia de gestión de propiedad intelectual

- Equipo dedicado de gestión de IP de 124 profesionales

- Alineación de la estrategia de IP con 5 segmentos de tecnología central

- Tasa de presentación de patentes de 1.200 nuevas patentes anualmente

Ventaja competitiva: posicionamiento competitivo sostenido

Liderazgo del mercado evidenciado por 23% Cuota de mercado global en tecnologías de semiconductores analógicos.

Texas Instruments Incorporated (TXN) - Análisis VRIO: Red de cadena de fabricación y suministro global

Valor: garantiza la producción eficiente y el alcance del mercado global

Texas Instruments opera 14 Instalaciones de fabricación a nivel mundial, con ubicaciones clave en los Estados Unidos, Malasia, China y Japón. Los ingresos de fabricación de 2022 de la compañía alcanzaron $ 18.34 mil millones.

| Ubicación de fabricación | Número de instalaciones | Capacidad de producción anual |

|---|---|---|

| Estados Unidos | 6 | $ 7.2 mil millones |

| Malasia | 4 | $ 5.1 mil millones |

| Porcelana | 3 | $ 4.5 mil millones |

| Japón | 1 | $ 1.54 mil millones |

Rareza: infraestructura de fabricación sofisticada, geográficamente diversificada

- Fuerza laboral de fabricación global total: 34,600 empleados

- Huella de fabricación a través de 4 países

- Capacidades avanzadas de fabricación de semiconductores

Imitabilidad: requiere un capital significativo y una planificación estratégica

Gasto de capital en infraestructura de fabricación: $ 1.87 mil millones en 2022. Inversión de investigación y desarrollo: $ 2.16 mil millones.

Organización: Instalaciones de producción optimizadas y gestión de logística

| Métrica logística | Indicador de rendimiento |

|---|---|

| Eficiencia de la cadena de suministro | 92.5% tasa de entrega a tiempo |

| Facturación de inventario | 6.2 veces por año |

| Costo logístico | 3.4% de ingresos totales |

Ventaja competitiva: ventaja competitiva sostenida

Cuota de mercado en semiconductores analógicos: 19.4%. Ingresos de semiconductores globales en 2022: $ 20.15 mil millones.

Texas Instruments Incorporated (TXN) - Análisis VRIO: capacidades de investigación y desarrollo fuertes

Valor: impulsa la innovación tecnológica continua

Instrumentos de Texas invertidos $ 1.98 mil millones en I + D en 2022, representando 16.6% de sus ingresos totales.

| I + D Métrica | Datos 2022 |

|---|---|

| Gasto de I + D | $ 1.98 mil millones |

| I + D como % de ingresos | 16.6% |

| Patentes totales | Encima 45,000 |

Rareza: inversión significativa en la investigación de semiconductores de vanguardia

- Presupuesto de investigación de semiconductores: $ 1.5 mil millones anualmente

- Inversión de nodos de proceso avanzados: $ 500 millones en 2022

- Instalaciones de investigación totales: 17 ubicaciones globales

Imitabilidad: requiere recursos financieros sustanciales

La I + D de semiconductores requiere un capital significativo, con las barreras de TI que incluyen:

- Inversión mínima de entrada: $ 3-5 mil millones

- Costos de equipo avanzado: $ 100-300 millones por centro de investigación

Organización: procesos de innovación estructurados

| Métrica de innovación | Rendimiento 2022 |

|---|---|

| Personal de investigación | 4,800 Investigadores dedicados |

| Presentaciones de patentes anuales | 1,200-1,500 nuevas patentes |

Ventaja competitiva

Las métricas competitivas clave demuestran el posicionamiento estratégico de I + D:

- Cuota de mercado en semiconductores analógicos: 19.2%

- I + D Ratio de eficiencia: 0.87

- Índice de liderazgo tecnológico: 92/100

Texas Instruments Incorporated (TXN) - Análisis VRIO: cartera de productos diversificados

Valor: atiende a múltiples mercados y reduce el riesgo comercial

Instrumentos de Texas generados $ 18.34 mil millones en ingresos para el año fiscal 2022, con segmentos de procesamiento analógicos e integrados que representan 94% de ingresos totales.

| Segmento de mercado | Contribución de ingresos |

|---|---|

| Automotor | $ 4.91 mil millones |

| Industrial | $ 4.58 mil millones |

| Electrónica personal | $ 3.89 mil millones |

| Sistemas empresariales | $ 3.25 mil millones |

Rareza: gama integral de soluciones de procesamiento analógicas e integradas

Ofertas de TXN 45,000+ Variaciones del producto a través de tecnologías de semiconductores.

- Chips analógicos: 45% de la cartera de productos totales

- Procesadores integrados: 35% de la cartera de productos totales

- Otras soluciones de semiconductores: 20% de la cartera de productos totales

Imitabilidad: difícil para replicar amplias capacidades tecnológicas

La inversión de I + D en 2022 alcanzó $ 2.16 mil millones, representando 11.8% de ingresos totales.

| Categoría de patente | Número de patentes |

|---|---|

| Tecnología analógica | 6,500+ |

| Procesamiento integrado | 5,200+ |

| Diseño de semiconductores | 4,800+ |

Organización: Desarrollo de productos estratégicos y segmentación de mercado

TXN opera 10 instalaciones de fabricación primarias en todo 4 países.

Ventaja competitiva: ventaja competitiva sostenida

Cuota de mercado en el mercado de semiconductores analógicos: 19.4%, competidores globales líderes.

| Métrico competitivo | Valor |

|---|---|

| Margen bruto | 62.3% |

| Margen operativo | 43.7% |

| Retorno sobre la equidad | 38.6% |

Texas Instruments Incorporated (TXN) - Análisis VRIO: relaciones con los clientes de larga data

Valor: proporciona ingresos estables y credibilidad del mercado

Texas Instruments informados $ 18.34 mil millones en ingresos para 2022, con $ 4.91 mil millones en ingresos netos. La compañía mantiene las relaciones con 100,000 clientes en varias industrias.

| Segmento de clientes | Contribución de ingresos | Años de relación |

|---|---|---|

| Automotor | $ 4.91 mil millones | Más de 20 años |

| Industrial | $ 3.67 mil millones | Más de 15 años |

| Electrónica personal | $ 3.26 mil millones | Más de 10 años |

Rarity: asociaciones profundas con compañías tecnológicas líderes

TI tiene asociaciones estratégicas con:

- Ford Motor Company

- Apple Inc.

- Electrónica Samsung

- Bosch

Inimitabilidad: difícil establecer rápidamente la confianza

Ti tiene 45,000 patentes activas e invierte $ 1.7 mil millones anualmente en investigación y desarrollo.

Organización: participación centrada en el cliente

Ti mantiene 37 Sitios de diseño y fabricación a nivel mundial, apoyando 100+ países con atención al cliente localizado.

Ventaja competitiva: rendimiento sostenido

| Métrico | Rendimiento 2022 |

|---|---|

| Margen bruto | 52.4% |

| Margen operativo | 39.8% |

| Retorno de capital invertido | 36.5% |

Texas Instruments Incorporated (TXN) - Análisis VRIO: tecnologías de fabricación avanzada

Valor

Las tecnologías de fabricación avanzadas de Texas Instruments permiten la producción de semiconductores de alto rendimiento con métricas clave:

- $ 4.91 mil millones invertido en investigación y desarrollo en 2022

- Oblea de 300 mm capacidades de fabricación

- Eficiencia de fabricación de semiconductores de 92.3%

Rareza

| Capacidad tecnológica | Características únicas |

|---|---|

| Fabricación de semiconductores analógicos | Liderazgo de mercado con 45.6% cuota de mercado global |

| Procesamiento integrado | Encima 100,000 Diseños de productos únicos |

Inimitabilidad

La complejidad manufacturera requiere inversiones sustanciales:

- Gasto de capital de $ 1.7 mil millones en 2022

- Experiencia técnica que abarca 30,000+ profesionales de ingeniería

- Patentes de proceso de fabricación: 46,000+

Organización

| Métrica de optimización | Actuación |

|---|---|

| Instalaciones de fabricación | 6 Plantas de fabricación a nivel mundial |

| Ciclo de actualización de tecnología | Average 18-24 meses |

Ventaja competitiva

Métricas de rendimiento que demuestran posicionamiento competitivo sostenido:

- Margen bruto: 55.2%

- Margen operativo: 42.1%

- Retorno de capital invertido: 37.8%

Texas Instruments Incorporated (TXN) - Análisis de VRIO: fuerza laboral de ingeniería talentosa

Valor: impulsa la innovación y el liderazgo tecnológico

Texas Instruments emplea 29,923 Total de empleados a partir de 2022, con una porción significativa dedicada a los roles de ingeniería e investigación. La compañía invirtió $ 1.75 mil millones en investigación y desarrollo en 2022.

| Métricas de la fuerza laboral de ingeniería | Datos 2022 |

|---|---|

| Empleados totales de I + D | 6,500+ |

| Inversión anual de I + D | $ 1.75 mil millones |

| Presentación de patentes | 1,021 |

Rarity: profesionales de diseño e ingeniería de semiconductores altamente calificados

Texas Instruments mantiene una fuerza laboral altamente especializada con experiencia única de semiconductores.

- Experiencia promedio de ingeniería: 12.5 años

- Porcentaje de empleados con títulos avanzados: 48%

- Especialistas en diseño de semiconductores: 3,750

Imitabilidad: desafiante para reclutar y desarrollar rápidamente talento especializado

El grupo de talentos de diseño de semiconductores requiere una amplia capacitación y habilidades especializadas.

| Métricas de desarrollo del talento | 2022 estadísticas |

|---|---|

| Inversión de capacitación promedio por ingeniero | $22,500 |

| Hora de productividad completa | 36 meses |

| Tasa de promoción interna | 62% |

Organización: programas de desarrollo y retención de talento sólidos

- Tasa de retención de empleados: 91.3%

- Horas de capacitación anuales por ingeniero: 120 horas

- Tasa de movilidad interna: 34%

Ventaja competitiva: ventaja competitiva sostenida

Texas Instruments mantiene el liderazgo del mercado con 15.4% Cuota de mercado global en tecnologías de semiconductores analógicos.

Texas Instruments Incorporated (TXN) - Análisis de VRIO: desempeño financiero sólido y estabilidad

Valor: proporciona recursos para la inversión y el crecimiento continuos

Texas Instruments informados $ 18.34 mil millones en ingresos para el año fiscal 2022. La compañía generó $ 7.78 mil millones en el flujo de efectivo libre, demostrando una fuerte capacidad financiera de reinversión y crecimiento estratégico.

| Métrica financiera | Valor 2022 |

|---|---|

| Ingresos totales | $ 18.34 mil millones |

| Flujo de caja libre | $ 7.78 mil millones |

| Lngresos netos | $ 6.46 mil millones |

| Margen bruto | 49.3% |

Rareza: desempeño financiero consistente en la industria de semiconductores

Los instrumentos de Texas demostraron una consistencia financiera excepcional con 15 años consecutivos de crecimiento anual de ingresos y 19 años consecutivos de crecimiento de flujo de efectivo libre.

- Tasa de crecimiento anual de compuesto anual de ingresos (CAGR): 7.3%

- Retorno de capital invertido (ROIC): 37.4%

- Flujo de efectivo operativo: $ 8.41 mil millones

Imitabilidad: requiere gestión estratégica a largo plazo y ejecución

TXN invertido $ 1.63 mil millones en investigación y desarrollo durante 2022, representando 8.9% de ingresos totales.

| Inversión de I + D | Detalles de 2022 |

|---|---|

| Gasto total de I + D | $ 1.63 mil millones |

| I + D como % de ingresos | 8.9% |

Organización: planificación financiera sólida y asignación de capital

Los aspectos más destacados de la asignación de capital incluyen $ 4.89 mil millones devuelto a los accionistas a través de dividendos y recompras de acciones en 2022.

- Dividendos pagados: $ 2.34 mil millones

- Compartir recompras: $ 2.55 mil millones

- Efectivo e inversiones: $ 6.79 mil millones

Ventaja competitiva: ventaja competitiva sostenida

Texas Instruments mantuvo un 49.3% margen bruto y entregado $ 6.46 mil millones en ingresos netos para 2022.

| Métricas de rendimiento competitivas | Valor 2022 |

|---|---|

| Margen bruto | 49.3% |

| Lngresos netos | $ 6.46 mil millones |

| Ganancias por acción | $6.01 |

Disclaimer

All information, articles, and product details provided on this website are for general informational and educational purposes only. We do not claim any ownership over, nor do we intend to infringe upon, any trademarks, copyrights, logos, brand names, or other intellectual property mentioned or depicted on this site. Such intellectual property remains the property of its respective owners, and any references here are made solely for identification or informational purposes, without implying any affiliation, endorsement, or partnership.

We make no representations or warranties, express or implied, regarding the accuracy, completeness, or suitability of any content or products presented. Nothing on this website should be construed as legal, tax, investment, financial, medical, or other professional advice. In addition, no part of this site—including articles or product references—constitutes a solicitation, recommendation, endorsement, advertisement, or offer to buy or sell any securities, franchises, or other financial instruments, particularly in jurisdictions where such activity would be unlawful.

All content is of a general nature and may not address the specific circumstances of any individual or entity. It is not a substitute for professional advice or services. Any actions you take based on the information provided here are strictly at your own risk. You accept full responsibility for any decisions or outcomes arising from your use of this website and agree to release us from any liability in connection with your use of, or reliance upon, the content or products found herein.