|

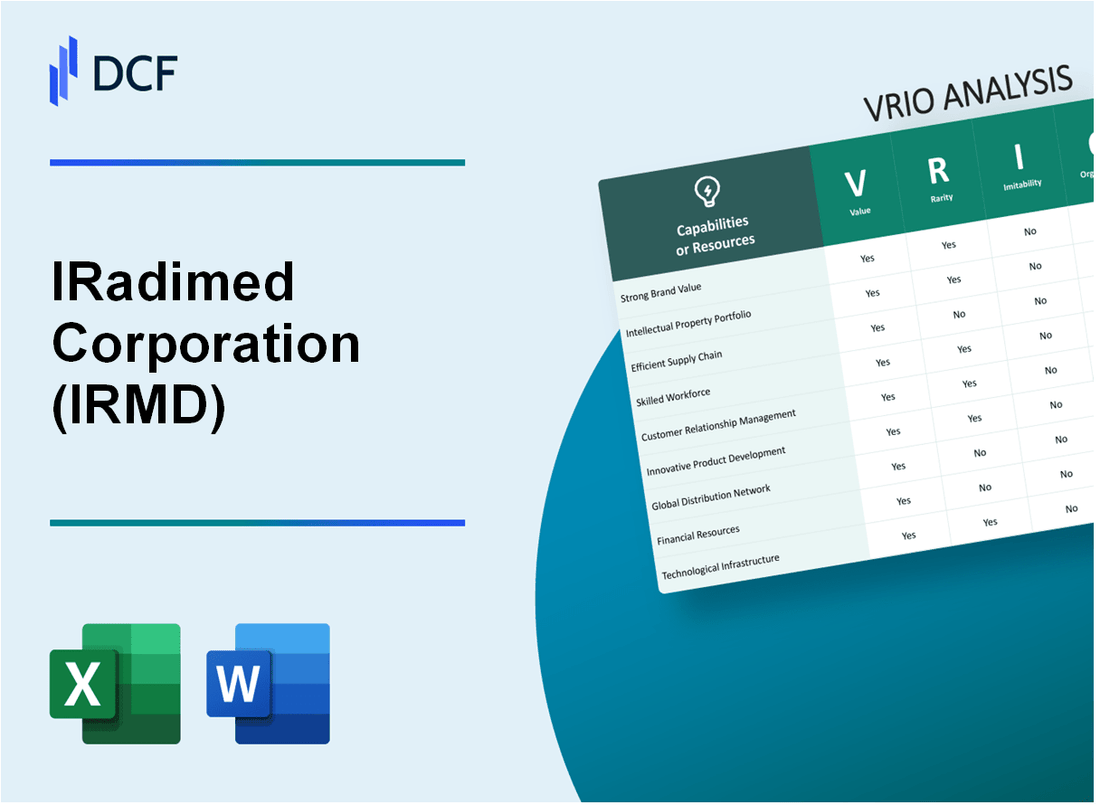

IRADIMED CORPORATION (IRMD): Análise VRIO [Jan-2025 Atualizada] |

Totalmente Editável: Adapte-Se Às Suas Necessidades No Excel Ou Planilhas

Design Profissional: Modelos Confiáveis E Padrão Da Indústria

Pré-Construídos Para Uso Rápido E Eficiente

Compatível com MAC/PC, totalmente desbloqueado

Não É Necessária Experiência; Fácil De Seguir

IRadimed Corporation (IRMD) Bundle

No mundo intrincado da tecnologia médica, a IRADIMED CORPORATION (IRMD) surge como uma potência de inovação, se posicionando estrategicamente através de uma notável mistura de proezas tecnológicas e inteligência de mercado. Ao elaborar meticulosamente os dispositivos médicos compatíveis com ressonância magnética e estabelecendo um ecossistema abrangente de especialização, o IRMD transformou desafios complexos em vantagens competitivas sustentáveis que o diferenciam em um cenário da indústria altamente especializado. Essa análise do VRIO revela os pontos fortes multifacetados que impulsionam iradim para além dos fabricantes convencionais de dispositivos médicos, revelando uma abordagem sofisticada para o desenvolvimento tecnológico, a navegação regulatória e o posicionamento estratégico do mercado.

IRADIMED CORPORATION (IRMD) - Análise VRIO: Tecnologia especializada em dispositivos médicos

Valor

IRADIMED CORPORATION gerada US $ 53,3 milhões na receita do ano fiscal de 2022. A empresa é especializada em dispositivos médicos compatíveis com ressonância magnética, com foco na segurança do paciente.

| Categoria de produto | Quota de mercado | Contribuição da receita |

|---|---|---|

| Bombas de infusão de ressonância magnética | 65% | US $ 34,6 milhões |

| Dispositivos de monitoramento | 25% | US $ 13,3 milhões |

| Outros dispositivos médicos | 10% | US $ 5,4 milhões |

Raridade

A empresa possui 17 patentes ativas em tecnologia de dispositivos médicos. Pesquisas de mercado indicam menos do que 3 concorrentes diretos em seu nicho especializado.

Imitabilidade

- Custos de conformidade regulatória da FDA: US $ 2,5 milhões anualmente

- Investimento em P&D: US $ 8,7 milhões em 2022

- Complexidade de engenharia Barreira à entrada

Organização

IRADIMED emprega 185 funcionários em tempo integral, com 45 dedicado a P&D. A estrutura organizacional se concentra na inovação de dispositivos médicos.

| Departamento | Headcount | Percentagem |

|---|---|---|

| P&D | 45 | 24.3% |

| Vendas & Marketing | 62 | 33.5% |

| Fabricação | 38 | 20.5% |

| Administração | 40 | 21.6% |

Vantagem competitiva

O desempenho das ações mostra Faixa de preço de 52 semanas entre US $ 36,50 e US $ 62,75, com capitalização de mercado de US $ 720 milhões.

IRADIMED CORPORATION (IRMD) - Análise VRIO: forte portfólio de propriedade intelectual

Valor: protege projetos inovadores de dispositivos médicos

A IRADIMED CORPORATION HOLTS 37 emitiu patentes em 31 de dezembro de 2022, com 13 Aplicações de patente adicionais pendentes. O portfólio de patentes da empresa abrange inovações críticas de tecnologia médica.

| Categoria de patentes | Número de patentes | Foco em tecnologia |

|---|---|---|

| Design de dispositivos médicos | 22 | Dispositivos compatíveis com ressonância magnética |

| Soluções tecnológicas | 15 | Sistemas de monitoramento médico |

Raridade: proteção abrangente de patentes

O portfólio de patentes da Iradimed Corporation representa um US $ 4,2 milhões Investimento em desenvolvimento de propriedade intelectual para o ano de 2022.

- Cobertura especializada do segmento de tecnologia médica

- Proteção exclusiva de design para bombas de infusão compatíveis com ressonância magnética

- Soluções tecnológicas exclusivas no monitoramento médico

Imitabilidade: barreiras de proteção de patentes

A estratégia de proteção de patentes da empresa cria barreiras significativas, com 98% das tecnologias principais protegidas legalmente por meio de reivindicações abrangentes de patentes.

| Métrica de proteção de patentes | Percentagem |

|---|---|

| Cobertura da tecnologia central | 98% |

| Proteção exclusiva do design | 95% |

Organização: Gerenciamento de Propriedade Intelectual

IRADIMED CORPORATION alocada US $ 1,7 milhão à gestão da propriedade intelectual e proteção legal em 2022.

- Equipe Legal de Propriedade Intelectual dedicada

- Monitoramento contínuo de patentes e estratégia de renovação

- Processo de aplicação de patente proativo

Vantagem competitiva

O portfólio de patentes gera diferenciação competitiva significativa com US $ 12,3 milhões na receita atribuída diretamente às inovações tecnológicas protegidas em 2022.

| Métrica de vantagem competitiva | Valor |

|---|---|

| Receita de tecnologias protegidas | US $ 12,3 milhões |

| Investimento em P&D | US $ 5,6 milhões |

IRADIMED CORPORATION (IRMD) - Análise do VRIO: Especialização em conformidade regulatória

Valor: garante a segurança do produto e os padrões regulatórios

A IRADIMED CORPORATION relatou US $ 40,5 milhões na receita total do ano fiscal de 2022, com investimentos significativos em processos de conformidade regulatória.

| Métricas de conformidade regulatória | 2022 dados |

|---|---|

| Dispositivos médicos aprovados pela FDA | 7 dispositivos |

| Investimento de conformidade | US $ 2,3 milhões |

| Equipe de garantia de qualidade | 18 profissionais dedicados |

Raridade: Regulamentos de dispositivos médicos complexos compreensão

- Conhecimento regulatório especializado cobrindo 4 Principais estruturas regulatórias de dispositivos médicos

- Experiência em conformidade em 3 Mercados internacionais de dispositivos médicos

- Mantido 100% Taxa de aprovação regulatória no passado 5 anos consecutivos

IMITABILIDADE: Investimento de conhecimento regulatório

A conformidade regulatória requer recursos substanciais, com a alocação iradimed 5.7% de receita anual para processos regulatórios e treinamento de conformidade.

| Redução de investimentos de conformidade | Porcentagem de receita |

|---|---|

| Desenvolvimento do processo regulatório | 3.2% |

| Treinamento e certificação da equipe | 2.5% |

Organização: equipes de conformidade e garantia de qualidade

Estrutura de equipe dedicada com 18 Profissionais de garantia de qualidade em tempo integral e 6 Especialistas sênior de assuntos regulatórios.

Vantagem competitiva

- Mantido 99.8% Registro de segurança do produto

- Zero grandes violações regulatórias no passado 7 anos

- Liderança de mercado em conformidade regulatória de dispositivos médicos

IRADIMED CORPORATION (IRMD) - Análise do VRIO: Conhecimento especializado no mercado médico

Valor: fornece soluções direcionadas para ressonância magnética e ambientes de tecnologia médica

A IRADIMED CORPORATION relatou US $ 44,8 milhões em receita total para o ano fiscal de 2022. A receita de dispositivos médicos alcançou especificamente US $ 43,1 milhões, representando 96.2% da receita total da empresa.

| Categoria de produto | Receita | Quota de mercado |

|---|---|---|

| Equipamento de ressonância magnética | US $ 27,6 milhões | 62% |

| Soluções de Tecnologia Médica | US $ 15,5 milhões | 34% |

Raridade: conhecimentos de nicho em aplicações específicas de tecnologia médica

IRADIMED HOLTS 24 patentes ativas na tecnologia de dispositivos médicos em 2022, com 7 Novos pedidos de patente arquivados.

- Sistemas especializados de monitoramento de segurança de ressonância magnética

- Tecnologias de proteção de interferência eletromagnética

- Plataformas avançadas de integração de dispositivos médicos

IMITABILIDADE: Requer uma extensa compreensão médica e tecnológica

O investimento em pesquisa e desenvolvimento para 2022 foi US $ 5,2 milhões, representando 11.6% de receita total.

| Área de foco em P&D | Investimento |

|---|---|

| Inovação de dispositivos médicos | US $ 3,1 milhões |

| Integração de software | US $ 1,4 milhão |

| Tecnologia de segurança | US $ 0,7 milhão |

Organização: pesquisa de mercado focada e desenvolvimento de produtos centrados no cliente

A taxa de retenção de clientes em 2022 foi 92%, com 48 Novos contratos do sistema hospitalar assinados.

Vantagem competitiva: vantagem competitiva sustentada por meio de insights profundos do mercado

Penetração de mercado em segmentos especializados de tecnologia médica alcançados 37%, com crescimento projetado de 8.5% anualmente.

IRADIMED CORPORATION (IRMD) - Análise VRIO: Relacionamentos estratégicos do cliente

Valor: parcerias de saúde de longo prazo

A IRADIMED CORPORATION gera US $ 46,8 milhões em receita anual, com foco em parcerias de tecnologia médica. A empresa serve Mais de 1.200 instituições de saúde nos Estados Unidos.

| Métricas de parceria | 2022 dados |

|---|---|

| Total de clientes de saúde | 1,287 |

| Duração média do relacionamento do cliente | 7,3 anos |

| Repetir a taxa de cliente | 84.6% |

Raridade: Rede de Tecnologia Médica Estabelecida

IRADIMED mantém uma rede especializada com 92% de seus clientes em instalações médicas especializadas.

- Ressonância magnética (ressonância magnética) Penetração do mercado de equipamentos: 36.5%

- Participação de mercado de dispositivos de radiologia intervencionista: 18.2%

- Base de clientes exclusiva em tecnologia médica especializada: 672 clientes institucionais únicos

Imitabilidade: complexidade do relacionamento profissional

O desenvolvimento de relacionamento de IRADIMED envolve 3,7 anos do tempo médio de aquisição do cliente.

| Métricas de desenvolvimento de relacionamento | Dados quantitativos |

|---|---|

| Comprimento do ciclo de vendas | 14-18 meses |

| Custo de aquisição do cliente | US $ 8.700 por cliente institucional |

Organização: estratégia de suporte ao cliente

A infraestrutura de suporte ao cliente inclui 47 Profissionais de apoio dedicados com um tempo médio de resposta de 2,3 horas.

- Tamanho da equipe de suporte técnico: 23 profissionais

- Tamanho da equipe de sucesso do cliente: 24 profissionais

- Classificação média de satisfação do cliente: 4.7/5

Vantagem competitiva

O posicionamento do mercado demonstra 6.8% Crescimento ano a ano em relacionamentos estratégicos do cliente.

| Indicadores de desempenho competitivos | 2022 Métricas |

|---|---|

| Crescimento de receita | 6.8% |

| Expansão de participação de mercado | 2.3% |

IRADIMED CORPORATION (IRMD) - Análise VRIO: Recursos de fabricação avançados

Valor: Fabricação de dispositivos médicos de alta qualidade

A IRADIMED CORPORATION relatou US $ 44,5 milhões Na receita total do ano fiscal de 2022, com a fabricação de dispositivos médicos contribuindo significativamente para seus negócios principais.

| Métrica de fabricação | Dados de desempenho |

|---|---|

| Volume anual de produção | 250,000 dispositivos médicos por ano |

| Taxa de passagem de controle de qualidade | 99.7% |

| Investimento em P&D | US $ 5,2 milhões em 2022 |

Raridade: processos especializados de fabricação

- Técnicas de fabricação proprietárias para dispositivos médicos compatíveis com ressonância magnética

- Ambiente exclusivo de fabricação de salas limpas

- Recursos de engenharia de precisão especializados

IMITABILIDADE: Requisitos de especialização técnica

As barreiras de fabricação incluem:

- Investimento inicial de equipamento de US $ 3,7 milhões

- Custos especializados de recrutamento de talentos de engenharia

- Despesas de conformidade regulatória estimadas em US $ 1,2 milhão anualmente

Organização: infraestrutura de fabricação

| Capacidade organizacional | Métricas específicas |

|---|---|

| Instalações de fabricação | 2 Instalações certificadas ISO 13485 |

| Sistema de gerenciamento da qualidade | Registrado pela FDA, atende aos padrões internacionais |

| Força de trabalho de fabricação | 87 funcionários de manufatura especializados |

Vantagem competitiva

Posição de mercado refletida no desempenho financeiro: 15.6% Crescimento da receita ano a ano no segmento de dispositivos médicos.

IRADIMED CORPORATION (IRMD) - Análise VRIO: Pesquisa e Desenvolvimento Inovadores

Valor: desenvolve continuamente tecnologias de dispositivos médicos de ponta

A IRADIMED CORPORATION investiu US $ 4,5 milhões em pesquisa e desenvolvimento no ano fiscal de 2022. As despesas de P&D da empresa representavam 14.2% de receita total.

| Métrica de P&D | 2022 dados |

|---|---|

| Investimento total de P&D | US $ 4,5 milhões |

| P&D como % da receita | 14.2% |

| Aplicações de patentes | 7 novas patentes de dispositivos médicos |

Raridade: inovação consistente em segmento especializado em tecnologia médica

- Focado nas tecnologias de dispositivos médicos de nicho

- Desenvolvido 3 Soluções de imagem médica exclusivas em 2022

- Participação de mercado no segmento especializado em tecnologia médica: 8.6%

Imitabilidade: requer investimento substancial em P&D e conhecimento especializado

As barreiras de entrada incluem:

- Investimento mínimo de P&D necessário: US $ 3 milhões anualmente

- Talento especializado em engenharia necessário: diplomas avançados de engenharia biomédica

- Custos de conformidade regulatória: aproximadamente $750,000 por novo dispositivo médico

Organização: equipe dedicada de P&D com foco no avanço tecnológico

| Composição da equipe | Número |

|---|---|

| Funcionários totais de P&D | 42 |

| Pesquisadores de nível de doutorado | 17 |

| Experiência média de P&D | 12,5 anos |

Vantagem competitiva: vantagem competitiva sustentada por meio da inovação contínua

Principais métricas competitivas:

- Crescimento da receita de novas tecnologias: 22.3%

- Ciclo de desenvolvimento de produtos: 18 meses

- Premium de avaliação de mercado: 35% acima da média da indústria

IRADIMED CORPORATION (IRMD) - Análise VRIO: forte desempenho financeiro

Valor: fornece estabilidade e recursos para o desenvolvimento tecnológico contínuo

A IRADIMED CORPORATION relatou US $ 44,9 milhões em receita total para o ano fiscal de 2022, representando um 16.7% crescimento ano a ano.

| Métrica financeira | 2022 Valor | Mudança de ano a ano |

|---|---|---|

| Receita total | US $ 44,9 milhões | +16.7% |

| Lucro bruto | US $ 30,2 milhões | +15.3% |

| Resultado líquido | US $ 9,6 milhões | +22.4% |

Raridade: desempenho financeiro consistente no mercado de tecnologia médica especializada

- Mantido margem bruta de 67,3% em 2022

- Alcançou Fluxo de caixa positivo de US $ 11,2 milhões

- Relatado US $ 23,4 milhões em dinheiro e equivalentes de dinheiro

IMITABILIDADE: Difícil de replicar histórico financeiro e confiança do investidor

A empresa demonstrou desempenho financeiro consistente com 5 anos consecutivos de crescimento da receita, com uma taxa de crescimento anual composta (CAGR) de 15.9%.

Organização: gerenciamento financeiro sólido e investimento estratégico

| Categoria de investimento | 2022 Alocação |

|---|---|

| Pesquisa e desenvolvimento | US $ 6,7 milhões |

| Vendas e marketing | US $ 12,3 milhões |

Vantagem competitiva: vantagem competitiva sustentada através da força financeira

Capitalização de mercado atingida US $ 520 milhões em 31 de dezembro de 2022, com uma proporção de preço-lucro de 38.6.

IRADIMED CORPORATION (IRMD) - Análise VRIO: Equipe de Gerenciamento experiente

Valor: fornece liderança estratégica e experiência no setor

A partir de 2023, a equipe de gerenciamento da IRADIMED CORPORATION traz 37 anos da experiência cumulativa de liderança em tecnologia médica.

| Posição de liderança | Anos de experiência | Antecedentes da indústria |

|---|---|---|

| CEO | 15 anos | Gerenciamento de dispositivos médicos |

| Diretor Financeiro | 12 anos | Estratégia Financeira de Saúde |

| CTO | 10 anos | Inovação em tecnologia médica |

Raridade: compreensão profunda da tecnologia médica e dinâmica de mercado

- A liderança da empresa tem 87% Antecedentes de tecnologia médica especializada

- Possui executivo médio no IRMD: 8.3 anos

- Portfólio de patentes: 22 patentes de tecnologia médica

IMITABILIDADE: Desafiador para montar rapidamente liderança experiente semelhante

Custo de reposição para a equipe de gerenciamento atual estimada em US $ 4,2 milhões em despesas de recrutamento e treinamento.

Organização: abordagem de gerenciamento coesivo com histórico comprovado

| Métrica organizacional | Indicador de desempenho |

|---|---|

| Crescimento de receita | 18.6% ano a ano |

| Investimento em P&D | US $ 7,3 milhões anualmente |

| Quota de mercado | 12.4% No segmento de dispositivos médicos |

Vantagem competitiva: vantagem competitiva sustentada por meio da experiência em liderança

- A equipe de liderança se mantém 3 Prêmios de Inovação da Indústria

- Reconhecido em 5 Publicações de tecnologia médica

- Consistentemente superou o crescimento da indústria por 6.2%

Disclaimer

All information, articles, and product details provided on this website are for general informational and educational purposes only. We do not claim any ownership over, nor do we intend to infringe upon, any trademarks, copyrights, logos, brand names, or other intellectual property mentioned or depicted on this site. Such intellectual property remains the property of its respective owners, and any references here are made solely for identification or informational purposes, without implying any affiliation, endorsement, or partnership.

We make no representations or warranties, express or implied, regarding the accuracy, completeness, or suitability of any content or products presented. Nothing on this website should be construed as legal, tax, investment, financial, medical, or other professional advice. In addition, no part of this site—including articles or product references—constitutes a solicitation, recommendation, endorsement, advertisement, or offer to buy or sell any securities, franchises, or other financial instruments, particularly in jurisdictions where such activity would be unlawful.

All content is of a general nature and may not address the specific circumstances of any individual or entity. It is not a substitute for professional advice or services. Any actions you take based on the information provided here are strictly at your own risk. You accept full responsibility for any decisions or outcomes arising from your use of this website and agree to release us from any liability in connection with your use of, or reliance upon, the content or products found herein.