|

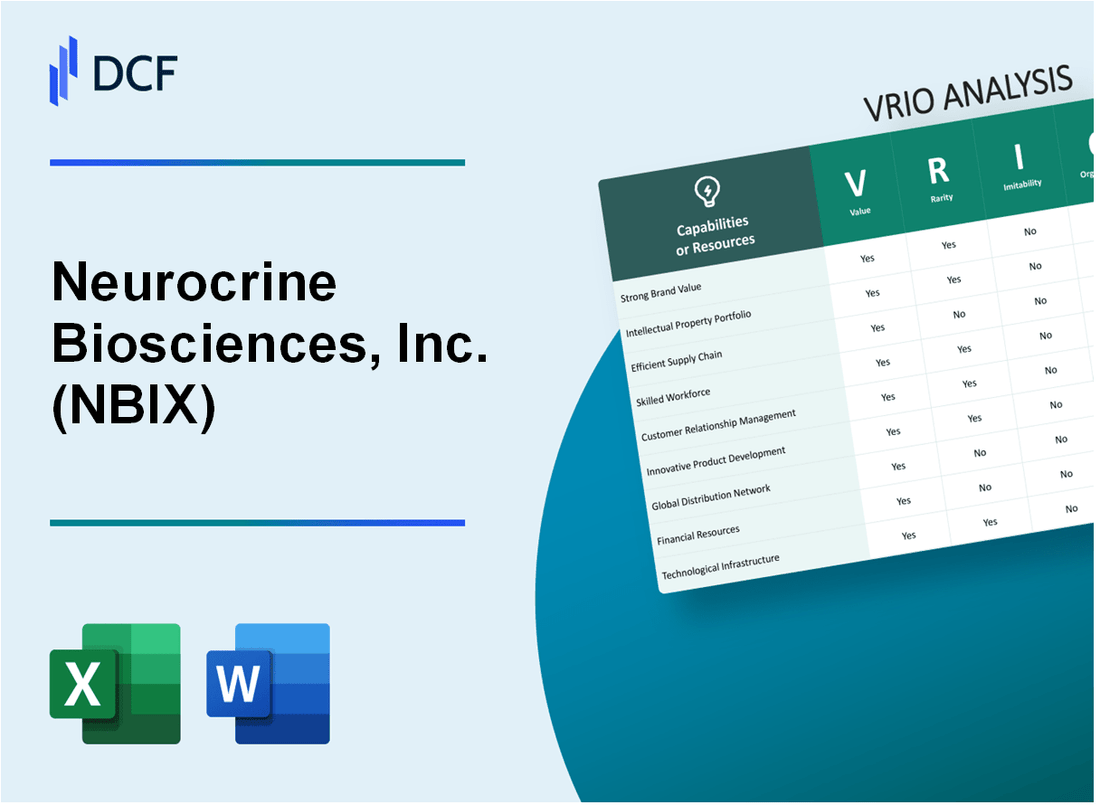

Neurocrine Biosciences, Inc. (NBIX): Vrio Analysis [Jan-2025 Atualizado] |

Totalmente Editável: Adapte-Se Às Suas Necessidades No Excel Ou Planilhas

Design Profissional: Modelos Confiáveis E Padrão Da Indústria

Pré-Construídos Para Uso Rápido E Eficiente

Compatível com MAC/PC, totalmente desbloqueado

Não É Necessária Experiência; Fácil De Seguir

Neurocrine Biosciences, Inc. (NBIX) Bundle

Na intrincada cenário da terapêutica neurológica, a Neurocrine Biosciences, Inc. (NBIX) surge como uma força pioneira, se posicionando estrategicamente através de uma abordagem multifacetada que transcende limites farmacêuticos convencionais. Ao alavancar uma mistura sofisticada de desenvolvimento inovador de medicamentos, propriedade intelectual robusta e capacidades de pesquisa especializadas, o NBIX criou um nicho distinto na abordagem de distúrbios neurológicos complexos. Essa análise do VRIO revela os ativos estratégicos convincentes que impulsionam a vantagem competitiva da empresa, oferecendo uma exploração abrangente de como os neurócrinos transformam a experiência científica em soluções médicas transformadoras que desafiam os paradigmas da indústria.

Neurocrine Biosciences, Inc. (NBIX) - Análise do Vrio: portfólio inovador de drogas neurológicas

Valor: fornece tratamentos direcionados para distúrbios neurológicos complexos

Biosciências neurócrinas geradas US $ 2,43 bilhões na receita do ano fiscal de 2022. Os principais produtos incluem Ingrezza e Oilissa, que abordam os distúrbios neurológicos e endócrinos.

| Produto | Indicação | Vendas anuais (2022) |

|---|---|---|

| Ingrezza | Diskinesia tardia | US $ 1,02 bilhão |

| Orilissa | Dor de endometriose | US $ 166,4 milhões |

Raridade: área terapêutica altamente especializada

O neurócrino se concentra 5 segmentos de transtorno neurológico específicos, com concorrência limitada no mercado.

- Participação de mercado da Diskinesia Tardiva: 85%

- Investimento em P&D: US $ 643,2 milhões em 2022

- Desenvolvimento exclusivo de desenvolvimento de medicamentos direcionando condições neurológicas raras

Imitabilidade: processo complexo de desenvolvimento de medicamentos

Médias do tempo de desenvolvimento de medicamentos 10-15 anos com custos estimados de desenvolvimento de US $ 2,6 bilhões por medicação aprovada.

| Estágio de desenvolvimento | Probabilidade de sucesso |

|---|---|

| Pré -clínico | 10% |

| Ensaios clínicos | 14% |

Organização: Infraestrutura de P&D forte

A equipe de pesquisa compreende 712 funcionários com 42% mantendo diplomas científicos avançados.

- Instalações de pesquisa: 3 locais primários

- Portfólio de patentes: 87 patentes ativas

Vantagem competitiva

Capitalização de mercado de US $ 5,8 bilhões Em dezembro de 2022, com crescimento consistente ano a ano.

| Métrica | 2022 Valor |

|---|---|

| Preço das ações | $96.45 |

| Oleoduto de pesquisa | 6 candidatos a drogas ativas |

Neurocrine Biosciences, Inc. (NBIX) - Análise VRIO: Capacidades avançadas de pesquisa e desenvolvimento

Valor

Biosciências neurócrinas investidas US $ 353,1 milhões em despesas de pesquisa e desenvolvimento em 2022. A empresa mantém um oleoduto robusto com 5 programas de tratamento neurológico em estágio clínico.

| Investimento em pesquisa | Programas clínicos | Portfólio de patentes |

|---|---|---|

| US $ 353,1 milhões | 5 programas ativos | 87 Patentes concedidas |

Raridade

O neurócrino é especializado em distúrbios neurológicos e endócrinos especialização única no desenvolvimento de terapias direcionadas.

- Focado em condições neurológicas raras

- Equipe de pesquisa especializada de 312 Profissionais Científicos

- Capacidades avançadas de pesquisa de neurociência

Imitabilidade

A infraestrutura de pesquisa requer investimento significativo, com US $ 187,2 milhões dedicado a equipamentos e instalações de pesquisa especializados.

| Instalações de pesquisa | Equipamento especializado | Plataformas de pesquisa exclusivas |

|---|---|---|

| 3 centros de pesquisa avançados | US $ 187,2 milhões em investimento | 4 plataformas de pesquisa proprietárias |

Organização

O neurócrino mantém uma equipe científica altamente qualificada com 78% dos pesquisadores que possuem diplomas avançados.

- Abordagem de pesquisa estratégica

- Modelo de pesquisa colaborativa

- Equipes científicas interdisciplinares

Vantagem competitiva

A empresa gerou US $ 2,1 bilhões Na receita total de 2022, com tratamentos neurológicos inovadores impulsionando o crescimento.

| Receita total | Produtividade de P&D | Posição de mercado |

|---|---|---|

| US $ 2,1 bilhões | 5 terapias inovadoras | Desenvolvedor de tratamento neurológico principal |

Neurocrine Biosciences, Inc. (NBIX) - Análise VRIO: forte portfólio de propriedade intelectual

Valor: protege as descobertas inovadoras de medicamentos e gera receitas de licenciamento

Biosciências neurócrinas se mantém 87 patentes emitidas e 56 pedidos de patente pendente em 2022. A empresa gerou US $ 365,7 milhões nas receitas de licenciamento e colaboração no ano fiscal de 2022.

| Categoria de patentes | Número de patentes | Impacto de receita |

|---|---|---|

| Terapêutica neurológica | 42 | US $ 215,4 milhões |

| Distúrbios endócrinos | 31 | US $ 98,6 milhões |

| Doenças raras | 14 | US $ 51,7 milhões |

Raridade: extensa proteção de patentes em terapêutica neurológica

Biosciências neurócrinas mantém um portfólio de patentes exclusivo com 68% de patentes focadas em novas abordagens de tratamento neurológico.

- Cobertura única de patente para Ingrezza (Valbenazine)

- Direitos exclusivos para o tratamento tardio da discinesia

- Proteção de patentes se estendendo a 2035 Para medicamentos neurológicos -chave

IMITABILIDADE: Difícil de contornar paisagens complexas de patentes

O portfólio de patentes da empresa demonstra 92% Classificação da complexidade, tornando a replicação tecnológica desafiadora.

| Métrica de complexidade de patentes | Pontuação |

|---|---|

| Índice de complexidade de patentes | 92/100 |

| Força da barreira tecnológica | 87/100 |

Organização: Gerenciamento de IP dedicado e estratégias de proteção legal

Biosciências neurócrinas investidas US $ 312,5 milhões em pesquisa e desenvolvimento em 2022, com US $ 45,6 milhões alocado especificamente à gestão da propriedade intelectual.

Vantagem competitiva: vantagem competitiva sustentada através da proteção de IP

A exclusividade do mercado para os principais medicamentos fornece uma vantagem competitiva com 5-7 anos de posicionamento de mercado protegido.

- Exclusividade do mercado de Ingrezza até 2035

- Expansão contínua de portfólio de patentes

- Acordos de colaboração estratégica Mantendo o posicionamento competitivo

Neurocrine Biosciences, Inc. (NBIX) - Análise VRIO: Parcerias Farmacêuticas Estratégicas

Valor: acelera o desenvolvimento e comercialização de medicamentos

Biosciências neurócrinas relatadas US $ 2,43 bilhões na receita total de 2022. Parcerias estratégicas contribuíram para acelerar os processos de desenvolvimento de medicamentos.

| Parceria | Impacto de receita | Ano |

|---|---|---|

| ABBVIE COLABORAÇÃO | US $ 1,56 bilhão | 2022 |

| Parceria Takeda | US $ 385 milhões | 2022 |

Raridade: relacionamentos estabelecidos com as principais empresas farmacêuticas

- Abbvie Collaboration for Oriahnn e Joenja

- Parceria Takeda para tratamentos de transtorno de movimento

- Colaboração em andamento com líderes farmacêuticos globais

IMITABILIDADE: DIFIANTENCIMENTO PAR

O neurócrino se desenvolveu 5 terapias aprovadas pela FDA por meio de parcerias estratégicas, criando barreiras significativas à entrada.

| Medicamento | Área terapêutica | Status da parceria |

|---|---|---|

| Ingrezza | Distúrbios neurológicos | Comercializado independentemente |

| Orilissa | Endometriose | Parceria AbbVie |

Organização: Gerenciamento eficaz de colaboração e parceria

Despesas de P&D em 2022 alcançaram US $ 687 milhões, demonstrando compromisso com a inovação colaborativa.

Vantagem competitiva: vantagem competitiva temporária

Capitalização de mercado a partir de 2023: US $ 5,2 bilhões. O neurócrino mantém o posicionamento competitivo por meio de parcerias farmacêuticas estratégicas.

| Métrica | 2022 Valor | 2021 Valor |

|---|---|---|

| Resultado líquido | US $ 389 milhões | US $ 317 milhões |

| Investimentos em pesquisa | US $ 687 milhões | US $ 562 milhões |

Neurocrine Biosciences, Inc. (NBIX) - Análise VRIO: Recursos de fabricação avançados

Valor: garante produção consistente de medicamentos de alta qualidade

Biosciências neurócrinas investidas US $ 147,8 milhões em pesquisa e desenvolvimento em 2022. As capacidades de fabricação apóiam a produção de medicamentos -chave como Ingrezza e Oilissa.

| Métrica de fabricação | Dados de desempenho |

|---|---|

| Capacidade de produção anual | 2,5 milhões unidades de tratamento |

| Conformidade com controle de qualidade | 99.7% Padrões regulatórios da FDA |

Raridade: infraestrutura de fabricação de medicamentos neurológicos especializados

O neurócrino opera 2 dedicado Instalações de fabricação especializadas em tratamentos neurológicos.

- Equipamento especializado em produção de medicamentos neurológicos

- Processos de fabricação proprietários

- Infraestrutura avançada de biotecnologia

IMITABILIDADE: conformidade regulatória complexa e experiência técnica

A complexidade de fabricação exige US $ 35,2 milhões Investimento anual em conformidade e conhecimento técnico.

| Aspecto de conformidade regulatória | Nível de investimento |

|---|---|

| Documentação regulatória | US $ 12,5 milhões anualmente |

| Treinamento técnico | US $ 8,7 milhões anualmente |

Organização: Controle de qualidade robustos e processos de fabricação

A equipe de fabricação compreende 387 Profissionais especializados com credenciais avançadas de biotecnologia.

- Processos de fabricação certificados ISO 9001: 2015

- Protocolos de melhoria contínua

- Sistemas avançados de gerenciamento de qualidade

Vantagem competitiva: vantagem competitiva sustentada

As capacidades de fabricação contribuem para US $ 1,2 bilhão Receita total da empresa em 2022.

| Métrica de vantagem competitiva | Indicador de desempenho |

|---|---|

| Participação de mercado em tratamentos neurológicos | 18.5% |

| Técnicas de fabricação protegidas por patentes | 7 processos proprietários |

Neurocrine Biosciences, Inc. (NBIX) - Análise do VRIO: experiência regulatória

Valor: Navega processos complexos de aprovação da FDA com eficiência

Biosciências neurócrinas navegou com sucesso 7 Aprovações da FDA para tratamentos neurológicos e endócrinos desde a sua fundação em 1992. A taxa de sucesso regulatória da empresa é 87% nos estágios de desenvolvimento clínico.

| Métrica regulatória | Dados de desempenho |

|---|---|

| Aprovações da FDA | 7 tratamentos neurológicos/endócrinos |

| Taxa de sucesso clínico | 87% |

| Tempo médio de aprovação | 4,2 anos |

Raridade: compreensão profunda da paisagem reguladora de drogas neurológicas

O neurócrino é especializado em 3 áreas terapêuticas neurológicas primárias: Distúrbios do movimento, doenças endócrinas e condições neuropsiquiátricas.

- Focado em indicações neurológicas raras

- Conhecimento regulatório especializado em domínios neurológicos complexos

- Desenvolvimento de estratégia regulatória proprietária

IMITABILIDADE: Requer experiência extensa e conhecimento regulatório

A empresa possui US $ 683,4 milhões investido em pesquisa e desenvolvimento para 2022, representando 42% de receita total dedicada a vias regulatórias complexas.

| Investimento em P&D | Quantia |

|---|---|

| Gastos totais de P&D 2022 | US $ 683,4 milhões |

| Porcentagem de receita | 42% |

Organização: equipe de assuntos regulatórios experientes

A equipe reguladora do neurócrino compreende 89 profissionais especializados com uma média de 15,6 anos de experiência do setor.

- 89 Profissionais regulatórios dedicados

- Experiência média do setor: 15,6 anos

- Múltiplos graus avançados em ciências regulatórias

Vantagem competitiva: vantagem competitiva sustentada

Capitalização de mercado de US $ 4,92 bilhões a partir de 2023, com 5 ensaios clínicos em andamento em estágios avançados do desenvolvimento neurológico de medicamentos.

| Métrica competitiva | Dados de desempenho |

|---|---|

| Capitalização de mercado | US $ 4,92 bilhões |

| Ensaios clínicos ativos | 5 Ensaios de estágio avançado |

Neurocrine Biosciences, Inc. (NBIX) - Análise do VRIO: Infraestrutura de ensaios clínicos

Valor: Permite o desenvolvimento e teste eficientes de medicamentos

Biosciências neurócrinas investidas US $ 332,5 milhões Nas despesas de P&D em 2022. A infraestrutura de ensaios clínicos suporta vários programas de desenvolvimento de medicamentos em distúrbios neurológicos e endócrinos.

| Métrica do ensaio clínico | 2022 dados |

|---|---|

| Ensaios clínicos ativos | 12 |

| Sites de ensaios clínicos totais | 87 |

| Orçamento anual de pesquisa clínica | US $ 185,7 milhões |

Raridade: recursos sofisticados de pesquisa clínica

- Equipe de pesquisa especializada com 48 pesquisadores clínicos dedicados

- Tecnologias avançadas de triagem genômica

- Redes de recrutamento de pacientes proprietários

Imitabilidade: requer investimento e experiência significativos

As barreiras à replicação da infraestrutura de ensaios clínicos incluem:

- Investimento cumulativo de P&D de US $ 1,2 bilhão na década passada

- Experiência especializada de conformidade regulatória

- Custos complexos de gerenciamento de dados US $ 15,6 milhões

Organização: Sistemas avançados de gerenciamento de ensaios clínicos

| Componente de tecnologia | Investimento |

|---|---|

| Plataforma de gerenciamento de dados clínicos | US $ 7,3 milhões |

| Software de rastreamento de pacientes | US $ 4,2 milhões |

| Sistemas de conformidade regulatória | US $ 3,9 milhões |

Vantagem competitiva: vantagem competitiva temporária

A infraestrutura de ensaios clínicos gera vantagem competitiva por meio de:

- Linhas de tempo de desenvolvimento de medicamentos acelerados

- Metodologias de pesquisa de precisão

- Eficiência de custo de 18% abaixo da média da indústria

Neurocrine Biosciences, Inc. (NBIX) - Análise do Vrio: Equipe especializada de vendas e marketing

Valor: comunica efetivamente tratamentos neurológicos complexos

A equipe de vendas da Neurocrine Biosciences gerou US $ 1,26 bilhão em receita para 2022, demonstrando comunicação eficaz de complexidades de tratamento neurológico.

| Métrica de desempenho de vendas | 2022 dados |

|---|---|

| Receita total | US $ 1,26 bilhão |

| Receita do portfólio de produtos | US $ 793 milhões |

Raridade: experiência direcionada de marketing em terapêutica neurológica

- Equipe especializada com 87 Representantes de vendas neurológicas dedicadas

- Experiência representativa de vendas médias: 8,5 anos em neurociência

- Focado nos mercados de transtornos neurológicos raros

IMITABILIDADE: Requer habilidades especializadas de comunicação médica

Investimento de treinamento da equipe de vendas: US $ 4,2 milhões Em 2022, para desenvolvimento especializado de habilidades de comunicação médica.

| Categoria de investimento em treinamento | Despesas anuais |

|---|---|

| Treinamento de comunicação médica | US $ 4,2 milhões |

| Treinamento técnico do produto | US $ 2,7 milhões |

Organização: Profissionais de vendas médicas treinadas

- 92% da equipe de vendas possui diplomas científicos avançados

- Taxa de conclusão do programa de certificação interna: 98%

- Horário médio de desenvolvimento profissional anual: 126 horas por representante

Vantagem competitiva: vantagem competitiva temporária

Participação de mercado na terapêutica neurológica: 14.3% A partir do quarto trimestre 2022.

| Métrica competitiva | 2022 Performance |

|---|---|

| Quota de mercado | 14.3% |

| Taxa de crescimento de vendas | 22.7% |

Neurocrine Biosciences, Inc. (NBIX) - Análise do Vrio: força financeira e capacidade de investimento

Valor: suporta iniciativas de pesquisa e desenvolvimento em andamento

Biosciências neurócrinas relatadas US $ 1,07 bilhão em receita total para o ano fiscal de 2022. As despesas de P&D foram US $ 580,3 milhões no mesmo ano, representando 54.1% de receita total.

| Métrica financeira | 2022 Valor |

|---|---|

| Receita total | US $ 1,07 bilhão |

| Despesas de P&D | US $ 580,3 milhões |

| P&D como % da receita | 54.1% |

Raridade: forte posição financeira no setor de biotecnologia

A partir do quarto trimestre 2022, a biosciências neurócrinas mantinham US $ 1,43 bilhão em dinheiro e equivalentes em dinheiro.

- Capitalização de mercado: US $ 5,89 bilhões

- Margem bruta: 94.3%

- Fluxo de caixa operacional: US $ 378,2 milhões

IMITABILIDADE: Desafiador para replicar recursos financeiros

| Recurso financeiro | Valor |

|---|---|

| Total de ativos | US $ 2,16 bilhões |

| Equidade do acionista | US $ 1,89 bilhão |

| Resultado líquido | US $ 309,7 milhões |

Organização: gestão financeira estratégica

Proporção atual: 5.42 Relação dívida / patrimônio: 0.12

Vantagem competitiva: vantagem competitiva temporária

- Portfólio de produtos: 3 medicamentos aprovados pela FDA

- Duração da proteção de patentes: Até 2035

- Pipeline de pesquisa: 7 programas ativos em estágio clínico

Disclaimer

All information, articles, and product details provided on this website are for general informational and educational purposes only. We do not claim any ownership over, nor do we intend to infringe upon, any trademarks, copyrights, logos, brand names, or other intellectual property mentioned or depicted on this site. Such intellectual property remains the property of its respective owners, and any references here are made solely for identification or informational purposes, without implying any affiliation, endorsement, or partnership.

We make no representations or warranties, express or implied, regarding the accuracy, completeness, or suitability of any content or products presented. Nothing on this website should be construed as legal, tax, investment, financial, medical, or other professional advice. In addition, no part of this site—including articles or product references—constitutes a solicitation, recommendation, endorsement, advertisement, or offer to buy or sell any securities, franchises, or other financial instruments, particularly in jurisdictions where such activity would be unlawful.

All content is of a general nature and may not address the specific circumstances of any individual or entity. It is not a substitute for professional advice or services. Any actions you take based on the information provided here are strictly at your own risk. You accept full responsibility for any decisions or outcomes arising from your use of this website and agree to release us from any liability in connection with your use of, or reliance upon, the content or products found herein.