|

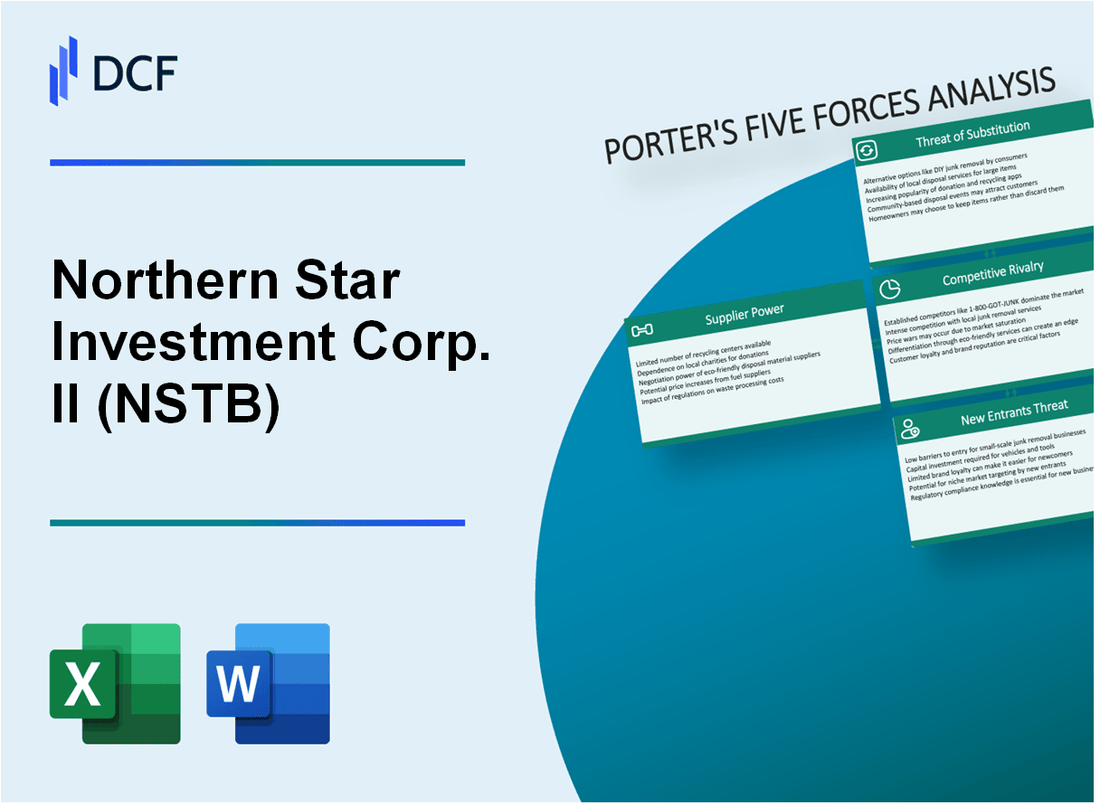

Northern Star Investment Corp. II (NSTB): 5 FORCES-Analyse [Aktualisierung Nov. 2025] |

Fully Editable: Tailor To Your Needs In Excel Or Sheets

Professional Design: Trusted, Industry-Standard Templates

Investor-Approved Valuation Models

MAC/PC Compatible, Fully Unlocked

No Expertise Is Needed; Easy To Follow

Northern Star Investment Corp. II (NSTB) Bundle

Sie haben es mit einer Mantelgesellschaft mit einer Marktkapitalisierung von 116,20.000 US-Dollar zu tun, Northern Star Investment Corp. Ehrlich gesagt ist dies keine typische SPAC-Geschichte. Es ist ein tiefer Einblick in ein Vehikel, das auf den OTC-Pink-Sheets gehandelt wird, wo sich die Machtdynamik völlig umkehrt, insbesondere da die Treuhandausschüttung auf etwa 10,48 US-Dollar pro Aktie festgelegt war. Wir müssen genau herausfinden, wer die Karten in der Hand hat – von den knappen Rechtsberatern bis hin zu den Zielunternehmen mit nahezu absoluter Hebelwirkung –, indem wir es jetzt, Ende 2025, durch Porters Fünf-Kräfte-System laufen lassen. Das Spiel hat sich geändert.

Northern Star Investment Corp. II (NSTB) – Porters fünf Kräfte: Verhandlungsmacht der Lieferanten

Sie versuchen abzuschätzen, welche Hebelwirkung Northern Star Investment Corp. II (NSTB) gegenüber den Fachkräften hat, die sie für den Abschluss eines Unternehmenszusammenschlusses benötigt, und ehrlich gesagt, die Deckung ist derzeit gegen die Briefkastenfirma gerichtet. Die Lieferanten hier sind nicht nur Verkäufer; Sie sind Gatekeeper des De-SPAC-Prozesses selbst.

Bei komplexen, notleidenden Briefkastenfusionen sind hochqualifizierte Rechts- und Finanzberater rar und teuer. Bei einem typischen mittelständischen M&A-Deal im Jahr 2025 liegen die Erfolgshonorare für Beratungsunternehmen je nach Dealgröße und -struktur oft im Bereich von 3 % bis 5 %. Darüber hinaus liegen Berichten zufolge die Stundensätze für erfahrene Finanzberater in großen Ballungsräumen für spezialisierte Rechtsarbeit im Zusammenhang mit notleidenden oder nicht traditionellen Transaktionen im Jahr 2025 zwischen 120 und 300 US-Dollar pro Stunde. Diese Kosten sind im Voraus zu zahlen oder stark erfolgsabhängig, was bedeutet, dass NSTB erhebliche Mittel benötigt, um Top-Talente zu gewinnen.

Investmentbanken und Wirtschaftsprüfer verfügen über eine starke Macht und verlangen Prämiengebühren für eine nicht-traditionelle Transaktionsstruktur wie eine SPAC-Fusion. Während Standard-M&A-Erfolgsgebühren bei großen Transaktionen im niedrigen einstelligen Bereich liegen können, treiben die Komplexität und die behördliche Kontrolle einer SPAC-Abwicklung oder -Fusion oft die Gebühren in die Höhe oder machen erhebliche Vorschusszahlungen erforderlich, um die anfängliche Due Diligence und behördliche Einreichungen abzudecken. Insbesondere Wirtschaftsprüfer fordern Prämiensätze, um die Finanzberichte einer Briefkastenfirma zu genehmigen, die eine komplexe Transaktion anstrebt, insbesondere eine, bei der es zu erheblichen Aktienkursschwankungen kam, wie etwa bei der Bewegung von NSTB von einem 52-Wochen-Hoch von 10,7 US-Dollar auf das aktuelle Handelsniveau nahe 0,0100 US-Dollar.

Das Sponsorenteam, bei dem es sich um die Managementgruppe handelt, ist ein entscheidender, nicht austauschbarer Lieferant von Fachwissen und Deal Sourcing. Ihre Macht ist strukturell im SPAC-Modell verankert. Historisch gesehen ist die Hauptvergütung des Sponsors, die Promotion, so strukturiert, dass sie 25 % der IPO-Aktien entspricht, die er gegen eine geringe Gebühr kauft. Ihre anfängliche Kapitaleinlage in den SPAC, die oft treuhänderisch angelegt wird, liegt typischerweise zwischen 2 % und 8 % des gesamten beim Börsengang eingeworbenen Kapitals. Diese inhärente Kapitalbeteiligung verschafft ihnen einen erheblichen Einfluss bei der Aushandlung der Bedingungen des endgültigen Unternehmenszusammenschlusses, da sie die Expertise bei der Beschaffung und Ausführung von Transaktionen kontrollieren.

Die aktuelle Marktrealität für Northern Star Investment Corp. II schränkt ihre Fähigkeit, Eigenkapital als Verhandlungsmasse einzusetzen, erheblich ein. Der Aktienkurs ist kritisch niedrig und wird Ende 2025 bei etwa 0,0100 US-Dollar gehandelt, mit einem Tagestief/-hoch von 0,01 US-Dollar in den letzten Handelsperioden. Diese Bewertung nahe Null verringert den Wert jeglicher aktienbasierten Vergütung, die den Lieferanten angeboten wird, drastisch und zwingt das Unternehmen, sich fast ausschließlich auf Barzahlungen zu verlassen. Erschwerend kommt hinzu, dass das gemeldete Handelsvolumen äußerst gering ist. Aktuelle Zahlen zeigen ein Volumen von nur 300 Aktien und ein durchschnittliches Volumen von 901 Aktien, was auf eine schwere Illiquidität hindeutet. Dieser Mangel an liquiden Lagerbeständen bedeutet, dass Lieferanten höhere Bareinbehalte oder Erfolgsprämien verlangen, um die Unfähigkeit zu kompensieren, eine nennenswerte Kapitalbeteiligung auszuzahlen.

Hier ist ein kurzer Blick auf den Kostendruck bei einem SPAC wie Northern Star Investment Corp. II:

- Typischer Stundensatz für Finanzberater (2025): $120 zu $300

- Typische M&A-Erfolgsgebühr im Mittelstand (2025): 3 % bis 5 %

- Sponsor-Erstinvestition in % des IPO-Erlöses: 2 % bis 8 %

- Sponsor Promote Equity Stake (historische Benchmark): 20 % der Post-IPO-Aktien

- Aktienkurs der Northern Star Investment Corp. II (NSTB) (Ende 2025): 0,0100 $

- Northern Star Investment Corp. II (NSTB) 52-Wochen-Tief: 0,01 $

Die Machtdynamik wird weiter dadurch veranschaulicht, wie die Vergütung für das kritische Deal-Sourcing-Team strukturiert ist. Die Fähigkeit des Sponsors, sich ein Ziel zu sichern, hängt von seiner erheblichen Förderung ab, aber die Fähigkeit des Shells, andere notwendige Dienstleister zu bezahlen, wird durch seinen Bilanzstatus beeinträchtigt, der dadurch gekennzeichnet ist, dass er keine nennenswerten Geschäftstätigkeiten hat.

| Lieferantenkategorie | Leistungstreiber | Finanzielle Implikationen/Datenpunkt |

| Rechts- und Finanzberater | Knappheit bei notleidenden/komplexen SPAC-Deals | Stundensätze bis zu $300; Erfolgsgebühren, die an den Geschäftswert gekoppelt sind |

| Investmentbanken und Wirtschaftsprüfer | Risiko einer nicht-traditionellen Transaktionsstruktur | Nachfrage nach Prämienvorräten gegenüber geringwertiger Aktienvergütung |

| Sponsorenteam (Management) | Nicht ersetzbare Deal-Sourcing/Expertise | Anspruch auf eine strukturelle Förderung, in der Vergangenheit 20 % des IPO-Eigenkapitals |

| Bargeld vs. Aktienzahlung | Der niedrige Aktienkurs und die Liquidität von NSTB | Aktienwert nahe 0,01 $; Volumen ab 300 Aktien |

Wenn das Onboarding für ein kritisches Rechtsgutachten mehr als 14 Tage dauert, steigt das Risiko, da der Geldverbrauch anhält, während der Aktienkurs nahe 0,01 US-Dollar bleibt. Finanzen: Erstellen Sie bis Freitag die 13-wöchige Liquiditätsübersicht, um ausreichend Liquidität für alle erforderlichen Vorauszahlungen sicherzustellen.

Northern Star Investment Corp. II (NSTB) – Porters fünf Kräfte: Verhandlungsmacht der Kunden

Sie bewerten Northern Star Investment Corp. II als potenzielles Übernahmeinstrument, und die Kundenmacht – in diesem Fall das potenzielle Fusionsziel – ist derzeit außergewöhnlich hoch. Dies ist kein traditionelles SPAC-Szenario, bei dem Sie gegen die Zeit mit einem tickenden Treuhandfonds verhandeln. Northern Star Investment Corp. II hat seinen Cash Trust bereits aufgelöst, was die Verhandlungsdynamik grundlegend verändert.

Zielunternehmen verfügen über nahezu absolute Macht, da Northern Star Investment Corp. II nur eine öffentliche Notierung und keinen Cash Trust anbietet. Das Unternehmen gab seine Entschlossenheit bekannt, das Treuhandkonto aufzulösen und ab Anfang 2024 etwa 10,48 $ pro Aktie an die Inhaber seiner 1.620.989 ausstehenden öffentlichen Aktien auszuschütten. Für einen potenziellen Partner bedeutet dies, dass Northern Star Investment Corp. Stattdessen kann Northern Star Investment Corp. II nur ein Vehikel für die öffentliche Notierung anbieten, was für ein hochwertiges Ziel ein viel schwächeres Angebot ist.

Die zuvor gescheiterte Fusion des Unternehmens und die SEC-Vereinbarung in Höhe von 1,5 Millionen US-Dollar verschaffen den Zielunternehmen Einfluss auf die Verhandlungen. Die Securities and Exchange Commission (SEC) hat Northern Star Investment Corp. II vorgeworfen, bei ihrem Börsengang (IPO) im Januar 2021 irreführende Aussagen zu Gesprächen vor dem Börsengang mit einem Zielunternehmen gemacht zu haben. Der Vergleich erfordert eine Strafe in Höhe von 1,5 Millionen US-Dollar, allerdings nur für den Fall, dass Northern Star Investment Corp. II eine zukünftige Fusionstransaktion erfolgreich abschließt. Darüber hinaus gehört zur Vergangenheit die Kündigung einer endgültigen Fusionsvereinbarung mit Apex Clearing Holdings im November 2021. Dieser Ballast – die behördliche Prüfung und die Geschichte eines gescheiterten Deals – bietet ein Ziel mit wichtigen Gesprächsthemen, um auf günstigere Konditionen zu drängen.

Das Ziel vermeidet eine Verwässerung durch einen großen Trust und behält mehr Kontrolle, was seine Macht erhöht. Betrachten Sie den Ausgangspunkt: Der ursprüngliche Börsengang im Januar 2021 kostete 35.000.000 Einheiten zu 10,00 $ pro Einheit und brachte 350.000.000 $ ein. Ohne diese große, garantierte Bargeldkomponente des Trusts hat das Zielunternehmen nun mehr Spielraum für die Aushandlung der Eigenkapitalstruktur und Governance und behält so effektiv mehr Kontrolle über die zukünftige Kapitalisierungstabelle und die operative Ausrichtung des zusammengeschlossenen Unternehmens.

Der Handel an den OTC-Pink-Sheets, also nicht an einer großen Börse, schmälert das Wertversprechen gegenüber einem hochwertigen Ziel erheblich. Nach der Treuhandliquidation wird Northern Star Investment Corp. II voraussichtlich von der NYSE American dekotiert und weiterhin als Shell-Unternehmen an den OTC Pink Sheets (OTCMKTS) gehandelt. Eine Notierung an einer großen Börse wie der NYSE oder der Nasdaq ist für viele SPACs ein wichtiger Werttreiber; Der Handel an den OTC-Pink-Sheets deutet auf einen deutlich niedrigeren Wert hin profile und möglicherweise geringeres Investoreninteresse, was den Ruf von Northern Star Investment Corp. II als Premiumunternehmen, das auf ein prestigeträchtiges öffentliches Debüt hofft, schwächt.

Hier ist ein kurzer Blick auf den strukturellen Wandel, der sich auf die Macht der Kunden auswirkt:

| Metrisch | Vorliquidation (SPAC-Status) | Nach der Liquidation (Shell-Status, Schätzung Ende 2025) |

|---|---|---|

| Barkomponente angeboten | Vertrauenswert (ca. \$10,48 pro Aktie im Januar 2024) | Keine (nur Auflistung) |

| Hauptveranstaltungsort | NYSE American (vor dem Delisting) | OTCMKTS (Rosa Blätter) |

| Potenzielle regulatorische Haftung | Bedingte SEC-Strafe in Höhe von 1,5 Millionen US-Dollar | Bedingte SEC-Strafe in Höhe von 1,5 Millionen US-Dollar |

| Ursprünglicher Erlös aus dem Börsengang | \$350,000,000 | N/A (verteilte Mittel) |

Die aktuelle Struktur zwingt jeden potenziellen Partner dazu, Northern Star Investment Corp. II fast ausschließlich auf seinen Börsennotierungsstatus und die Fähigkeit des Managementteams zu bewerten, ein neues Finanzierungsinstrument wie eine PIPE (Private Investment in Public Equity) zu sichern, und nicht auf einen vorfinanzierten Trust. Dies ist definitiv eine schwierige Situation für das Unternehmen, wenn es um Verhandlungen mit einem wünschenswerten Ziel geht.

Die Verhandlungsmacht der Kunden wird darüber hinaus durch das begrenzte unmittelbare Aufwärtspotenzial für die Aktionäre definiert, was dazu führen kann, dass das Management aggressiver vorgeht, wenn es um den Abschluss eines Geschäfts geht, obwohl das fehlende Vertrauen das Geschäft insgesamt weniger attraktiv macht. Die Fähigkeit des Unternehmens, ein qualitativ hochwertiges Ziel anzuziehen, wird durch die folgenden Faktoren stark eingeschränkt:

- Kein Treuhandgeld zur Finanzierung der Transaktion.

- Geschichte einer gescheiterten Fusion mit Apex Clearing.

- Die SEC-Vereinbarung in Höhe von 1,5 Millionen US-Dollar hängt vom Abschluss ab.

- Handel an der OTC Pink Sheets, keine große Börse.

Finanzen: Erstellen Sie bis nächsten Dienstag eine Sensitivitätsanalyse zur erforderlichen PIPE-Größe für ein Bewertungsziel von 500 Millionen US-Dollar, unter der Annahme eines Abschlags von 20 % auf den Marktpreis.

Northern Star Investment Corp. II (NSTB) – Porters fünf Kräfte: Konkurrenzrivalität

Der Konkurrenzkampf, mit dem Northern Star Investment Corp. II (NSTB) konfrontiert ist, insbesondere in seiner aktuellen Version als Post-Liquidations-Mantel, ist intensiv. Sie konkurrieren auf einem Markt voller ähnlicher Fahrzeuge, die alle um die Aufmerksamkeit einer begrenzten Anzahl hochwertiger privater Betreiberunternehmen wetteifern, die eine Börsennotierung anstreben.

Es besteht eine starke Rivalität zwischen einer Flut notleidender SPACs und liquidierten Shells, die Ende 2025 Geschäfte anstreben.

Der Markt zeichnet sich durch ein großes Angebot an Muscheln aus. Während Northern Star Investment Corp. II (NSTB) Anfang 2024 sein Treuhandkonto auflöste und 10,48 US-Dollar pro Aktie an die Inhaber seiner verbleibenden 1.620.989 öffentlichen Aktien ausschüttete, traf das Unternehmen die ungewöhnliche Entscheidung, weiterhin als Mantel auf den rosa Laken zu agieren. Durch diese Entscheidung steht das Unternehmen in direktem Wettbewerb mit anderen Börsen, die möglicherweise bessere Kapitalstrukturen oder günstigere Börsennotierungen beibehalten haben. Der gesamte SPAC-Markt erlebte einen Aufschwung: Bis zum 20. August 2025 verzeichnete ein Unternehmen 81 neue SPAC-Börsengänge, gegenüber 57 im gesamten Jahr 2024. Dieser Wettbewerb bleibt jedoch nicht ohne Verluste; Fast 20 % der von namhaften Sponsoren geführten SPACs standen im Jahr 2025 immer noch vor der Liquidation.

Die Konkurrenz durch Billigaktien führt zu einem Wettlauf nach unten bei der Fusionsbewertung.

Die Marktstimmung hat die Bewertungen der abgeschlossenen Geschäfte gedrückt. Für viele Zielunternehmen ist der wahrgenommene Wert einer Börsennotierung über eine Börsenhülle im Vergleich zu den Spitzenjahren deutlich gesunken. Die schiere Menge an günstig im Umlauf befindlichem Eigenkapital, einschließlich der 11,62 Millionen NSTB-Aktien, zwingt jeden verbleibenden Mantel dazu, einem potenziellen Fusionspartner äußerst attraktive Konditionen anzubieten. Die Daten zeigen, dass die mittlere Leistung für De-SPAC-Transaktionen im Jahr 2025 einen starken Rückgang von etwa 75 % gegenüber dem Standard-IPO-Preis von 10 US-Dollar widerspiegelt. Dieses Umfeld setzt Sponsoren unter Druck, niedrigere implizite Bewertungen für ihre Ziele zu akzeptieren, nur um einen Deal über die Ziellinie zu bringen.

Sie müssen die Landschaft der Konkurrenz, mit der Sie konfrontiert sind, verstehen:

- Rücknahmedruck: Ungefähr 95% der SPAC-Fonds wurden im Jahr 2025 in abgeschlossenen Geschäften abgelöst.

- Bewertungshürde: Vorbei 90% der abgeschlossenen SPAC-Fusionen liegen unter dem ursprünglichen Wert $10 Angebotspreis ab Anfang Mai 2025.

- Status nach der Liquidation: NSTB wird jetzt auf dem „Pink Sheet“ gehandelt, einem weniger wünschenswerten Handelsplatz als die NASDAQ, wo die meisten neuen SPACs für 2024 gelistet sind.

Direkte Konkurrenz durch andere etablierte Shell-Vehikel, die über eine bessere Liquidität verfügen oder an Börsen notiert sind.

Der Schritt der NSTB, ihren Trust aufzulösen, bedeutet, dass sie nur eine öffentliche Notierung anbieten kann, nicht den integrierten Cash Trust, der in früheren Jahren die Hauptattraktion für Zielunternehmen war. Dadurch ist es sofort im Nachteil gegenüber Shells, die immer noch einen erheblichen Vertrauenswert haben oder an großen Börsen notiert sind. Der Wettbewerb zwischen Fahrzeugen, die eine robustere Plattform bieten können, ist hart. Zum Kontext zum Gesamtmarkt:

| Metrisch | Höhepunkt 2021 (Kontext) | Aktivität 2024 | 2025 YTD (teilweise) |

|---|---|---|---|

| SPAC-Börsengänge (Anzahl) | 613 | 57 | In der Nähe 100 (Q1-Q3) |

| SPAC-IPO-Erlös (USD) | N/A (63 % aller Börsengänge) | 9,6 Milliarden US-Dollar | Ca. 20.760 Millionen US-Dollar (Q1-Q3) |

| Post-Merger-Handel (unter 10 $) | N/A | N/A | Vorbei 90% (Stand Mai 2025) |

Der Ruf des Managementteams ist ein wesentliches Unterscheidungsmerkmal gegenüber anderen Sponsorengruppen in einem überfüllten, qualitativ minderwertigen Umfeld.

Der Ruf ist wichtig, und für Northern Star Investment Corp. II (NSTB) ist die Geschichte ein klarer Gegenwind. Das Unternehmen hat sich mit der Securities and Exchange Commission (SEC) wegen erheblicher Falschdarstellungen in seinen IPO-Offenlegungen begnügt und sich bereit erklärt, eine Strafe in Höhe von 1,5 Millionen US-Dollar zu zahlen, abhängig vom Abschluss einer Fusion. Diese Regulierungsmaßnahme, die sich aus Gesprächen mit einem Ziel vor dem Börsengang ergibt, wirkt sich direkt auf die wahrgenommene Vertrauenswürdigkeit der Sponsorengruppe bei Verhandlungen mit einem potenziellen Privatunternehmen aus. Während die gescheiterte Fusion mit Apex Fintech Solutions – deren Bewertung bei 4,7 Milliarden US-Dollar lag – beendet wurde, stellt die anschließende SEC-Vereinbarung eine erhebliche Hürde dar, wenn man versucht, sich in einem Bereich, in dem die Anleger jetzt viel anspruchsvoller sind, von anderen abzuheben.

Northern Star Investment Corp. II (NSTB) – Porters fünf Kräfte: Bedrohung durch Ersatz

Für Northern Star Investment Corp. II (NSTB), das nach seiner Treuhandliquidation seine Unternehmensexistenz als Briefkasten an den OTC-Pink-Sheets fortsetzt, ist die Gefahr von Ersatzprodukten für den beabsichtigten Unternehmenszusammenschluss – eine De-SPAC-Transaktion – ab Ende 2025 erheblich und vielfältig.

Ein traditioneller Börsengang (Initial Public Offering, IPO) bleibt der Goldstandard-Ersatz für hochwertige Privatunternehmen. Während die SPAC-Route oft als schneller vermarktet wird, dauert ein herkömmlicher Börsengang in der Regel 12 bis 18 Monate, verglichen mit dem Durchschnitt von 3 bis 6 Monaten für eine SPAC-Fusion, obwohl der tatsächliche kombinierte Zeitplan verschwimmen kann. Auch die Kostenstruktur unterscheidet sich; Die Underwriting-Spreads für IPOs liegen im Durchschnitt zwischen 7 % für Transaktionen unter 100 Millionen US-Dollar und 5–6 % für größere Transaktionen. Dennoch ziehen die Glaubwürdigkeit und die marktgesteuerte Preisfindung eines erfolgreichen Börsengangs hochwertige Ziele von Briefkastenfirmen wie Northern Star Investment Corp. II (NSTB) ab. Allein im ersten Quartal 2025 brachten traditionelle Börsengänge weltweit 29,3 Milliarden US-Dollar in 291 Deals ein, was einen robusten, wenn auch volatilen alternativen Weg signalisiert.

Direktnotierungen bieten einen einfacheren und weniger verwässernden Weg zu öffentlichen Märkten für reife, bekannte Ziele. Während Direktnotierungen die Zeichnungsgebühren vermeiden und Sponsoren die mit einem SPAC-Börsengang verbundene Verwässerung fördern, zeigt der Markttrend in den Jahren 2022–2025, dass es sich bei den Unternehmen, die sich für diesen Weg entschieden haben, im Allgemeinen um Microcap-Aktien handelte. Beispielsweise haben Unternehmen wie Cloudastructure und Functional Brands diesen Weg im Jahr 2025 genutzt, was darauf hindeutet, dass er eine geringere Bedrohung für ein großes, wachstumsorientiertes Ziel darstellt, das andernfalls einen SPAC anstreben würde. Der entscheidende Unterschied bei der Berechnung der Rendite am ersten Tag – vom Angebotspreis bei einem Börsengang gegenüber dem Eröffnungsgeschäft bei einer Direktnotierung – unterscheidet das Anlegererlebnis noch weiter.

Private-Equity- oder Risikokapitalfinanzierungen stellen Kapital ohne die regulatorische Belastung einer öffentlichen Shell-Fusion bereit. Dieser Ersatz ist wirkungsvoll, weil die privaten Kapitalpools groß sind. S&P berichtete, dass das gesamte nicht gebundene Kapital, oder Trockenpulver, im Juli 2024 einen Rekordwert von 2,62 Billionen US-Dollar erreichte, was einen enormen Druck für die Bereitstellung erzeugte. Darüber hinaus erreichte das Transaktionsvolumen auf dem Sekundärmarkt im Jahr 2024 160 Milliarden US-Dollar, was darauf hindeutet, dass Liquidität zunehmend privat beschafft wird und Unternehmen länger privat bleiben. Wenn ein Zielunternehmen privat bleibt, kann es der Prüfung entgehen, mit der Northern Star Investment Corp.

Zielunternehmen können auf andere, weniger geschädigte Briefkastenfirmen mit saubererer Historie und besserem Zugang zum öffentlichen Markt zurückgreifen. Northern Star Investment Corp. II (NSTB) selbst ist ein Beispiel für ein Shell-Unternehmen mit einer komplizierten Geschichte, das seinen Trust aufgelöst hat und nun an den OTC-Pink-Sheets gehandelt wird, was den Zugang zu prestigeträchtigeren Börsen einschränkt. Im Gegensatz dazu wurden Schwester-SPACs wie Northern Star III und IV von der NYSE dekotiert und strebten vor oder im Zusammenhang mit einer Fusion eine Notierung an der Nasdaq an. Im Jahr 2025 kam es auf dem Markt zu 122 neuen SPAC-Börsengängen, die 25,19 Milliarden US-Dollar einbrachten, mit einem durchschnittlichen Erlös von 205,2 Millionen US-Dollar, was bedeutet, dass den Zielen viele andere, potenziell sauberere Vehikel zur Auswahl stehen.

| Ersatzpfad | Schlüsselmetrik/Datenpunkt (Kontext Ende 2025) | Relevanz für die NSTB-Bedrohungsstufe |

|---|---|---|

| Traditioneller IPO-Zeitplan | Durchschnittliche Ausführungszeit von 12–18 Monaten. | Hoch: Bietet eine etabliertere, glaubwürdigere Route, allerdings langsamer. |

| Kapitalbeschaffung für SPAC-IPO (2025 YTD) | 25,19 Milliarden US-Dollar wurden durch 122 Börsengänge eingesammelt. | Mittel: Zeigt an, dass Kapital unter Umgehung älterer Shells in neue SPACs fließt. |

| Trockenpulver vom Privatmarkt | Rekordwert von 2,62 Billionen US-Dollar (Stand Juli 2024). | Hoch: Erhebliches Kapital ist privat verfügbar, wodurch die Notwendigkeit eines Börsengangs verringert wird. |

| Direkteintrag Profile | Bei den über diesen Weg notierten Unternehmen handelte es sich in der Regel um Microcap-Aktien (2022–2025). | Niedrig bis mittel: Weniger eine Bedrohung für ein großes, etabliertes Ziel, das erhebliches Kapital sucht. |

| NSTB-Status nach der Liquidation | Handel mit OTC-Pink-Sheets. | Hoch: Schlechterer Börsenplatz im Vergleich zu NYSE/Nasdaq, wodurch sauberere Börsen attraktiver werden. |

Die Wettbewerbslandschaft für ein Zielunternehmen wird durch diese Kompromisse definiert:

- Traditionelle Börsengänge: Zeitrahmen von 12 bis 18 Monaten vs. SPAC-Geschwindigkeit.

- Direkte Listings: Einfachere Struktur, aber oft für Microcap-Unternehmen.

- Privates Kapital: 2,62 Billionen US-Dollar an privat verfügbarem Trockenpulver.

- Alternative Shells: Viele neue 2025 SPACs mit saubereren Datensätzen verfügbar.

- Prozessrisiko: Bei De-SPACs liegt die Wahrscheinlichkeit eines SCA bei 17 % gegenüber 13 % bei neuen Börsengängen.

Finanzen: Entwurf einer aktualisierten Risikobewertung zum OTC-Notierungsrabatt bis Freitag.

Northern Star Investment Corp. II (NSTB) – Porters fünf Kräfte: Bedrohung durch neue Marktteilnehmer

Sie analysieren die Bedrohung durch neue Marktteilnehmer im Geschäft von Northern Star Investment Corp. II (NSTB) als Post-Liquidation-Mantelunternehmen. Die Eintrittsbarriere besteht hier nicht darin, bei Null mit einem Börsengang (Initial Public Offering, IPO) anzufangen; Es geht um den Erwerb eines vorhandenen, börsennotierten Fahrzeugs. Ehrlich gesagt wird die Landschaft sowohl durch Neuemissionen als auch durch das Recycling alter Wertpapiere geprägt.

Die Gründung neuer SPACs hat im Jahr 2025 nach der Flaute von 2023 bis 2024 definitiv an Fahrt gewonnen, aber auf dem Markt werden immer noch Briefkastenfirmen durch die Liquidation älterer SPACs gegründet, wie es bei Northern Star Investment Corp. II der Fall war. Bis zum 24. November 2025 gab es auf dem Markt seit Jahresbeginn 122 SPAC-Börsengänge, die einen Bruttoerlös von 25.037,9 Millionen US-Dollar einbrachten. Dies steht im Gegensatz zu den 57 Börsengängen im gesamten Jahr 2024. Wenn jedoch ein SPAC wie Northern Star Investment Corp. II seinen Trust auflöst, kann die verbleibende Unternehmenshülle übernommen werden, was einem neuen Sponsor eine Abkürzung zu den öffentlichen Märkten bietet.

Das Hauptkostenhindernis für einen traditionellen SPAC – das Treuhandkapital – wird für einen Erwerber eines Shell-Unternehmens wie Northern Star Investment Corp. II effektiv beseitigt. Als Northern Star Investment Corp. II seinen Trust Anfang 2024 auflöste, betrug die Ausschüttung an öffentliche Aktionäre etwa 10,48 $ pro Aktie. Dies bedeutet, dass der primäre Vermögenswert, der den Börsengang unterstützte, weg ist, die Struktur der Börsennotierung jedoch bestehen bleibt. Der Sponsor und die leitenden Angestellten verzichteten auf ihr Recht auf diese Ausschüttung und beließen die zurückbehaltenen Aktien als Grundlage für eine mögliche zukünftige Transaktion.

Hier ist ein kurzer Blick auf die Kapitaldynamik, die neue Marktteilnehmer beeinflusst:

| Metrisch | Wert (Stand Ende 2025/YTD) | Kontext |

|---|---|---|

| Northern Star Investment Corp. II Trust Distribution (historisch) | \$10.48 pro Aktie | Die Kostenbasis wird an die ursprünglichen öffentlichen Anteilseigner verteilt. |

| Bruttoerlös des SPAC-IPO im Jahr 2025 | 25.037,9 Millionen US-Dollar | Zeigt einen erneuten Kapitalfluss in neue SPACs an. |

| Anzahl der SPAC-IPOs im Jahr 2025 | 122 | Zeigt eine Wiederbelebung der Neugründungsaktivität. |

| Seriensponsor-Lead bei Börsengängen 2025 (Q2-2025) | 80% | Neueinsteiger müssen sich der Konkurrenz durch erfahrene Teams stellen. |

| Preis nach der Liquidation der Northern Star Investment Corp. II (Beispiel) | \$0.010 | Veranschaulicht die niedrige Marktbewertung einer Post-Trust-Hülle. |

Durch regulatorische Änderungen entsteht eine sich verändernde Landschaft, die sich auf jeden potenziellen neuen Marktteilnehmer auswirkt, unabhängig davon, ob er einen neuen SPAC auf den Markt bringt oder eine Shell erwirbt. Die SEC hat neue Regeln fertiggestellt, die am 1. Juli 2024 in Kraft traten, mit erweiterten Inline-XBRL-Tagging-Anforderungen ab dem 30. Juni 2025. Diese Regeln zielen speziell auf De-SPAC-Transaktionen ab, um sie besser an traditionelle IPO-Offenlegungen anzupassen.

Zu den wichtigsten regulatorischen Änderungen, die sich auf neue Marktteilnehmer auswirken, gehören:

- Erweiterte Offenlegung der Sponsorenvergütung.

- Obligatorische Offenlegung von Interessenkonflikten.

- Neue Anforderungen an die Verdünnungsanalyse.

- Regel 145a, die die Transaktion als Verkauf von Wertpapieren betrachtet.

- Erhöhtes Haftungsrisiko für verwendete Prognosen.

Neue Sponsoren können in den Markt eintreten, indem sie bestehende, günstigere Shell-Unternehmen wie Northern Star Investment Corp. II übernehmen, das den Erstnotierungsprozess bereits durchlaufen hat und jetzt am OTC Pink gehandelt wird. Dieser Weg umgeht die derzeitige behördliche Kontrolle, die auf neue SPAC-Börsengänge angewendet wird, obwohl die nachfolgende De-SPAC-Transaktion weiterhin unter die neuen Regeln fällt. Der niedrige Handelspreis von 0,010 US-Dollar für NSTB Ende 2025 deutet auf sehr niedrige Anschaffungskosten für die Unternehmenshülle selbst hin, vorausgesetzt, der Sponsor kann einen Deal aushandeln, der die öffentlichen Aktionäre behält. Wenn das Onboarding mehr als 14 Tage dauert, steigt das Abwanderungsrisiko, aber bei einer Shell-Akquisition ist die Geschwindigkeit einer umgekehrten Fusion der entscheidende Vorteil gegenüber einem neuen Börsengang.

Disclaimer

All information, articles, and product details provided on this website are for general informational and educational purposes only. We do not claim any ownership over, nor do we intend to infringe upon, any trademarks, copyrights, logos, brand names, or other intellectual property mentioned or depicted on this site. Such intellectual property remains the property of its respective owners, and any references here are made solely for identification or informational purposes, without implying any affiliation, endorsement, or partnership.

We make no representations or warranties, express or implied, regarding the accuracy, completeness, or suitability of any content or products presented. Nothing on this website should be construed as legal, tax, investment, financial, medical, or other professional advice. In addition, no part of this site—including articles or product references—constitutes a solicitation, recommendation, endorsement, advertisement, or offer to buy or sell any securities, franchises, or other financial instruments, particularly in jurisdictions where such activity would be unlawful.

All content is of a general nature and may not address the specific circumstances of any individual or entity. It is not a substitute for professional advice or services. Any actions you take based on the information provided here are strictly at your own risk. You accept full responsibility for any decisions or outcomes arising from your use of this website and agree to release us from any liability in connection with your use of, or reliance upon, the content or products found herein.