|

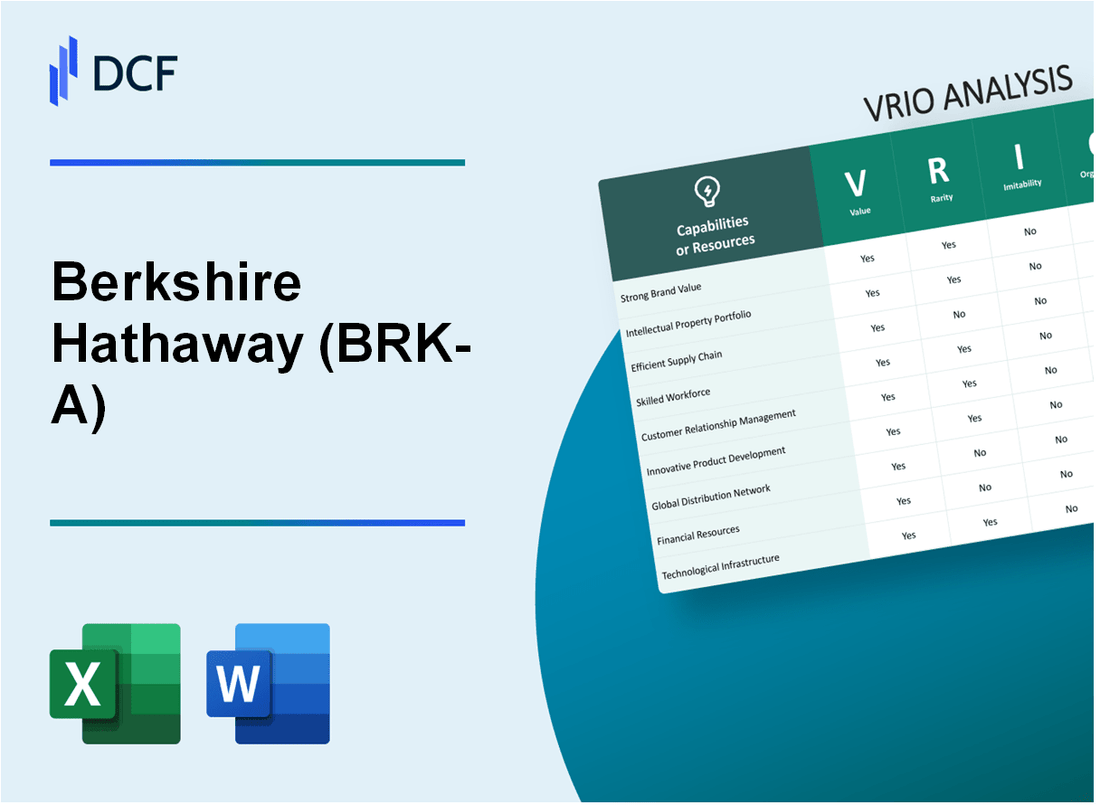

Berkshire Hathaway Inc. (BRK-A): Análise Vrio |

Totalmente Editável: Adapte-Se Às Suas Necessidades No Excel Ou Planilhas

Design Profissional: Modelos Confiáveis E Padrão Da Indústria

Pré-Construídos Para Uso Rápido E Eficiente

Compatível com MAC/PC, totalmente desbloqueado

Não É Necessária Experiência; Fácil De Seguir

Berkshire Hathaway Inc. (BRK-A) Bundle

A Berkshire Hathaway Inc. é um titã no mundo do investimento, conhecido não apenas por seu notável desempenho financeiro, mas também por sua estratégia de negócios única. Essa análise do Vrio investiga os elementos principais que contribuem para sua vantagem competitiva, incluindo forte reputação da marca, força financeira e gerenciamento de portfólio diversificado. Esses fatores criam uma base robusta que não apenas sustenta, mas aprimora sua posição de mercado ao longo do tempo. Descubra como a Berkshire Hathaway aproveita esses atributos para manter seu status como uma potência de investimento.

Berkshire Hathaway Inc. - Análise Vrio: forte reputação da marca

Berkshire Hathaway Inc. (BRK-A) é bem conhecido por sua forte reputação da marca, o que aumenta significativamente sua posição de mercado.

Valor

Uma reputação robusta da marca agrega valor significativo, promovendo a lealdade do cliente. De acordo com o 2023 Brand Finance Global 500, Berkshire Hathaway 30º com um valor de marca de aproximadamente US $ 37 bilhões. Essa marca forte permite preços premium para seus produtos e investimentos de seguros, facilitando a entrada mais fácil do mercado em novos setores.

Raridade

Poucas empresas desfrutam do mesmo nível de confiança e reconhecimento da marca que Berkshire Hathaway. A empresa Classificação de crédito AA+ de Classificações globais da S&P Sublora sua raridade em estabilidade financeira e confiabilidade, colocando -a entre um grupo muito selecionado de empresas nos setores de seguros e investimentos.

Imitabilidade

Embora os concorrentes possam tentar construir marcas fortes, a herança e a confiança associadas a Berkshire Hathaway são difíceis de replicar. Fundado em 1839, sua longa história cultivou um nível de lealdade à marca que as empresas mais recentes não podem alcançar facilmente. O desempenho consistente e a transparência da empresa cimentam ainda mais sua reputação, como evidenciado por um 2022 Lucro líquido de aproximadamente US $ 33,9 bilhões.

Organização

A Berkshire Hathaway estabeleceu sistemas para reforçar e alavancar sua reputação de marca. A empresa opera através de um modelo descentralizado, que permite que suas subsidiárias mantenham suas identidades de marca, beneficiando -se da reputação abrangente da Berkshire. AS Junho de 2023, a empresa mantém participações significativas em inúmeras empresas conceituadas, aprimorando sua marca através da associação.

| Atributo da marca | Valor |

|---|---|

| Valor da marca (2023) | US $ 37 bilhões |

| Classificação da marca (2023) | 30º globalmente |

| Classificação de crédito | Aa+ |

| Lucro líquido (2022) | US $ 33,9 bilhões |

| Ano fundado | 1839 |

Vantagem competitiva

A vantagem competitiva sustentada de Berkshire Hathaway se deve em grande parte à posição de mercado e confiança históricas de sua marca. AS Setembro de 2023, a capitalização de mercado da empresa é aproximadamente US $ 730 bilhões, indicando forte confiança do investidor enraizada em sua reputação da marca. A combinação de uma marca bem estabelecida e subsidiárias operacionais lucrativas permite que a Berkshire mantenha sua vantagem competitiva.

Berkshire Hathaway Inc. - Análise Vrio: portfólio diversificado de negócios

Valor: O portfólio diversificado de Berkshire Hathaway inclui sobre 60 empresas subsidiárias abrangendo vários setores, como seguros, serviços públicos, fabricação e varejo. Essa diversificação reduz significativamente a exposição ao risco. A receita geral da empresa para 2022 foi aproximadamente US $ 302 bilhões, com receita operacional de cerca de US $ 30,8 bilhões, demonstrando fluxos de caixa estáveis em seus negócios.

Raridade: A amplitude das participações de Berkshire Hathaway é relativamente incomum entre os concorrentes. Por exemplo, empresas como Allstate e Progressivo concentre -se principalmente no seguro e General Electric despojou muitas de suas divisões, reduzindo seu escopo. O investimento da Berkshire em setores variados, incluindo Maçã, Coca Cola, e Burlington Northern Santa Fe, exemplifica um portfólio exclusivamente equilibrado.

Imitabilidade: A capacidade de adquirir e gerenciar um conjunto tão diversificado de negócios é um desafio complexo. Até o último relatório, a capitalização de mercado da Berkshire era aproximadamente US $ 731 bilhões em outubro de 2023. Essa base de capital substancial permite aquisições significativas; No entanto, o gerenciamento eficiente de cada unidade de negócios exige experiência experiente e uma abordagem especializada. Seu CEO, Warren Buffett, acabou 50 anos de experiência, contribuindo para a complexidade desse desafio.

Organização: A Berkshire Hathaway emprega uma estrutura de gerenciamento descentralizada, permitindo que cada subsidiária opere de forma independente. Essa abordagem permite a tomada de decisão rápida adaptada às necessidades exclusivas de cada empresa. Por exemplo, o segmento de seguro relatou uma proporção combinada de 93.6% No último trimestre, indicando eficiência operacional e lucratividade.

Vantagem competitiva: A vantagem competitiva sustentada da Berkshire decorre de sua estrutura organizacional única e estratégia de gerenciamento. O retorno da empresa (ROE) da empresa é aproximadamente 17.5% comparado à média para o S&P 500, que está perto 12%. Essa discrepância ressalta a eficácia de sua abordagem diversificada para o gerenciamento de negócios.

| Métricas -chave | 2023 dados |

|---|---|

| Capitalização de mercado | US $ 731 bilhões |

| Receita | US $ 302 bilhões |

| Receita operacional | US $ 30,8 bilhões |

| Retorno sobre o patrimônio (ROE) | 17.5% |

| Proporção combinada (seguro) | 93.6% |

| Anos de experiência em gerenciamento (Warren Buffett) | 50+ |

| Subsidiárias | 60+ |

Berkshire Hathaway Inc. - Análise do Vrio: Força Financeira

Berkshire Hathaway Inc. (Brk.A) Demonstra uma força financeira significativa, que a posiciona favoravelmente no mercado. No final do terceiro trimestre de 2023, os ativos totais de Berkshire foram relatados em aproximadamente US $ 1,076 trilhão, enquanto o patrimônio da empresa estava em torno US $ 484,1 bilhões.

Valor

A força financeira permite aquisições estratégicas, investimentos em inovação e desleixas econômicas. Em 2022, Berkshire Hathaway relatou receitas de aproximadamente US $ 302,1 bilhões, um aumento significativo ano a ano. Esse poder financeiro permite que a empresa busque oportunidades atraentes de investimento. A empresa fez aquisições notáveis, incluindo Precisão Castparts e Geico, que contribuem para seu portfólio diversificado.

Raridade

Poucos concorrentes combinam a robustez financeira e o acesso da BRK-A ao capital. Por exemplo, a partir do terceiro trimestre de 2023, Berkshire tinha dinheiro e equivalentes de dinheiro em torno de US $ 106,1 bilhões, colocando -o em uma posição única que poucas empresas podem replicar. Essa flexibilidade financeira permite que a Berkshire age rapidamente sobre aquisições e investimentos, uma raridade no setor.

Imitabilidade

Os concorrentes podem aumentar a força financeira, mas requer tempo, gerenciamento prudente e controle de riscos. Empresas gostam Grupo Internacional Americano (AIG) e Allstate Tenha recursos substanciais, mas luta para alcançar o desempenho consistente observado em Berkshire. A forte classificação de crédito da empresa, em Aaa Da Moody's, também define uma alta referência para imitabilidade.

Organização

A BRK-A é estruturada para alavancar efetivamente seus recursos financeiros para crescimento e estabilidade. A empresa opera uma estrutura de gerenciamento descentralizada com mais de 60 subsidiárias, cada uma operando de forma independente enquanto se beneficia dos recursos da empresa -mãe. Por exemplo, o segmento de seguro contribuiu aproximadamente US $ 23,8 bilhões Nos ganhos antes dos impostos em 2022, mostrando o gerenciamento organizacional eficaz na capitalização dos pontos fortes financeiros.

Vantagem competitiva

A vantagem competitiva é sustentada, dada a escala e práticas prudentes de gerenciamento financeiro. A receita operacional da Brk.A alcançou US $ 30,8 bilhões Em 2022, refletindo forte eficiência operacional. Com uma capitalização de mercado pairando em torno US $ 735 bilhões Em outubro de 2023, as práticas financeiras da empresa continuam a fortalecer seu posicionamento competitivo.

| Métrica | Valor |

|---|---|

| Total de ativos | US $ 1,076 trilhão |

| Patrimônio total | US $ 484,1 bilhões |

| Caixa e equivalentes de dinheiro | US $ 106,1 bilhões |

| 2022 receitas | US $ 302,1 bilhões |

| Ganhos antes dos impostos do segmento de seguro | US $ 23,8 bilhões |

| 2022 Renda operacional | US $ 30,8 bilhões |

| Capitalização de mercado (outubro de 2023) | US $ 735 bilhões |

| Classificação de crédito | AAA (Moody's) |

Berkshire Hathaway Inc. - Análise do Vrio: experiência em aquisições

Valor: A experiência em aquisições da Berkshire Hathaway permite expansão estratégica. A empresa registrou US $ 335 bilhões em receita total para o ano fiscal de 2022, amplamente impulsionado por aquisições bem -sucedidas em vários setores. Aquisições notáveis incluem a Precision CastParts Corp. para aproximadamente US $ 37,2 bilhões em 2016 e a aquisição de Duracell de US $ 11,6 bilhões em 2016.

Raridade: Embora a aquisição seja uma estratégia comum entre as empresas, a capacidade da Berkshire Hathaway de gerar consistentemente o valor após a aquisição é incomum. De acordo com os registros da SEC, a empresa reconheceu uma receita operacional de cerca de US $ 27,1 bilhões Em 2022, atribuído significativamente às suas empresas adquiridas, que inclui GEICO, ferrovia BNSF e outras.

Imitabilidade: Os concorrentes podem desenvolver recursos de aquisição; No entanto, o histórico de longa data de Berkshire Hathaway dificulta a replicação de sua metodologia. A adesão da empresa a uma filosofia de investimento em valor, como pioneira por Warren Buffett, juntamente com uma estratégia disciplinada de alocação de capital, tem sido uma pedra angular de sua abordagem. Em 2023, as ações da Classe A da Companhia (BRK.A) negociadas em torno de $490,000 por ação, refletindo a confiança dos investidores em seus recursos exclusivos de aquisição.

Organização: A Berkshire Hathaway possui equipes qualificadas e processos robustos para identificar e integrar aquisições com eficiência. O conglomerado emprega 360,000 Pessoas de suas subsidiárias, fornecendo um vasto pool de recursos para a realização de sinergia. Além disso, a empresa mantém um modelo descentralizado que permite que as entidades adquiridas operem de forma independente enquanto se beneficiava dos recursos da empresa -mãe.

Vantagem competitiva: A vantagem competitiva da Berkshire Hathaway nas aquisições permanece sustentada devido a seus processos comprovados e alta taxa de sucesso. O retorno médio da empresa (ROE) da empresa na última década foi aproximadamente 14%, superando muitos de seus colegas e demonstrando a eficácia de sua estratégia de aquisição.

| Métrica | 2022 Valor | 2023 Preço das ações (aprox.) | ROE médio (últimos 10 anos) |

|---|---|---|---|

| Receita total | US $ 335 bilhões | $490,000 | 14% |

| Receita operacional | US $ 27,1 bilhões | N / D | N / D |

| Funcionários de todas as subsidiárias | 360,000 | N / D | N / D |

| Aquisição notável - precisão CastParts | US $ 37,2 bilhões | N / D | N / D |

| Aquisição notável - Duracell | US $ 11,6 bilhões | N / D | N / D |

Berkshire Hathaway Inc. - Análise do Vrio: Operações de Seguro

As operações de seguros da Berkshire Hathaway servem como uma pedra angular de seu modelo de negócios, produzindo um fluxo de caixa significativo e lucros de subscrição. Em 2022, os prêmios de seguro escritos totalizaram aproximadamente US $ 84 bilhões, contribuindo para fortes fluxos de caixa utilizados para investimentos em outros segmentos de negócios.

Valor

As operações de seguro da Berkshire Hathaway não apenas fornecem estabilidade, mas também aprimoram a saúde financeira geral da empresa. Em 2022, o segmento de seguro relatou um lucro de subscrição de cerca de US $ 1,4 bilhão, mostrando sua capacidade de produzir excesso de fluxo de caixa. Esse fluxo de caixa alimenta investimentos em vários empreendimentos, alinhando -se com a estratégia de diversificação e crescimento da Berkshire.

Raridade

A escala de Berkshire Hathaway no mercado de seguros é extraordinária. A empresa é uma das maiores seguradoras de propriedade e vítimas nos Estados Unidos, com uma participação de mercado difícil de combinar. Em 2021, possuía uma participação de mercado de aproximadamente 10% no mercado de seguros de propriedade e vítimas dos EUA, de acordo com a Associação Nacional de Comissários de Seguros (NAIC).

Imitabilidade

Replicar as operações de seguro da Berkshire Hathaway apresenta desafios significativos. O investimento inicial de capital necessário para estabelecer um negócio de seguros comparável é estimado em bilhões. Além disso, o desenvolvimento da experiência necessária para gerenciamento e subscrição de riscos eficazes não pode ser facilmente duplicada. Berkshire Hathaway se beneficiou de décadas de experiência e de uma cultura corporativa única que promove o pensamento de longo prazo.

Organização

A estrutura da Berkshire Hathaway foi projetada para otimizar o gerenciamento de suas operações de seguro. A empresa opera várias subsidiárias, incluindo o GEICO e o Berkshire Hathaway Reinsurance Group, cada um contribuindo para uma estratégia abrangente de gerenciamento de riscos. A eficiência operacional é evidente, pois sua proporção combinada para o segmento de propriedade/vítima foi aproximadamente 92.6% em 2022, indicando práticas eficazes de subscrição.

Vantagem competitiva

A vantagem competitiva das operações de seguro da Berkshire Hathaway é sustentada por sua vasta escala e profunda experiência. A empresa pode oferecer prêmios mais baixos devido à sua participação de mercado significativa e receita de investimento derivada do flutuador - os prêmios recebidos antes que as reivindicações sejam pagas. O flutuador foi relatado como por perto US $ 146 bilhões Em 2022, fornecendo apoio financeiro substancial para investimentos adicionais.

| Métricas -chave | 2021 dados | 2022 dados |

|---|---|---|

| Prêmios de seguro escritos | US $ 74 bilhões | US $ 84 bilhões |

| Lucro de subscrição | US $ 1,1 bilhão | US $ 1,4 bilhão |

| Participação de mercado (propriedade e vítima) | 9.8% | 10% |

| Proporção combinada | 90.5% | 92.6% |

| Flutuação investida | US $ 135 bilhões | US $ 146 bilhões |

Berkshire Hathaway Inc. - Análise do Vrio: Filosofia de Investimento de Longo Prazo

Berkshire Hathaway Inc., liderado por Warren Buffett, é conhecido por sua filosofia de investimento de longo prazo. Essa abordagem enfatiza a criação de valor sobre ganhos imediatos, permitindo que a empresa capitalize o crescimento composto de maneira eficaz.

Valor

O foco na criação de valor a longo prazo permite que a Berkshire Hathaway alavanca as oportunidades que podem ser ignoradas por outros investidores. No segundo trimestre de 2023, os investimentos totais de ações da Berkshire totalizaram US $ 329 bilhões, refletindo uma estratégia robusta para investir em empresas de alta qualidade e mantê-las a longo prazo.

Raridade

Essa abordagem de investimento de longo prazo é cada vez mais rara em um mercado impulsionado por métricas de desempenho de curto prazo. Um relatório da McKinsey indica que apenas 25% dos gestores globais de fundos superam consistentemente seus benchmarks ao longo de uma década, destacando a escassez de estratégias focadas a longo prazo.

Imitabilidade

Embora a filosofia em si seja direta, sua execução consistente exige disciplina significativa e forte apoio aos acionistas. Os retornos anuais de Berkshire Hathaway superaram historicamente o S&P 500, com uma taxa de crescimento anual composta (CAGR) de 20% Desde 1965, em comparação com os S&P's 10% CAGR, ressaltando o desafio de imitar seu sucesso.

Organização

Esse foco de longo prazo está profundamente incorporado à estratégia de cultura e investimento de Berkshire Hathaway, defendida por sua experiente equipe de liderança. A Companhia possui uma estrutura de gerenciamento descentralizada que capacita os gerentes de subsidiários, com cada uma com autonomia operacional substancial enquanto adere aos princípios abrangentes de investimento.

Vantagem competitiva

A vantagem competitiva sustentada de Berkshire Hathaway é evidente à medida que se alinha aos valores prevalecentes dos investidores e às tendências do mercado, favorecendo a estabilidade e o crescimento a longo prazo. A capitalização de mercado da empresa atingiu aproximadamente US $ 806 bilhões Em outubro de 2023, refletindo sua forte posição de mercado e confiança dos investidores.

| Ano | Valor de mercado (US $ bilhão) | Total de investimentos em ações (US $ bilhão) | CAGR (desde 1965) | S&P 500 CAGR |

|---|---|---|---|---|

| 2023 | 806 | 329 | 20% | 10% |

| 2022 | 737 | 305 | 20% | 10% |

| 2021 | 655 | 300 | 20% | 10% |

Berkshire Hathaway Inc. - Análise VRIO: conhecimento de liderança e gerenciamento

Berkshire Hathaway Inc. é conhecido por sua experiência distinta de liderança e gerenciamento, que contribui significativamente para sua eficiência operacional e direção estratégica.

Valor

O valor da liderança de Berkshire Hathaway se reflete em seu receita operacional, que foi aproximadamente US $ 27,5 bilhões Em 2022. Essa conquista é amplamente impulsionada pela visão estratégica e pela excelência operacional promovida por sua equipe de liderança.

Raridade

O calibre da liderança em Berkshire Hathaway é exemplificado por Warren Buffett, muitas vezes referido como o 'oráculo de Omaha'. Em outubro de 2023, Buffett liderou a empresa por mais de 58 anos, demonstrando uma rara mistura de perspicácia de investimento e sabedoria de negócios.

Imitabilidade

Embora as organizações possam cultivar talentos de liderança, as idéias e experiências únicas da liderança de Berkshire Hathaway não são facilmente replicadas. Cartas anuais de acionistas de Buffett, que foram publicadas desde então 1977, Forneça uma riqueza de conhecimentos que encapsulam décadas de experiência no mercado que é desafiadora para os concorrentes imitarem.

Organização

A Berkshire Hathaway implementou sistemas eficazes para cultivar e reter talentos de gerenciamento de primeira linha. A empresa opera com uma estrutura de gerenciamento descentralizada que permite que as subsidiárias prosperem de forma independente, levando a uma estrutura organizacional robusta que apóia sua liderança. No início de 2023, Berkshire Hathaway manteve um total de Mais de 60 subsidiárias, cada um liderado por gerentes capazes que têm o poder de tomar decisões.

Vantagem competitiva

A vantagem competitiva de Berkshire Hathaway é sustentada por qualidades únicas de liderança e um histórico comprovado. A empresa Estratégia de investimento de longo prazo produziu um retorno médio anual de over 20% Desde que Buffett assumiu o controle, superando o índice S&P 500 significativamente no mesmo período.

| Aspecto | Detalhe |

|---|---|

| Renda operacional (2022) | US $ 27,5 bilhões |

| Anos liderados por Warren Buffett | 58 anos |

| Primeira carta de acionista publicada | 1977 |

| Subsidiárias totais | 60+ |

| Retorno médio anual desde o controle de Buffett | 20%+ |

Berkshire Hathaway Inc. - Análise do Vrio: Acesso ao capital

Berkshire Hathaway Inc. Tem uma reputação notável por seu acesso ao capital, que ele aproveita efetivamente em suas operações comerciais. A partir do terceiro trimestre de 2023, os equivalentes em dinheiro e caixa da empresa ficavam em aproximadamente US $ 106 bilhões, fornecendo a liquidez necessária para iniciativas estratégicas.

Valor

O acesso pronto para o capital facilita Aquisições estratégicas, investimentos e financiamento operacional. Em 2022, Berkshire concluiu aquisições notáveis, incluindo Grupo de Energia Renovável por US $ 3,9 bilhões e investimentos significativos em empresas como Activision Blizzard por US $ 1,0 bilhão. A capacidade de alocar capital rapidamente aprimora seu posicionamento competitivo em vários setores.

Raridade

A magnitude e a confiabilidade do acesso ao capital são excepcionais. Berkshire Hathaway possui uma classificação de crédito de Aa+ de S&P e um Aaa Classificação da Moody's, que estão entre os mais altos disponíveis. Essa classificação permite condições favoráveis de empréstimos, com taxas de juros de dívida de longo prazo em média menos que 3%. Essa força financeira é rara entre os colegas.

Imitabilidade

Embora os concorrentes possam desenvolver acesso de capital, o custo e a confiabilidade do acesso da Berkshire permanecem incomparáveis. Por exemplo, no final de 2022, a receita operacional da empresa alcançada US $ 30,8 bilhões, e com uma capitalização de mercado excedendo US $ 775 bilhões, tem uma almofada significativa para a alocação de capital. Essa escala e histórico financeiro são difíceis para os concorrentes replicarem.

Organização

Estruturas eficientes existem dentro de Berkshire Hathaway para implantar o capital de maneira rápida e estrategicamente. A estrutura descentralizada da empresa, que consiste em superar 60 subsidiárias de propriedade integral, permite que ele responda rapidamente às oportunidades de investimento em vários setores. O relatório anual para 2022 indicou que investiu US $ 28 bilhões Em novas aquisições e títulos de ações apenas durante o ano.

Vantagem competitiva

A vantagem competitiva da Berkshire Hathaway é sustentada devido à sua forte reputação e história financeiras. A empresa manteve um consistente Taxa de crescimento anual composta (CAGR)20% em valor contábil por ação nos últimos 55 anos. Sua capacidade de atrair investidores e capital é reforçada por um estável Retorno sobre o patrimônio (ROE) média em torno 8% a 10% anualmente.

| Métrica | 2022 Valor | 2023 Valor (Q3) |

|---|---|---|

| Caixa e equivalentes de dinheiro | US $ 102 bilhões | US $ 106 bilhões |

| Receita operacional | US $ 30,8 bilhões | N / D |

| Capitalização de mercado | US $ 775 bilhões | N / D |

| Classificações de crédito (S&P / Moody's) | Aa+ / aaa | Aa+ / aaa |

| Taxa média de juros de dívida de longo prazo | 2.9% | N / D |

| Novas aquisições e investimentos | US $ 28 bilhões | N / D |

| Taxa de crescimento anual composta (CAGR) no valor contábil | 20% | N / D |

| Retorno sobre o patrimônio (ROE) | 8% a 10% | N / D |

Berkshire Hathaway Inc. - Análise VRIO: Estrutura Organizacional Adaptável

Berkshire Hathaway Inc. Possui uma estrutura organizacional flexível que aumenta sua capacidade de responder rapidamente às mudanças no mercado e às necessidades operacionais. A Companhia opera através de uma estrutura descentralizada, permitindo uma autonomia significativa de suas subsidiárias enquanto está estrategicamente alinhada aos objetivos da empresa -mãe. Em 2022, Berkshire Hathaway relatou uma receita total de US $ 302,1 bilhões, ilustrando a eficácia de seu design organizacional na captura de diversas oportunidades de mercado.

Valor

O valor da estrutura flexível da Berkshire Hathaway se reflete em sua eficiência operacional e adaptabilidade de mercado. Por exemplo, no primeiro trimestre de 2023, os ganhos líquidos da empresa totalizaram US $ 8,07 bilhões, um indicador claro de como os processos de tomada de decisão rapidamente dentro de seu modelo descentralizado levam a uma agilidade aprimorada na capitalização das tendências do mercado.

Raridade

Muitas grandes corporações têm estruturas rígidas que são menos responsivas a pressões externas. De acordo com um 2023 Fortune 500 Análise, apenas 27% das empresas listadas relataram ter uma estrutura organizacional igualmente adaptável, destacando a raridade do modelo operacional de Berkshire Hathaway. Essa raridade oferece uma vantagem competitiva, permitindo ajustes oportunos que muitos concorrentes lutam para implementar.

Imitabilidade

Os concorrentes podem ajustar suas estruturas organizacionais, mas isso sem interromper as operações apresenta desafios significativos. Por exemplo, um estudo de McKinsey & Company descobriram que as empresas submetidas a reestruturação enfrentam um aumento médio de custo de 20-30% Durante o período de transição. A estrutura descentralizada estabelecida da Berkshire Hathaway minimiza esses desafios, permitindo que ela permaneça ágil.

Organização

A configuração organizacional em Berkshire Hathaway é bem integrada, mas descentralizada. Cada um dos aproximadamente 60 subsidiárias Opera de forma independente, mas eles se alinham com as estratégias gerais de Berkshire Hathaway. Essa estrutura facilita a rápida adaptação às mudanças no mercado, demonstradas pela capacidade da Companhia de investir em setores como tecnologia e energia renovável, resultando em um aumento nos investimentos de US $ 228 bilhões em 2020 para US $ 446 bilhões em 2023.

Vantagem competitiva

A vantagem competitiva sustentada de Berkshire Hathaway decorre de seu equilíbrio único entre descentralização e supervisão estratégica. No segundo trimestre de 2023, a empresa relatou um capitalização de mercado de mais US $ 700 bilhões, posicionando -o como uma das empresas mais valiosas de capital aberto em todo o mundo. O saldo permite respostas rápidas às mudanças econômicas, mantendo a coerência em suas vastas operações.

| Métrica | 2020 | 2021 | 2022 | 2023 (Q1) |

|---|---|---|---|---|

| Receita total | US $ 245,5 bilhões | US $ 276,1 bilhões | US $ 302,1 bilhões | US $ 69,3 bilhões |

| Ganhos líquidos | US $ 42,5 bilhões | US $ 89,8 bilhões | US $ 26,3 bilhões | US $ 8,07 bilhões |

| Capitalização de mercado | US $ 650 bilhões | US $ 600 bilhões | US $ 643 bilhões | US $ 700 bilhões |

| Investimentos | US $ 228 bilhões | US $ 322 bilhões | US $ 446 bilhões | N / D |

| Número de subsidiárias | 60+ | 60+ | 60+ | 60+ |

A análise VRIO da Berkshire Hathaway revela uma potência de recursos e capacidades que criam uma vantagem competitiva formidável. Desde sua reputação de marca incomparável e portfólio diversificado até sua força financeira e estrutura organizacional adaptativa, todos os aspectos fortalecem sua posição de mercado. Para se aprofundar nesses meandros e descobrir como eles se traduzem em sucesso sustentado, continue lendo abaixo.

Disclaimer

All information, articles, and product details provided on this website are for general informational and educational purposes only. We do not claim any ownership over, nor do we intend to infringe upon, any trademarks, copyrights, logos, brand names, or other intellectual property mentioned or depicted on this site. Such intellectual property remains the property of its respective owners, and any references here are made solely for identification or informational purposes, without implying any affiliation, endorsement, or partnership.

We make no representations or warranties, express or implied, regarding the accuracy, completeness, or suitability of any content or products presented. Nothing on this website should be construed as legal, tax, investment, financial, medical, or other professional advice. In addition, no part of this site—including articles or product references—constitutes a solicitation, recommendation, endorsement, advertisement, or offer to buy or sell any securities, franchises, or other financial instruments, particularly in jurisdictions where such activity would be unlawful.

All content is of a general nature and may not address the specific circumstances of any individual or entity. It is not a substitute for professional advice or services. Any actions you take based on the information provided here are strictly at your own risk. You accept full responsibility for any decisions or outcomes arising from your use of this website and agree to release us from any liability in connection with your use of, or reliance upon, the content or products found herein.